O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Quando as pessoas me perguntam como eu aprendi a cronometrar os mercados, eu simplesmente respondo: “Eu cresci surfando”. Assim como o mar, os mercados também são cheios de ondas. Elas podem quebrar em cima de você ou você pode aprender a surfar.

Quando estava no ensino médio, passava a maior parte do tempo surfando ou olhando pela janela da sala de aula, observando as ondas do oceano.

Todo surfista sabe que ondas gigantes chegam em grupos. Geralmente, grupos de três. Isso significa que quando ou se alguém perder as duas primeiras ondas, deve fazer a volta e avançar para o mar. A terceira onda gigante está a caminho.

Lembro-me nitidamente da maior onda que já surfei. Era inverno, época em que as ondas gigantes atingiam as margens do Havaí. Eu não deveria estar na água. Eu deveria estar de pé na praia com a multidão, que se reunia para assistir ao espetáculo. As ondas eram maiores do que minha capacidade de surfar, mas o ego me levou para a água e me manteve nela.

Nesse dia, ouvi um surfista muito afastado de mim gritar: "Saia!".

Isso significava que eu estava muito perto do centro, bem na zona de quebra da onda.

Imediatamente, virei minha prancha e remei freneticamente, esperando ficar “de fora”.

Leia Também

A primeira das ondas foi como uma montanha. Mal cheguei ao topo já vi a segunda montanha em direção à costa. Quando saí do topo da primeira onda, vi os surfistas “de fora” ainda remando. Eu sabia que a terceira onda gigante estava chegando. Eu sabia que tinha que pegar a segunda onda ou ser exterminado pela terceira.

Eu estava um pouco atrasado na minha investida na segunda onda. Eu estimo que foi um swell de 3,6 a 4,5 metros. Provavelmente chegou a 5,5 metros quando eu me levantei e “comecei a descida”.

Minhas pernas queriam parar enquanto eu corria à frente da onda se rompendo atrás de mim, mas de alguma forma eu mantive o equilíbrio, surfei a maior distância que pude, peguei minha prancha e corri o mais rápido possível até a praia, para sair do caminho da terceira onda que estava começando a explodir.

A visão de meus companheiros surfistas, escalando a superfície da terceira onda gigante, sem conseguir, com a crista do swell se formando para depois se quebrar, e a imagem de suas pranchas voando pelo ar está marcada em minha memória.

Quando as pessoas me perguntam como eu aprendi a cronometrar os mercados, eu simplesmente respondo: "Eu cresci surfando".

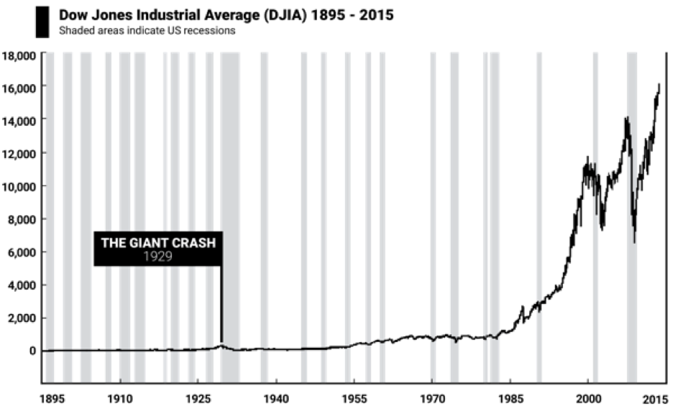

O gráfico abaixo mostra as maiores ondas financeiras da história.

Observe os três picos. No jargão de operadores da bolsa, esse padrão de gráfico é conhecido como "três ondas".

O primeiro foi em 1998. O segundo foi em 2008. Quando veremos o terceiro?

Historicamente, o terceiro pico sinaliza o ponto de exaustão a longo prazo.

Muitas vezes, uma baixa acontece após o terceiro pico.

O Fed é o guardião da economia dos EUA e, como tal, regula as instituições financeiras do país. Antes de 1913, o Congresso foi aprovado e o Presidente Woodrow Wilson assinou a Lei da Reserva Federal de 1913. Na época, os Estados Unidos não tinham banco central. Hoje, o Fed tem a tarefa de gerenciar a política monetária dos EUA, regular os títulos dos bancos e monitorar o risco.

O Fed está tentando desesperadamente reanimar a economia dos EUA e, assim, a economia global – e está conseguindo, pelo menos por enquanto. Impedir que uma bolha de crédito mundial estoure é pedir demais do Fed, mas a verdade é que o destino da economia global será determinado pelo que o Fed fizer nos próximos meses e anos.

Alguns dos eventos mais notáveis do Fed durante a história:

Minha suspeita é de que, entre 2019 e 2025, muitos apostadores amadores ricos de hoje possam se tornar os maiores perdedores de amanhã.

É por isso que educação financeira é tao importante. E é por isso que no meu programa de Renda Passiva Semanal eu ensino os brasileiros a gerarem renda no mercado financeiro mesmo nos momentos de queda ou recessão. Deixa eu explicar como faço isso.

Eu cresci na grande ilha do Havaí. O vulcão que criou a ilha ainda está em erupção hoje. Antes de cada erupção, existem "tremores iniciais", que são pequenos terremotos que alertam os moradores de que uma erupção ou terremoto gigante está a caminho. Após a erupção ou terremoto gigante, há tremores secundários.

Na data de redação deste artigo, o número de tremores está aumentando. A maioria dos norte-americanos está satisfeita porque o desemprego está baixo, os empregos são abundantes e os salários estão aumentando.

Muitos não percebem a crescente dívida e crise de direitos, os incêndios no mercado de títulos e no mercado de ações, os principais desastres ambientais que causarão o aumento das taxas de seguro, os hackers virtuais, uma guerra global contra o terrorismo sem fim e os líderes governamentais que trocam farpas e acusações, em vez de resolver nossos problemas nacionais e globais.

A maioria dos consultores financeiros afirma que não se pode prever o futuro. Esses especialistas afirmam que você não pode escolher a parte superior ou inferior de um mercado. E como não é possível para você (ou para eles) prever o futuro, eles recomendam que você deixe seu dinheiro com eles a longo prazo.

Para a maioria das pessoas, este é um bom conselho. Mas para quem quer ficar rico, estar à frente do futuro é uma das melhores maneiras de acumular patrimônio.

A melhor maneira de prever o futuro é estudar o passado ou fazer prognósticos. Meu pai rico costumava me dizer: "Há uma diferença entre um adivinho e um prognóstico". Por isso ele me incentivou a levar o estudo da história a sério. Ao longo dos anos, li ótimos livros sobre história econômica que abriram minha mente para o mundo que enfrentamos hoje.

Embora eu não saiba quando o próximo colapso acontecerá — colapsos sempre acontecem — o próximo devastará os baby boomers. Será como uma avalanche.

Não se limite a aprender como reconhecer uma crise iminente, mas, mais importante, descubra como você pode ganhar dinheiro com ela. As maiores oportunidades de investimento ocorrem quando as coisas estão em seu pior estado.

O BTG Pactual realizou apenas uma troca na sua carteira de ações para o mês de fevereiro. O banco retirou a Vale (VALE3), que deu lugar para Axia Energia (AXIA6). Além disso, os analistas também aumentaram sua posição em Caixa Seguridade (CXSE3), de 5% para 10%, e reduziram em B3 (B3SA3), de 10% para 5%. A carteira tem como objetivo […]

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice