O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Além de uma ótima companhia, o papel pode funcionar como um seguro dentro da sua carteira, já que tem baixa correlação com os demais ativos da bolsa brasileira.

No finzinho do século XVIII, Malthus criou uma narrativa bastante sedutora sobre os limites para o crescimento populacional humano – em linha gerais, para o economista inglês, o aumento da produção de alimentos impulsionava o aumento populacional de forma que o resultado final seria uma estagnação do nível de produção per capita de alimentos, fenômeno conhecido como a armadilha malthusiana (em uma tradução livre).

Pastor anglicano que era, Malthus acreditava haver limitações divinas para o crescimento demográfico, uma forma de Deus nos ensinar a ter um comportamento virtuoso, por assim dizer.

Apesar de ter feito muito sucesso, a teoria de Malthus está absolutamente errada: enquanto publicava seu livro, a população global estava na casa de 1 bilhão de seres humanos. Hoje, estamos batendo na casa dos 8 bilhões. Malthus não foi capaz de prever o avanço exponencial nas tecnologias agrícolas, que permitiram um ganho gigantesco na produtividade da terra, bem como conservação e distribuição de alimentos.

Dados da FAO (agência da ONU responsável pelo estudo e combate à fome no mundo) mostram que a produção per capta de alimento na França saiu de 1.657 calorias por pessoa por dia em 1706 para 3.482 calorias por pessoa por dia em 2013. Globalmente, de 1961 a 2013, a produção de alimento per capita cresceu mais de 30% e está em 2.884 calorias por pessoa por dia. A despeito disso, as estimativas são de que cerca de 800 milhões de pessoas no mundo não tenham acesso a comida suficiente.

Além disso, o número de bocas segue crescendo – são mais de 80 milhões ao ano – e, a não ser que a humanidade aprenda a fazer fotossíntese, a demanda por alimentos deve aumentar nas próximas décadas.

Diferentemente de commodities como petróleo e minério de ferro que podem ver sua demanda ser significativamente alterada pelo desenvolvimento de novas tecnologias e/ou mudanças no ritmo de crescimento da economia, espera-se que o consumo de proteína aumente a um ritmo relativamente constante nos próximos anos.

Leia Também

Curiosamente, o Brasil é o país no mundo com um dos maiores potenciais para expandir o estoque de terra cultivada (os embates recentes em torno da conservação da Amazônia são, ao menos em parte, fruto disso). Hoje, o Brasil tem cerca de 65 milhões de hectares de área cultivada, apesar de não haver um número consensual, é seguro dizer que há potencial para mais do que dobrar esse número no longo prazo.

Se o Brasil é o lugar, qual seria o melhor veículo para explorar a oportunidade?

Sem dúvidas, o crescimento da produtividade e eficiência no campo se deu pela profissionalização do cultivo e manejo da terra. Grandes empresas com acesso a capital, tecnologias e escala têm uma série de vantagens sobre produtores pequenos e médios.

O problema é que muitas das grandes empresas do setor têm um perfil bastante familiar, com um nível baixo de governança e gestão financeira, com resultados bem ruins para os acionistas.

Uma delas, porém, se destaca positivamente.

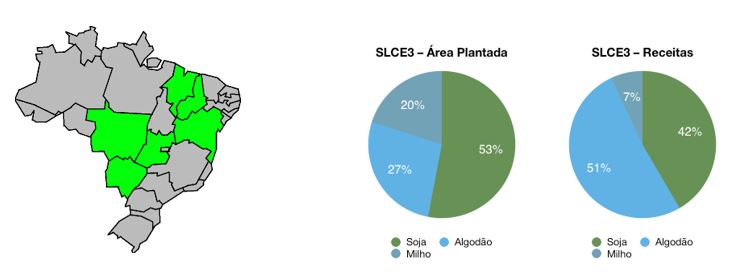

A SLC Agrícola (SLCE3) foi fundada em 1977 e tem foco sobretudo na produção de algodão, soja e milho – é uma das maiores proprietárias de terra do país e referência na produção de grãos. Além de gerir muito bem a terra para produção, a companhia tem um histórico muito bom na prospecção de novas áreas – compra de terras promissoras a um preço atraente – o que gera muito valor ao acionista.

O portfólio é bastante diversificado tanto em termos de culturas quanto em termos de geografia, o que mitiga bastante os riscos climáticos e de pragas. São 17 unidades que incluem fazendas próprias, arrendamentos e parcerias, para um total de 458 mil hectares (incluindo a área de segunda safra) distribuídos em seis Estados (Mato Grosso, Mato Grosso do Sul, Goiás, Maranhão, Piauí e Bahia).

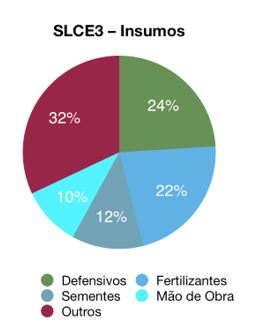

Todas as operações estão localizadas na região do Cerrado e o modelo de negócio é baseado em sistemas de produção de larga escala, padronização e um controle de custos bem rigoroso (a padronização rendeu a alcunha de McDonald’s da agricultura).

A companhia estreou na Bolsa em 2007 e, de lá para cá, tem apresentado um crescimento significativo em sua área plantada, saindo de pouco mais de 100 mil hectares para os atuais 458 mil.

Além da cultura e excelência na produção, a companhia tem algumas características interessantes: tirando o investimento pesado em terras (ativo fixo), boa parte do custo de produção (cerca de 80%) é variável e tem preços altamente correlacionados com o preço dos grãos, o que gera uma proteção natural do negócio.

Comercialmente, 90% da soja produzida é exportada com intermédio de tradings. Já a produção de milho é dividida entre o mercado interno e externo, a depender das condições de preço. Quase toda a produção de algodão vai para a indústria têxtil asiática.

Não tem jeito: como produtora de commodities, a companhia é uma tomadora de preços e não consegue fugir dos níveis praticados no mercado internacional.

Isso, sem dúvidas, pode ser um problema, pois em mercados de baixa a receita e, por tabela, as margens sofrem bastante. Por outro lado, como as cotações são dolarizadas, o papel acaba sendo um veículo bastante descorrelacionado da Bolsa brasileira, podendo até ser caracterizado como uma proteção em uma carteira local.

Se você conversar com um fazendeiro, vai “aprender” que terra não se vende – durante um bom tempo esse foi, de fato, o lema da companhia, que cresceu via aquisição de terras e raramente se desfez de alguma propriedade.

Porém, nos últimos anos, a ideia é transformar o modelo de negócios em “asset light” ou com menor investimento em ativos. Isso torna o balanço mais leve pois reduz a necessidade de investimento em ativo fixo, o que melhora os índices de rentabilidade e retorno para a empresa: se em 2007 mais de 90% da área plantada era própria, hoje a estimativa é de que 50% da área plantada da safra 18/19 seja oriunda de arrendamentos e parcerias (Joint Ventures).

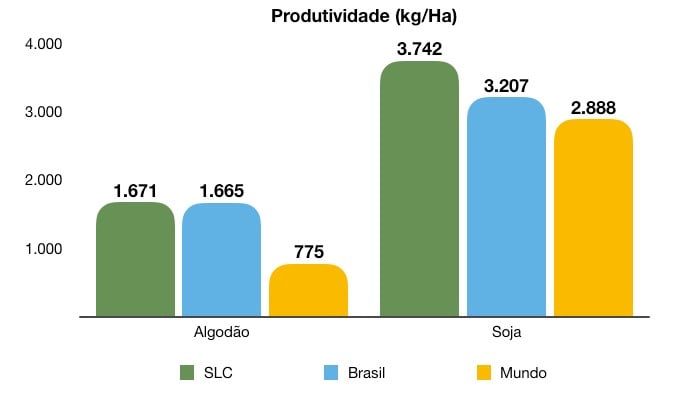

Em termos de eficiência, a SLC também se destaca, com índices de produção por hectare acima da média de produtores locais e globais para soja e algodão.

Na produção de milho, a produtividade da SLC (5.715 kg/ha) está 23% acima da média nacional (4.763 kg/ha).

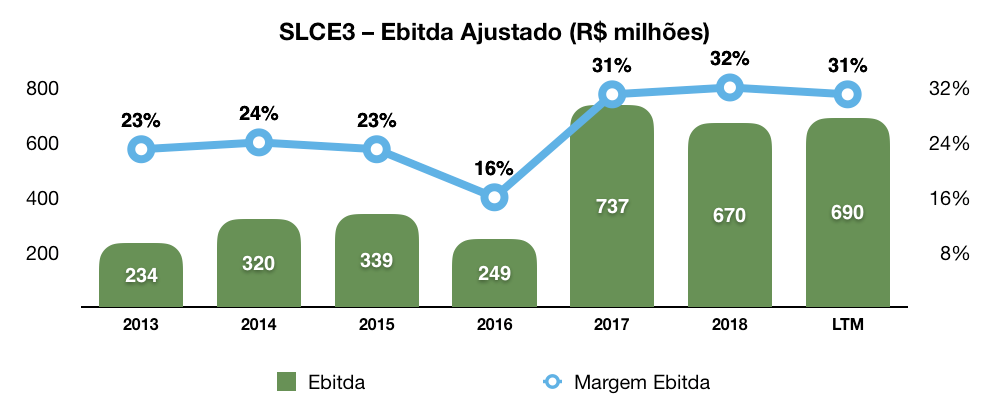

A maior produtividade e o ótimo controle de custos (queda de 38% nas despesas gerais e administrativas por hectare plantado desde 2012), fazem com que os resultados financeiros sejam cada vez melhores.

É importante destacar que, em 2017, o Ebitda da companhia foi impactado positivamente em R$ 170 milhões pelo resultado na venda de terras.

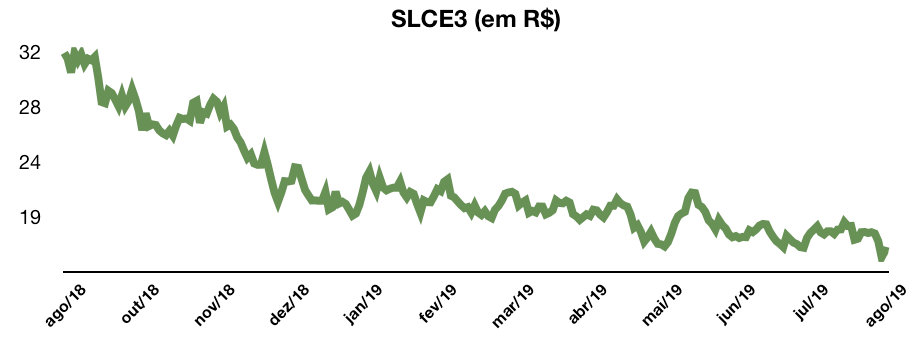

No ano passado, o papel surfou muito a onda da safra recorde e chegou a bater sua cotação máxima no fim de agosto (R$ 31,93). De lá para cá, com a queda do preço da soja, o papel “despencou” e hoje é cotado em torno de R$ 16,5.

A dinâmica para o preço de commodities é sempre uma incógnita, mas alguns problemas climáticos nos EUA derrubaram expectativa de oferta de grãos por lá, o que pode sustentar a cotação no médio prazo.

Já para o algodão, ainda há um pouco mais de incerteza, dado o alto volume produzido na Índia e a menor demanda na Ásia. Porém, a SLC tem uma grande capacidade de armazenagem de grãos (mais de 700 mil toneladas) e algodão (em torno de 125 mil toneladas), o que permite que opere o mercado e espere por um momento mais positivo para vender a produção.

Tudo indica que o momento é interessante para entrada no papel. Resta saber quanto ele vale.

Quando falamos de commodities, tentar prever fluxos futuros de caixa pode ser bastante desafiador e frustrante. Assim, prefiro utilizar algumas técnicas alternativas para a empresa.

Uma boa opção é avaliarmos o valor da terra. Em julho deste ano, a BrasilAgro, uma concorrente da SLC, anunciou a venda de 3.124 hectares (2.473 hectares úteis) da Fazenda Jatobá, localizada em Jaborandi (BA), por R$ 58,1 milhões, ou R$ 23,5 mil por hectare útil.

A esse preço, toda a área própria plantada da SLC (145 mil hectares) estaria avaliada em R$ 3,4 bilhões. Além disso, a companhia conta com 171 mil hectares de área plantada em fazendas arrendadas e joint ventures.

Não existe uma metodologia amplamente aceita para avaliar o valor desses contratos de arrendamento, mas nos parece razoável imaginar que tenham, ao menos, 50% do valor de terras próprias, dada a natureza de longo prazo dos contratos e boa geração de caixa dos empreendimentos.

Ao aplicar o desconto de 50%, os 171 mil hectares arrendados teriam valor de R$ 2 bilhões — esse valor, claro, não vem da terra em si, que é de propriedade de terceiros, mas do potencial produtivo e de geração de caixa. É, nesse sentido, uma estimativa do valor dos contratos de arrendamento.

São, então, R$ 5,4 bilhões. Com uma dívida líquida de R$ 1,6 bilhão, o valor de mercado das ações ficaria em R$ 3,8 bilhões, ou R$ 19,9 por ação – 20% acima do preço de tela.

Esse valor pode ser considerado conservador por dois motivos:

Dado o bom desconto para o que seria o valor de mercado das terras e potencial para retomada do ciclo de soja e algodão, faz sentido, sim, comprar um pouco de SLC, ainda mais com o potencial de ganhos de receita com a desvalorização recente do real e a falta de correlação com os demais ativos da Bolsa brasileira.

Além de uma ótima companhia, o papel pode funcionar como um seguro dentro da sua carteira.

Por se tratar de investimento em renda variável, as ações de SLC estão sujeitas às flutuações do mercado (risco sistêmico) e, portanto, podem apresentar movimentações significativas em momentos de maior aversão ao risco. Além disso, enxergamos alguns contratempos específicos para o papel:

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção é de queda de 41,95% no valor da ação em relação ao último fechamento do ação

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”