Oxford Economics acredita que BC deveria cortar a Selic para 3%

Consultoria lista quatro razões para atuação mais agressiva e fala que BC poderia testar juro zero ou negativo em termos reais

Acreditamos que o Banco Central (BC) não deveria perder tempo e poderia cortar a Selic para 3% ao ano. Essa é a abertura do relatório da Oxford Economics, que advoga por uma atuação mais agressiva e até mesmo juro real zero ou negativo.

O economista-chefe para América Latina, Marcos Casarin, assina o relatório e avalia que o movimento mais agressivo que o cenário-base da Oxford, de 4,5%, seria justificado por uma inflação persistentemente abaixo da meta, baixo crescimento (hiato do produto aberto) e pela redução da chamada taxa neutra ou estrutural.

“Nossas simulações mostram que dependendo dos spreads bancários, o estímulo monetário adicional poderia impulsionar o crescimento de 2021 em 0,7 ponto percentual, para 2,8%, mantendo a inflação em linha com as metas”, diz o relatório.

Juro baixo, com inflação nas metas é um cenário a se comemorar, mas que vai exigir cada vez mais dedicação dos investidores. Por isso, antes de seguir adiante, deixo umas dicas de leitura sobre investimentos com Selic nesses patamares. Há dicas para investidores conservadores e para os de perfil mais arrojado. Também deixo como sugestão o nosso e-book sobre investimentos em bolsa de valores. Além desse guia completo sobre investimentos em ações.

Quatro razões para agressividade

A consultoria lista ao menos quatro motivos que justificariam essa atuação mais agressiva do BC, que poderia até mesmo testar o “zero lower bound” em termos reais (juro nominal descotado da inflação).

A primeira razão é simples: é dever do BC fazer isso. A missão da autoridade monetária é garantir a convergência da inflação à meta com a menor flutuação possível do produto. Como as coisas estão caminhando agora, diz o economista, o BC não só vai errar a meta para baixo pelo terceiro ano consecutivo, como ignorar que o hiato do produto está negativo em 3,5% desde 2017. “Assim, uma política monetária mais frouxa é demandada para o BC cumprir o seu mandato.”

Leia Também

Segundo motivo. O Brasil não tem outras ferramentas para estimular o crescimento econômico. Desde a aprovação da emenda do teto de gastos, em 2016, um afrouxamento fiscal é algo praticamente proibido até pelo menos 2027. Sem capacidade de fazer política fiscal e com o PIB rodando 5% abaixo do nível de 2014, a política monetária é única ferramenta disponível para estimular o crescimento.

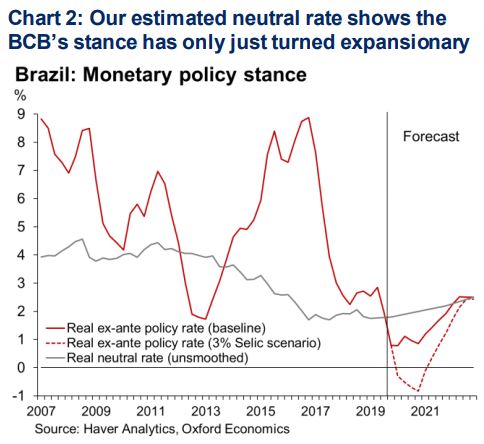

Terceiro. A taxa atual, na casa de 1% a 1,5% em termos reais, não é estimulativa o suficiente. A casa fez novas estimativas para o que seria o juro neutro ou de equilíbrio, e a taxa atual estaria apenas 0,2 ponto abaixo dela. O juro está menos estimulativo do que se pensa.

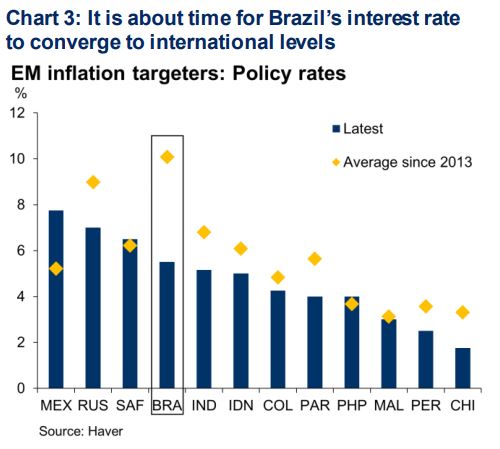

O quarto ponto é mais estrutural. O Brasil sempre foi um “anormal” entre os demais emergentes com juros nominais e reais muito acima dos pares. Atualmente, o país não ocupa mais o topo do ranking de juros (México está com 7,75%), mas a Oxford acredita que essa é uma chance de ouro (inflação baixa e juro zero no mundo) para o país assegurar seu lugar no clube de países com taxa civilizadas.

“Afinal, Peru, Colômbia e até o Paraguai têm juros estruturalmente mais baixos que o Brasil, apesar de serem economias mais pobres e com regimes de metas de inflação menos maduros.”

Abaixo de zero

Para a consultoria, o BC tem muito pouco a perder se testar juros reais zero ou mesmo negativos. Pela modelagem econômica da Oxford, uma Selic de 3% no primeiro trimestre de 2020 teria impacto significativo no crescimento econômico (a depender também dos spreads bancários), enquanto o custo em termos inflacionários seria limitado.

No cenário mais conservador, sem mudança dos juros pelos bancos comerciais, o ganho em termos de crescimento seria pequeno, coisa de 0,4 ponto, com efeito máximo em 2022. Já a inflação atingira um pico de 4,1% no fim de 2020, ainda assim ao redor da meta de 4%.

No cenário mais otimista, mas ainda realista na visão da casa de análise, no qual os bancos mantêm os spreads, mas repassam a queda de 1,5 ponto da Selic para o tomador final, o trade-off fica mais favorável. O ganho máximo para o PIB sobe a 1 ponto com reflexo máximo em 2021, mas impactos já em 2020.

No lado da inflação, mesmo com dólar acima de R$ 4, o modelo sugere IPCA na linha de 4,2% em 2020, pouco acima da meta de 4%. Para 2021, o modelo mostra uma queda inflação para 3,6% (resultado de uma apreciação cambial e menor prêmio de risco advindo da queda da relação dívida/PIB).

Para a Oxford, testar o juro real zero ou abaixo disso é um “no-brainer” para o BC, pois os benefícios em termos de crescimento e sobre o perfil da dívida pública confortavelmente ultrapassam os custos associados com a maior inflação.

“Acreditamos que o único impedimento para esse cenário se tornar o nosso cenário-base é o próprio BC. Ao invés de olhar para seu passado conservador, o BC deveria olhar para fora e buscar inspiração”, diz o relatório.

Com real digital do Banco Central, bancos poderão emitir criptomoeda para evitar “corrosão” de balanços, diz Campos Neto

O presidente da CVM, João Pedro Nascimento, ainda afirmou que a comissão será rigorosa com crimes no setor: “ fraude não se regula, se pune”

O real digital vem aí: saiba quando os testes vão começar e quanto tempo vai durar

Originalmente, o laboratório do real digital estava previsto para começar no fim de março e acabar no final de julho, mas o BC decidiu suspender o cronograma devido à greve dos servidores

O ciclo de alta da Selic está perto do fim – e existe um título com o qual é difícil perder dinheiro mesmo se o juro começar a cair

Quando o juro cair, o investidor ganha porque a curva arrefeceu; se não, a inflação vai ser alta o bastante para mais do que compensar novas altas

Banco Central lança moedas em comemoração ao do bicentenário da independência; valores podem chegar a R$ 420

As moedas possuem valor de face de 2 e 5 reais, mas como são itens colecionáveis não têm equivalência com o dinheiro do dia a dia

Nubank (NUBR33) supera ‘bancões’ e tem um dos menores números de reclamações do ranking do Banco Central; C6 Bank lidera índice de queixas

O banco digital só perde para a Midway, conta digital da Riachuelo, no índice calculado pelo BC

Economia verde: União Europeia quer atingir neutralidade climática até 2050; saiba como

O BCE vai investir cerca de 30 bilhões de euros por ano; União Europeia está implementado políticas para reduzir a emissão de carbono

A escalada continua: Inflação acelera, composição da alta dos preços piora e pressiona o Banco Central a subir ainda mais os juros

O IPCA subiu 0,67% em junho na comparação com maio e 11,89% no acumulado em 12 meses, ligeiramente abaixo da mediana das projeções

Focus está de volta! Com o fim da greve dos servidores, Banco Central retoma publicações — que estavam suspensas desde abril

O Boletim Focus volta a ser publicado na próxima segunda-feira (11); as atividades do Banco Central serão retomadas a partir de amanhã

Greve do BC termina na data marcada; paralisação durou 95 dias

Os servidores do Banco Central cruzaram os braços em abril e reivindicavam reajuste salarial e reestruturação da carreira — demandas que não foram atendidas a tempo

Vai ter cartinha: Banco Central admite o óbvio e avisa que a meta de inflação para 2022 está perdida

Com uma semana de atraso, Banco Central divulgou hoje uma versão ‘enxuta’ do Relatório Trimestral da Inflação

Greve do BC já tem data pra acabar: saiba quando a segunda mais longa greve de servidores da história do Brasil chegará ao fim — e por quê

A data final da greve dos servidores do BC leva em consideração a Lei de Responsabilidade Fiscal, sem previsão de acordo para a categoria

O fim da inflação está próximo? Ainda não, mas para Campos Neto o “pior momento já passou”

O presidente do BC afirmou que a política monetária do país é capaz de frear a inflação; para ele a maior parte do processo já foi feito

O Seu Dinheiro pergunta, Roberto Campos Neto responde: Banco Central está pronto para organizar o mercado de criptomoedas no Brasil

Roberto Campos Neto também falou sobre real digital, greve dos servidores do Banco Central e, claro, política monetária

O Banco Central adverte: a escalada da taxa Selic continua; confira os recados da última ata do Copom

Selic ainda vai subir mais antes de começar a cair, mas a alta do juro pelo Banco Central está próxima do pico

A renda fixa virou ‘máquina de fazer dinheiro fácil’? Enquanto Bitcoin (BTC) sangra e bolsa apanha, descubra 12 títulos para embolsar 1% ao mês sem estresse

O cenário de juros altos aumenta a tensão nos mercados de ativos de risco, mas faz a renda fixa brilhar e trazer bons retornos ao investidor

Sem avanços e no primeiro dia de Copom, servidores do BC mantêm greve

A greve já dura 74 dias, sem previsão de volta às atividades; o presidente do BC, Roberto Campos Neto, deve comparecer à Câmara para esclarecer o impasse nas negociações com os servidores

Precisamos sobreviver a mais uma Super Quarta: entenda por que a recessão é quase uma certeza

Não espere moleza na Super Quarta pré-feriado; o mundo deve continuar a viver a tensão de uma realidade de mais inflação e juros mais altos

Greve do BC: Vai ter reunião do Copom? A resposta é sim — mesmo com as publicações atrasadas

A reunião do Copom acontece nos dias 14 e 15 de junho e os servidores apresentaram uma contraproposta de reajuste de 13,5% nos salários

Nada feito: sem proposta de reajuste em reunião com Campos Neto, servidores do BC seguem em greve

Mais uma vez, a reunião do Copom de junho se aproxima: o encontro está marcado para os dias 14 e 15 e ainda não se sabe em que grau a paralisação pode afetar a divulgação da decisão

Inflação no Brasil e nos EUA, atividade e juros na Europa; confira a agenda completa de indicadores econômicos da semana que vem

Nesta semana, o grande destaque no Brasil fica por conta do IPCA, o índice de inflação que serve de referência para a política monetária do BC

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP