O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Consultoria lista quatro razões para atuação mais agressiva e fala que BC poderia testar juro zero ou negativo em termos reais

Acreditamos que o Banco Central (BC) não deveria perder tempo e poderia cortar a Selic para 3% ao ano. Essa é a abertura do relatório da Oxford Economics, que advoga por uma atuação mais agressiva e até mesmo juro real zero ou negativo.

O economista-chefe para América Latina, Marcos Casarin, assina o relatório e avalia que o movimento mais agressivo que o cenário-base da Oxford, de 4,5%, seria justificado por uma inflação persistentemente abaixo da meta, baixo crescimento (hiato do produto aberto) e pela redução da chamada taxa neutra ou estrutural.

“Nossas simulações mostram que dependendo dos spreads bancários, o estímulo monetário adicional poderia impulsionar o crescimento de 2021 em 0,7 ponto percentual, para 2,8%, mantendo a inflação em linha com as metas”, diz o relatório.

Juro baixo, com inflação nas metas é um cenário a se comemorar, mas que vai exigir cada vez mais dedicação dos investidores. Por isso, antes de seguir adiante, deixo umas dicas de leitura sobre investimentos com Selic nesses patamares. Há dicas para investidores conservadores e para os de perfil mais arrojado. Também deixo como sugestão o nosso e-book sobre investimentos em bolsa de valores. Além desse guia completo sobre investimentos em ações.

A consultoria lista ao menos quatro motivos que justificariam essa atuação mais agressiva do BC, que poderia até mesmo testar o “zero lower bound” em termos reais (juro nominal descotado da inflação).

A primeira razão é simples: é dever do BC fazer isso. A missão da autoridade monetária é garantir a convergência da inflação à meta com a menor flutuação possível do produto. Como as coisas estão caminhando agora, diz o economista, o BC não só vai errar a meta para baixo pelo terceiro ano consecutivo, como ignorar que o hiato do produto está negativo em 3,5% desde 2017. “Assim, uma política monetária mais frouxa é demandada para o BC cumprir o seu mandato.”

Leia Também

Segundo motivo. O Brasil não tem outras ferramentas para estimular o crescimento econômico. Desde a aprovação da emenda do teto de gastos, em 2016, um afrouxamento fiscal é algo praticamente proibido até pelo menos 2027. Sem capacidade de fazer política fiscal e com o PIB rodando 5% abaixo do nível de 2014, a política monetária é única ferramenta disponível para estimular o crescimento.

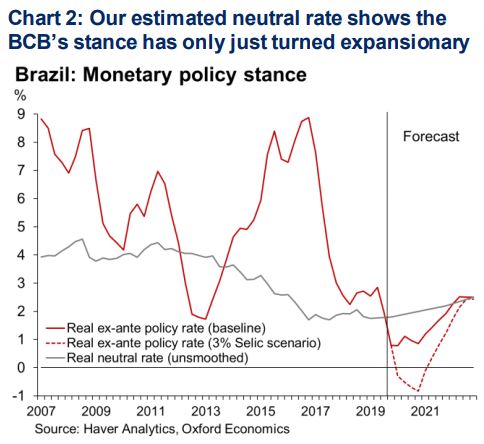

Terceiro. A taxa atual, na casa de 1% a 1,5% em termos reais, não é estimulativa o suficiente. A casa fez novas estimativas para o que seria o juro neutro ou de equilíbrio, e a taxa atual estaria apenas 0,2 ponto abaixo dela. O juro está menos estimulativo do que se pensa.

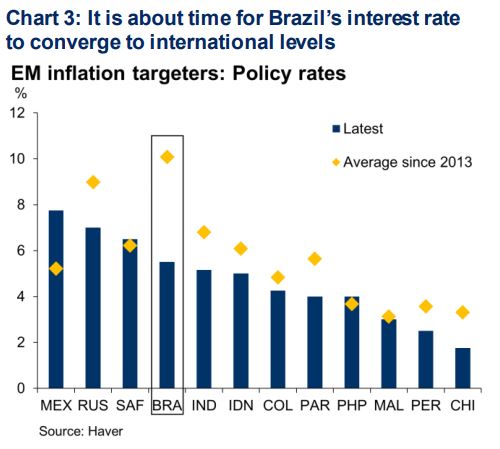

O quarto ponto é mais estrutural. O Brasil sempre foi um “anormal” entre os demais emergentes com juros nominais e reais muito acima dos pares. Atualmente, o país não ocupa mais o topo do ranking de juros (México está com 7,75%), mas a Oxford acredita que essa é uma chance de ouro (inflação baixa e juro zero no mundo) para o país assegurar seu lugar no clube de países com taxa civilizadas.

“Afinal, Peru, Colômbia e até o Paraguai têm juros estruturalmente mais baixos que o Brasil, apesar de serem economias mais pobres e com regimes de metas de inflação menos maduros.”

Para a consultoria, o BC tem muito pouco a perder se testar juros reais zero ou mesmo negativos. Pela modelagem econômica da Oxford, uma Selic de 3% no primeiro trimestre de 2020 teria impacto significativo no crescimento econômico (a depender também dos spreads bancários), enquanto o custo em termos inflacionários seria limitado.

No cenário mais conservador, sem mudança dos juros pelos bancos comerciais, o ganho em termos de crescimento seria pequeno, coisa de 0,4 ponto, com efeito máximo em 2022. Já a inflação atingira um pico de 4,1% no fim de 2020, ainda assim ao redor da meta de 4%.

No cenário mais otimista, mas ainda realista na visão da casa de análise, no qual os bancos mantêm os spreads, mas repassam a queda de 1,5 ponto da Selic para o tomador final, o trade-off fica mais favorável. O ganho máximo para o PIB sobe a 1 ponto com reflexo máximo em 2021, mas impactos já em 2020.

No lado da inflação, mesmo com dólar acima de R$ 4, o modelo sugere IPCA na linha de 4,2% em 2020, pouco acima da meta de 4%. Para 2021, o modelo mostra uma queda inflação para 3,6% (resultado de uma apreciação cambial e menor prêmio de risco advindo da queda da relação dívida/PIB).

Para a Oxford, testar o juro real zero ou abaixo disso é um “no-brainer” para o BC, pois os benefícios em termos de crescimento e sobre o perfil da dívida pública confortavelmente ultrapassam os custos associados com a maior inflação.

“Acreditamos que o único impedimento para esse cenário se tornar o nosso cenário-base é o próprio BC. Ao invés de olhar para seu passado conservador, o BC deveria olhar para fora e buscar inspiração”, diz o relatório.

Corretora de investimentos espera um corte de 0,5 ponto percentual mesmo após o acirramento dos conflitos no Oriente Médio, que podem impactar o petróleo em ano de eleição no Brasil

Após investir R$ 15 mil em busca de água, família encontra petróleo e se vê no meio de uma burocracia que não resolve a questão do óleo e nem da água

Mercado Livre, Shopee e Casas Bahia ocupam o pódio de inquilinos dos galpões logísticos no Brasil; quais são as perspectivas para o segmento?

Aplicativo detecta e alerta para a presença de óculos inteligentes da Meta, do Elon Musk, e da Snap através de sinais Bluetooth

Aplicativo utiliza inteligência artificial para contar calorias; em 2025, a receita anual da empresa foi de US$ 40 milhões

A Lotofácil acaba de pagar o prêmio principal pela primeira vez em março. Todas as demais loterias sorteadas na quarta-feira (4) acumularam.

Municípios utilizam leis locais para celebrar datas culturais nesta quinta-feira (5); o próximo descanso geral será apenas em abril

Frederico Sampaio, CIO da Franklin Templeton, participou do podcast Touros e Ursos, do Seu Dinheiro, e fala sobre três cenários possíveis para a guerra no Oriente Médio e os efeitos para o mercado brasileiro

Os servidores Paulo Sérgio Neves de Souza e Belline Santana foram afastados do Banco Central e são investigados por consultorias dadas a Vorcaro

Enquanto Spotify e Apple Music disputam assinantes no streaming, o vinil surpreende e cresce na contramão da era digital

Proposta tem condições para venda de medicamentos em mercados e aguarda a sanção presidencial

Com guerras, dúvidas sobre o dólar e rearranjos de fluxo global, metais preciosos voltam ao radar dos investidores e podem seguir relevantes para o portfólio em 2026, segundo o BTG

Cidade vizinha de Fortaleza combina renda alta, grandes indústrias — e agora abriga os cinco novos milionários do país.

Apoiado por uma da família rica de sua cidade, Grêmio Novorizontino vive ascensão meteórica nos campos de futebol e tenta espantar estigma de morrer na praia

Anvisa disse que empresa de palmitos funcionava sem licença sanitária e que melatonina era fabricada com ingrediente não avaliado

Atriz mais rica do mundo construiu seu império visando o longo prazo; hoje sua fortuna é estimada em mais de US$ 3 bilhões

Banqueiro é alvo de nova fase da Operação Compliance Zero, que investiga suposto esquema bilionário de fraudes financeiras envolvendo a venda de títulos de crédito falsos

Um bolão com cinco participantes foi a única aposta vencedora do concurso 2979 da Mega-Sena. Todas as demais loterias sorteadas na terça-feira (3) acumularam.

O banco havia suspendido o financiamento para esses valores em 2024 para priorizar imóveis mais baratos e atender um número maior de famílias

Assistente de inteligência artificial da Woolworths, chamada Olive, falava que era humana e reclamava de sua própria ‘mãe’