O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Conheça os tipos de proventos distribuídos pelas empresas com ações negociadas em bolsa e aprenda a selecionar ações que podem ser boas geradoras de renda

Os investimentos que geram renda estão entre os preferidos dos brasileiros. Quem não gosta da ideia de receber uma grana na conta de tempos em tempos, sem ter que se preocupar em ficar comprando e vendendo o que pode se valorizar?

É por isso que a compra de imóveis para alugar é uma das estratégias mais usadas pelos investidores brasileiros, e o investimento em fundos imobiliários que pagam aluguéis mensais vem se popularizando tanto.

Mas existe um outro tipo de investimento que também pode gerar renda e que, dada a nova realidade de juros baixos no Brasil, tende a ganhar cada vez mais os holofotes: o investimento em ações para lucrar com os dividendos e demais proventos distribuídos pelas empresas aos seus acionistas.

Esta é a principal estratégia de investimento dos maiores investidores pessoas físicas da bolsa brasileira, como o bilionário paulistano Luiz Barsi.

Os dividendos constituem a porção do lucro das empresas que é distribuída periodicamente aos acionistas. Ou seja, para os sócios receberem dividendos, a empresa precisa dar lucro. Do contrário, nada feito. Por isso que ações são investimentos de renda variável.

A companhia pode optar por fazer pagamentos mensais - o que é menos comum -, trimestrais, semestrais ou mesmo anuais.

Leia Também

As empresas devem estabelecer, em estatuto, o percentual mínimo dos lucros a ser distribuído para os sócios (dividendo mínimo obrigatório), bem como a periodicidade dessa distribuição.

Caso o estatuto não tenha menção ao dividendo mínimo, os acionistas deverão receber pelo menos 50% do lucro líquido do exercício após alguns descontos ou acréscimos estabelecidos na Lei das Sociedades por Ações (Lei das S/A).

Mas se o estatuto for omisso sobre a questão, e os acionistas resolverem deliberar, em assembleia-geral, a sua alteração para definir um dividendo mínimo obrigatório, este não poderá corresponder a menos de 25% do lucro líquido ajustado.

No entanto, se quando a companhia foi a mercado seu estatuto determinava um dividendo mínimo obrigatório inferior a 25% dos lucros, ela não precisa alterar o estatuto para elevar esse percentual.

Uma empresa pode optar por um dividendo mínimo baixo para reinvestir os lucros no próprio negócio e crescer, por exemplo.

Há apenas uma condição em que uma empresa lucrativa pode se isentar de remunerar os seus acionistas: caso os órgãos da administração informem à assembleia-geral de acionistas que o pagamento de dividendos naquele período é incompatível com a situação financeira da companhia.

Para saber se uma ação é um bom investimento sob a ótica dos dividendos, basta verificar seu dividend yield, indicador que mostra quanto do valor de uma ação retorna para o acionista na forma de proventos. O ideal é analisar esta métrica por períodos longos de tempo, algo entre cinco e dez anos.

O dividend yield é expresso na forma percentual e corresponde ao valor do dividendo pago por ação no período de análise (geralmente um ano) dividido pelo preço da ação.

Pode-se considerar o último preço negociado, o preço-alvo estimado, o preço médio da ação no período analisado ou o preço na data de pagamento de cada provento no período.

Se quisermos, por exemplo, estimar o dividend yield de uma empresa, podemos anualizar o valor de dividendos distribuídos no último trimestre, conforme divulgado nos resultados da companhia, e dividi-lo pelo preço atual das ações.

Assim, saberíamos quanto poderíamos receber de dividendos, em termos percentuais, se comprássemos a ação hoje e ficássemos com ela por um ano.

Quanto maior o dividend yield, maior o retorno de dividendos em relação ao preço da ação. Por exemplo, podemos considerar que uma empresa com dividend yield de 10% distribui um décimo do preço da sua ação na forma de dividendos aos acionistas.

A quantia em dinheiro que o acionista recebe na conta da sua corretora será proporcional à quantidade de ações que ele detém na empresa. Mas ele só recebe os dividendos caso ainda possua as ações na carteira na data-limite determinada para o pagamento, independentemente de quando as tenha comprado.

Os dividendos correspondem a uma parcela do lucro líquido, que nada mais é do que o resultado positivo da empresa após descontados o Imposto de Renda Pessoa Jurídica (IRPJ) e a Contribuição Social sobre o Lucro Líquido (CSLL).

No geral, a alíquota do IRPJ é de 25% e a CSLL é de 9%, o que gera uma despesa tributária de 34%.

Somente após descontados esses tributos é que a empresa tem a base de cálculo dos dividendos. Assim, para evitar a bitributação, os dividendos são isentos de imposto de renda para os acionistas.

Além dos dividendos, as companhias também podem pagar Juros sobre Capital Próprio (JCP) aos seus acionistas.

As diferenças entre dividendos e JCP são contábeis e tributárias. O pagamento de JCP também é uma forma de distribuir lucros, mas em vez de terem um benefício tributário para os acionistas, como ocorre com os dividendos, os Juros sobre Capital Próprio beneficiam a empresa.

É que o provento é considerado uma despesa financeira, contribuindo para reduzir a base tributária da companhia, que paga menos imposto.

Em razão disso, os Juros sobre Capital Próprio não são isentos de IR para os acionistas. Eles são tributados na fonte a uma alíquota de 15%.

A companhia só faz o pagamento de JCP quanto lhe é interessante. Além disso, o valor do provento está limitado ao valor da Taxa de Juros de Longo Prazo (TJLP) aplicada sobre o capital social da empresa. A TJLP é determinada pelo governo federal.

Mas será que basta apenas olhar para o dividend yield de uma empresa para determinar um bom investimento?

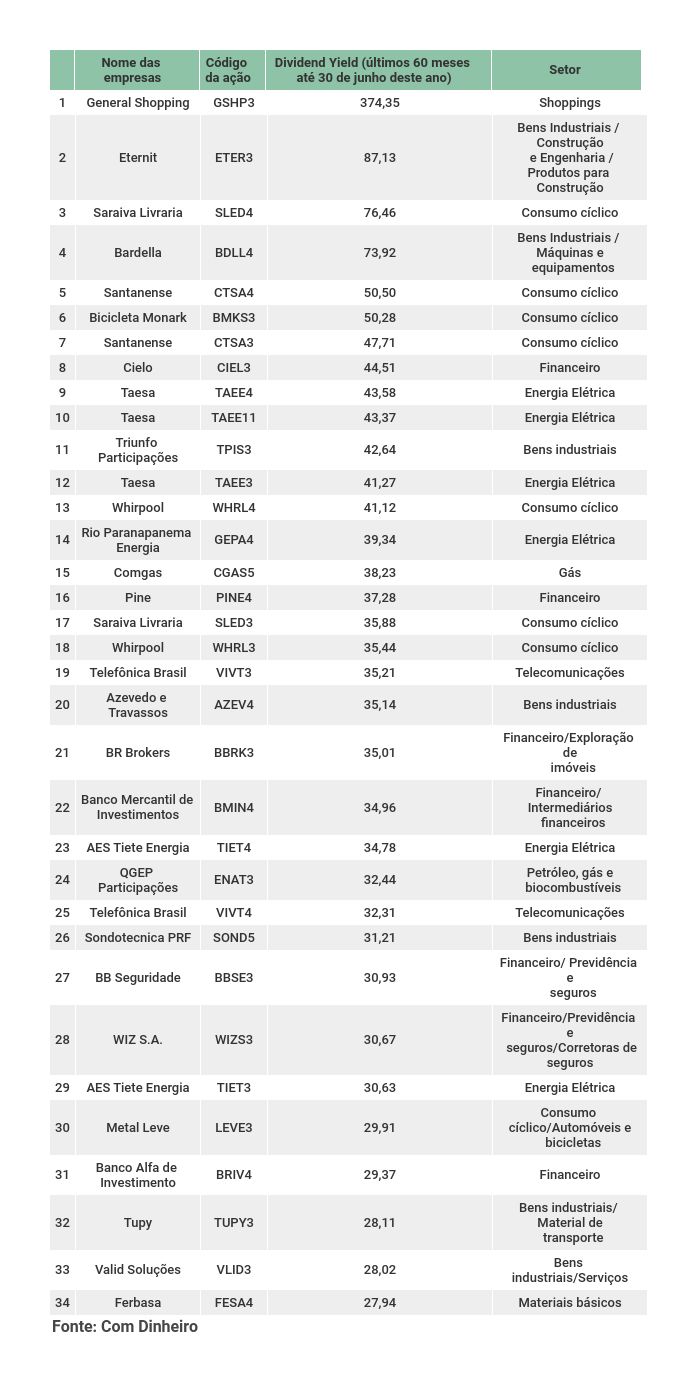

Para descobrir, fiz uma busca no site da consultoria Com Dinheiro. No cálculo, selecionei o dividend yield que havia sido entregue por todas as companhias listadas em bolsa durante os últimos cinco anos.

Ao olhar os papéis que aparecem no ranking das 40 empresas que são as maiores pagadoras de dividendos, há algumas surpresas. Em primeiro lugar estão as ações ordinárias da General Shopping (GSHP3), uma administradora de shopping centers.

O ponto é que a companhia esteve envolvida em uma polêmica justamente sobre a distribuição de seus dividendos no início deste ano. Na ocasião, a Comissão de Valores Mobiliários (CVM) questionou sobre a distribuição extraordinária de dividendos no valor de R$ 829 milhões. A operação chamou a atenção porque o dividendo equivalia a 4,4 vezes o valor da companhia em bolsa na época.

Além disso, os dois últimos balanços da empresa apontam que a dívida líquida sobre o potencial de geração de caixa (Ebitda) aparece mais comprometido, já que a razão entre ambos passou de 9,17 para 9,83 no segundo trimestre deste ano.

Isso não é atraente aos olhos do investidor e mostra que a empresa está muito alavancada, principalmente em relação a concorrentes, como BR Malls (BRML3) e Iguatemi (IGTA3).

Outro ponto que chama a atenção ao olhar a tabela é que há empresas que estão em recuperação judicial como a Saraiva. Suas duas classes de ações (SLED4 e SLED3) aparecem entre as maiores pagadoras de dividendos.

Ou seja, ações com um dividend yield elevado podem pertencer a empresas que não estão financeiramente saudáveis - companhias muito endividadas e cujas ações estejam muito descontadas, por exemplo.

Como você pôde notar, olhar apenas para o dividend yield não é o bastante. Por isso, eu resolvi conversar com Roberto Lira, da Icatu Vanguarda, gestor de um dos maiores fundos de dividendos do país hoje.

Lira é o responsável por administrar a carteira do fundo Icatu Vanguarda Dividendos FIA, que tem R$ 1,350 bilhão sob gestão. Com olhar apurado, ele me contou quais são os grandes segredos para garimpar as melhores pagadoras de proventos.

Segundo o gestor, o primeiro passo é fazer uma análise mais qualitativa. Por exemplo, verificar se a empresa tem um bom histórico de execução e estratégia bem definida. Além disso, suas análises sempre buscam traçar um horizonte de investimento de longo prazo, entre cinco e 10 anos.

Já do ponto de vista quantitativo, é importante verificar se a companhia tem espaço para continuar a crescer. O gestor verifica se a companhia gera caixa e se ela não está endividada demais.

Para isso, a dica de Lira é prestar atenção ao indicador que mede a razão entre a dívida líquida e o potencial de geração de caixa (Ebitda). Essa relação indica quanto do caixa da companhia fica comprometido com as dívidas que ela tem a pagar, e quanto maior esse indicador, pior.

Mas um dos grandes segredos do gestor é apostar na diversificação. Ao ser questionado sobre os setores que prefere, Lira me disse que dá preferência às empresas em que é possível ter maior previsibilidade de resultados.

"A nossa principal posição é no setor elétrico, especialmente porque há uma previsibilidade maior de resultados. Geralmente, estamos falando de empresas reguladas e que são muito bem gerenciadas. Logo, ao fazer o valuation [avaliar a empresa] é possível projetar com maior tranquilidade", destaca o gestor.

Além de companhias no setor elétrico, outros setores que estão no radar de Lira são empresas dos setores financeiro e de saneamento, além de shopping centers. Sua carteira conta com ações de 15 a 20 empresas.

Lira evita negócios ligados aos setores de commodities, construção ou que dependam muito de variáveis externas, que possam fazer seus lucros variarem demais.

Além da compra direta das ações na bolsa, o investidor que deseja uma geração de renda pode também optar pelo ETF DIVO11, atrelado ao Índice de Dividendos, o IDIV.

ETF são fundos com cotas negociadas em bolsa que replicam, com o máximo de aderência possível, o desempenho de um índice de mercado.

No caso do DIVO11, em vez de o investidor comprar todas as ações que compõem a carteira do índice, consideradas as melhores pagadoras de proventos da bolsa, basta comprar cotas do ETF.

A compra de ETF é feita da mesma forma que a compra de ações: pelo home broker ou mesa de operações da sua corretora.

O investimento inicial mínimo é baixo, e o investidor está sujeito aos mesmos custos da negociação de ações, além de uma taxa de administração que costuma ser inferior às taxas dos fundos de ações que não são ETF.

As ações com maior peso no IDIV atualmente pertencem a companhias dos setores financeiro - como Itaúsa (ITSA4), Itaú Unibanco (ITUB3 E ITUB4), BB Seguridade (BBSE3) - e de energia elétrica - CTEEP (TRPL4), Engie Brasil (EGIE3) e Taesa (TAEE11).

Além dos ETF, o investidor pode também investir em fundos de dividendos. São fundos de investimento abertos cujo foco são as ações de empresas que são boas pagadoras de dividendos.

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”

Mais flexíveis, os fundos imobiliários desse segmento combinam proteção com potencial de valorização; veja onde estão as principais oportunidades, segundo especialistas

O galpão logístico que é protagonista de uma batalha com os Correios terá novo inquilino e o contrato prevê a redução da vacância do FII para 3,3%

Movimento faz parte da reta final da recuperação judicial nos EUA e impacta investidores com forte diluição

As empresas substituíram os papéis da Cyrela (CYRE3) e Rede D’Or (RDOR3)

A companhia promoveu um grupamento na proporção 2 por 1, sem alteração do capital social, mas outra aprovação também chamou atenção do mercado

Após a compra, o fundo passará a ter 114 imóveis em carteira, com presença em 17 estados e uma ABL de aproximadamente 1,2 milhão de metros quadrados

ADRs da Vale e Petrobras antecipam dia de volatilidade enquanto mercados voltam do feriado; aversão a risco e queda do minério de ferro explicam quedas