O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Uma das minhas empresas favoritas do setor de energia atuou durante anos quase que exclusivamente no segmento de geração e, recentemente, resolveu diversificar um pouco as operações

Para que você aperte o interruptor do seu quarto e a luz se acenda, além de deixar a conta em dia mensalmente, uma série de processos ocorrem sem que a maioria das pessoas tenha muita ciência.

Primeiro, a energia tem que ser gerada – como o Brasil tem um monte de rios e costumava chover bastante, boa parte da nossa matriz elétrica é hidráulica (cerca de 65% de toda energia produzida). O problema é que as grandes usinas hidrelétricas estão bem longe dos centros de consumo – é preciso transmitir essa energia até as grandes cidades ou polos industriais.

Uma vez que a energia chegue até onde será efetivamente consumida, é preciso transformá-la (ninguém quer uma corrente de 15 kV entrando em casa) e distribuí-la até as unidades de consumo (casas, indústrias e comércio).

Assim, podemos dividir o sistema elétrico em três grandes segmentos: (i) Geração; (ii) Transmissão e (iii) Distribuição, ou GTD. Como a transmissão e a distribuição são monopólios naturais (não faz sentido ter duas redes elétricas na mesma região), são amplamente regulados – a ANEEL (Agência Nacional de Energia Elétrica) define padrões de qualidade, níveis de preço e até mesmo de rentabilidade de cada companhia.

A geração é um mercado mais competitivo e os players, apesar de atuarem sob regime de concessão, são relativamente livres para tocar seus projetos da forma como bem entenderem – um bom operador é capaz de gerar grandes retornos se souber lidar com a realidade do mercado.

Dentre as empresas do setor, uma das que mais gosto chama-se Engie Brasil Energia (EGIE3), que atuou durante anos quase que exclusivamente no segmento de geração (é a maior geradora privada do país) e, recentemente, resolveu diversificar um pouco suas operações.

Leia Também

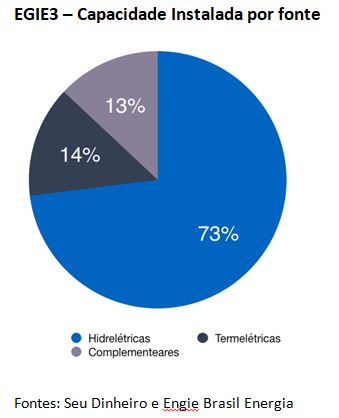

O primeiro ponto a se notar é que a companhia tem uma base ainda bastante concentrada em geração hídrica, mas tem colocado em execução um plano de diversificação, com destaque cada vez maior para as energias complementares (energia eólica e solar) e de redução das termelétricas, já pensando no longo prazo.

Há dois pontos positivos na composição da base da companhia – primeiro que o foco em fontes renováveis está absolutamente em linha com as tendências de longo prazo do mercado e segundo porque as fontes complementares oferecem um grande alívio quando a hidrologia está desfavorável (ou seja, quando não chove).

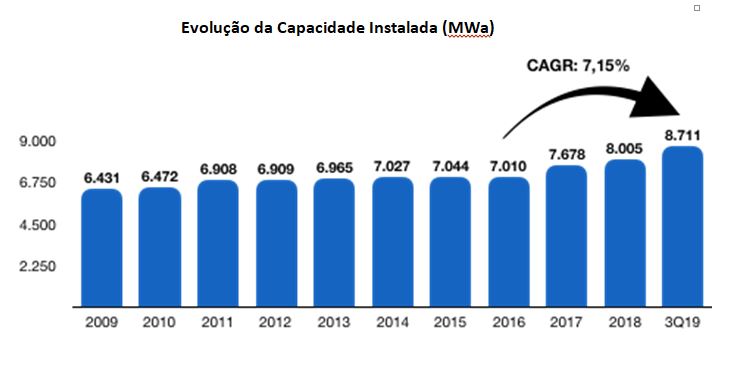

Além de diversificada, a capacidade tem crescido de forma acelerada nos últimos anos, como podemos ver no gráfico a seguir:

CAGR é a sigla em inglês que mostra o crescimento médio no período – no gráfico acima, quer dizer que a capacidade instalada da Engie cresceu, em média, 7,15% ao ano a partir de 2016.

É importante saber como funciona a comercialização de energia de uma geradora – a empresa pode participar dos leilões e se comprometer a fornecer uma quantidade de energia por um certo número de anos por um preço já determinado, pode vender diretamente a grandes consumidores (contratos bilaterais) ou pode vender energia no mercado à vista.

Quanto mais energia a companhia vender via contratos de longo prazo, mais segurança tem sobre volumes e receitas no longo prazo. Em compensação, tem menos espaço para aproveitar altas de preço ou se proteger contra a hidrologia menos favorável (se chove pouco, a hidrelétrica despacha menos e tem menos energia para entregar).

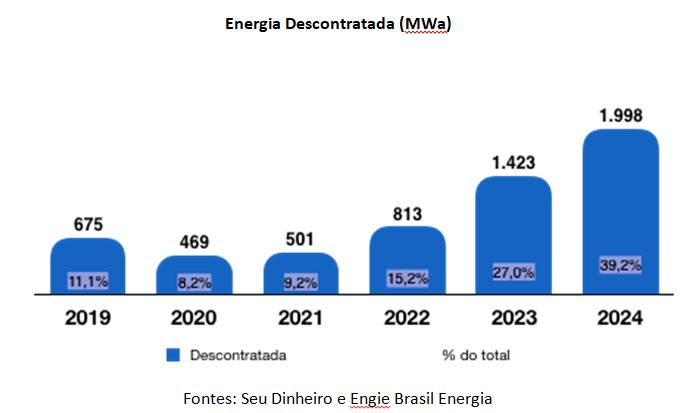

A Engie tem como estratégia manter uma parte de sua energia descontratada, sobretudo em períodos para os quais a previsão de chuva é menos favorável – a ideia é manter uma certa margem para tomar as decisões com o maior número de informações possível (quanto antes a empresa se compromete a fornecer energia, mais dependente fica das condições hidrológicas no futuro).

Como podemos ver, a empresa deixou bastante energia “sobrando” no fim de 2019, que se mostrou, de fato, um período mais seco e, ao longo dos próximos anos, vai trabalhando com um volume crescente de energia para comercializar de acordo com a melhor percepção de mercado e hidrologia.

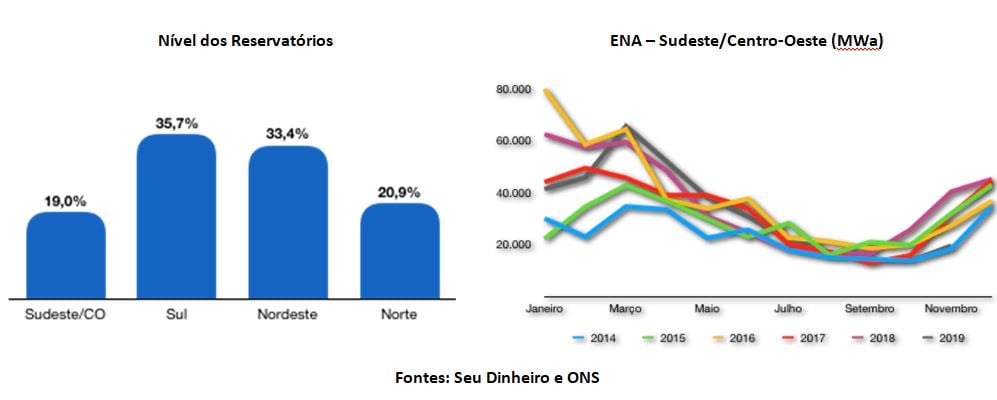

Quando olhamos para o nível dos reservatórios e a quantidade de Energia Natural Afluente (ENA), que é a energia equivalente obtida quando a vazão natural de um afluente (um rio, por exemplo) passa pelas turbinas de uma usina, ao longo dos últimos anos, vemos que a situação é, de fato, bastante delicada.

Em linhas gerais, a hidrologia não tem sido favorável e as usinas hidrelétricas têm produzido menos energia do que sua capacidade assegurada (o volume mínimo de geração garantido de acordos com especificações técnicas).

Quando o conjunto das hidrelétricas do sistema geram menos energia do que a capacidade assegurada, é preciso que todas as hidrelétricas arquem com o custo extra da energia gerada pelas usinas termelétricas, que possuem maior custo de geração.

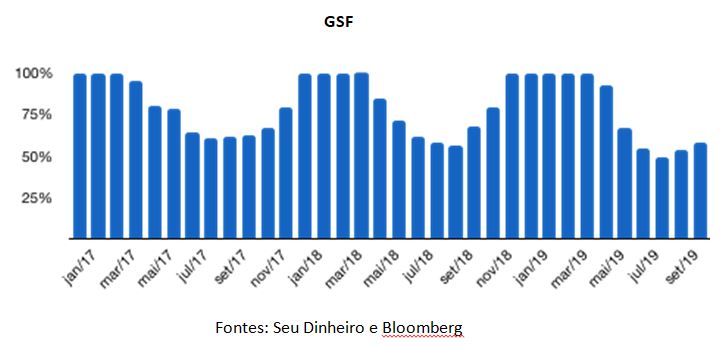

O déficit das hidrelétricas é medido pelo GSF (Generation Escaling Factor). Quanto menor o GSF, menos energia foi gerada e maior o custo para as hidrelétricas.

Com a situação desfavorável, a “sobra” de energia da Engie deve se mostrar um ativo valioso para o médio prazo. Além disso, a companhia está diversificando sua fonte de receitas. No ano passado, levou o contrato de concessão da linha de transmissão de Gralha Azul, um projeto com cerca de mil quilômetros de extensão e um investimento total de R$ 1,7 bilhão.

O projeto deve gerar receitas na casa de R$ 230 milhões e, como comentei lá no começo do texto, o segmento de transmissão é uma fonte muito previsível de receitas – a empresa é remunerada pela disponibilização dos ativos, independentemente da utilização das linhas.

Mais recentemente, a Engie fechou um consórcio com a matriz e um outro sócio canadense para levar 90% da TAG, empresa de transporte de gás (gasodutos) da Petrobras. São 4,5 mil quilômetros de gasodutos, com receita garantida por contratos de longo prazo na ordem de R$ 4,95 bilhões.

Como a compra foi alavancada (utilizaram dívida para pagar), o caixa que vai ser gerado para a Engie Brasil vai aumentando ao longo do tempo. É outro projeto que diversifica e traz mais estabilidade para a geração de caixa da companhia.

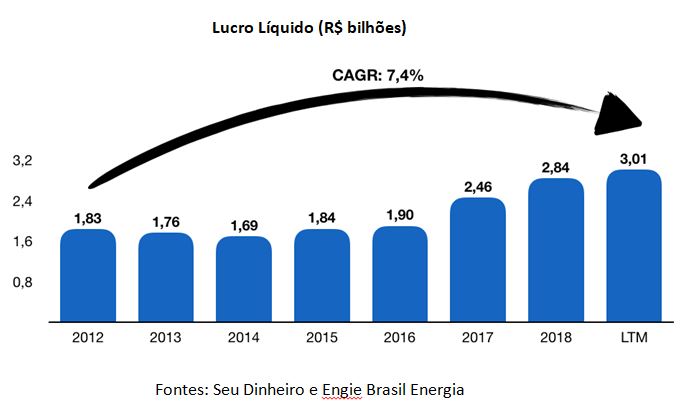

Com a gestão profissional, qualidade de ativos e foco na geração de valor, a companhia é um caso de sucesso no que diz respeito ao crescimento de lucros – o maior motor para apreciação de ações. De 2012 até os últimos doze meses reportados (LTM), o crescimento médio anual foi de 7,4%; uma máquina!

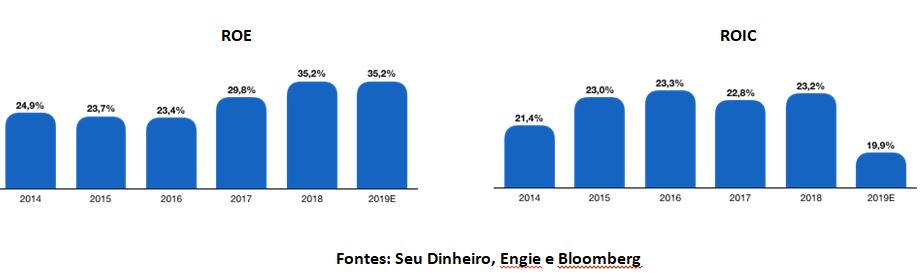

Junto com o crescimento, a empresa entregou retornos extraordinários para seus acionistas (ROE) e para todos os seus investidores, incluindo credores (ROIC).

Para se ter uma ideia, o ROE esperado para as empresas que compõem o índice de energia elétrica da B3 (IEE) é de 14,13% em 2019 e o ROIC fica em 12,93%.

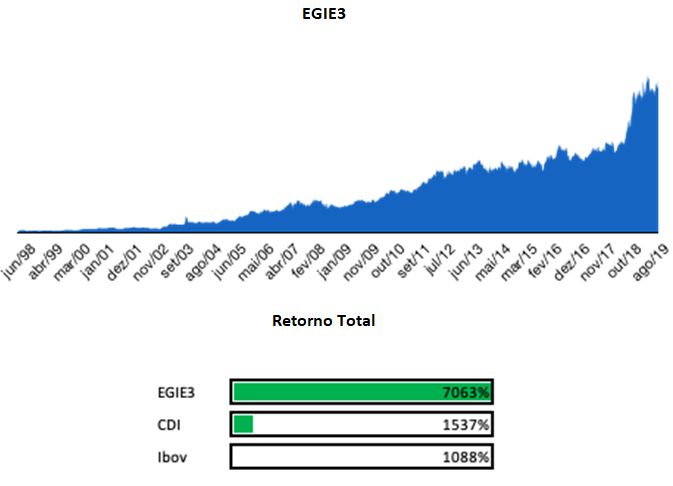

Esse retorno, aliado ao ótimo crescimento de lucro, não poderia trazer outro resultado: as ações de Engie, desde o IPO em 1998, estão entre as melhores da Bolsa com valorização impressionante no período.

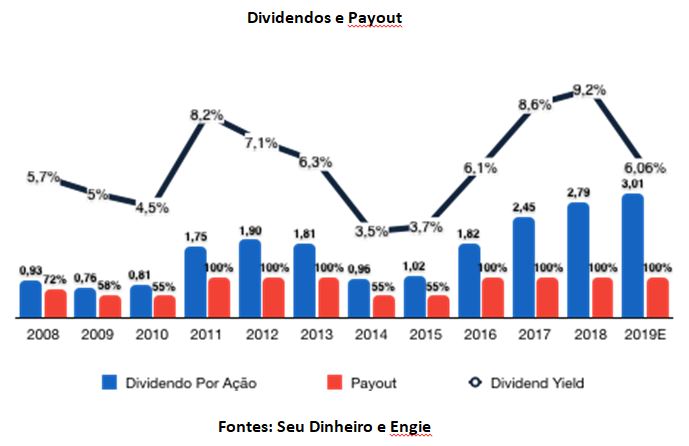

Além de tudo isso, a companhia é famosa por ser uma boa pagadora de dividendos e por fazer uma gestão responsável do caixa, de forma a reduzir o endividamento em momentos de alta dos juros e vice-versa, como a gente consegue ver no gráfico a seguir.

Apesar de ter passado por uma forte valorização recentemente (o papel sobe mais de 55% no ano), eu ainda vejo bastante valor ainda nos papéis. Minha visão é de que, na pior das hipóteses, o preço atual está justo – é sempre melhor comprar uma grande companhia a preço justo do que uma companhia ruim com desconto!

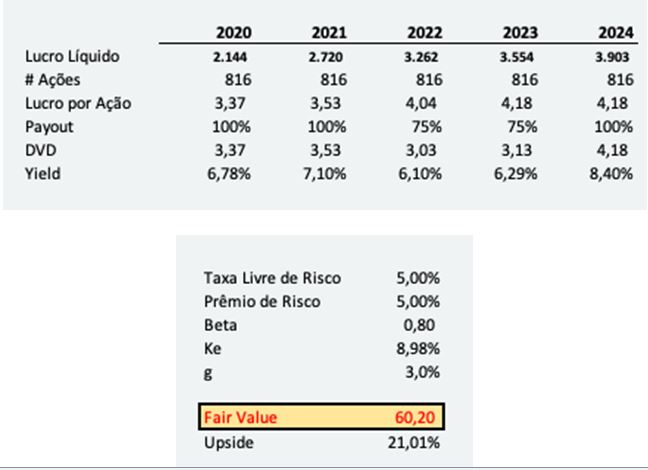

Sem entrar muito em detalhes de valuation, fiz um modelo com estimativas de dividendo me baseando na tabela que a própria Engie fornece, com os volumes de energia contratados para os próximos anos. Assumo que a energia descontratada será vendida ao preço à vista, chmado de PLD, e que nos próximos anos as margens cresçam com a previsão da normalização da hidrologia.

Não estimo nenhum crescimento de margem para a TAG e assumo que o projeto de transmissão só trará retornos a partir de 2023 (a companhia pretende concluir o projeto mais cedo, em 2022).

A partir de então, assumo distribuição de dividendos de 100% dos lucros até 2021. Em 2022 e 2023, assumo que a distribuição será de 75%, para reduzir um pouco o endividamento. A distribuição volta a ser de 100% de 2024 em diante. Em meu modelo, o crescimento de lucros anual entre 2020 e 2024 fica em torno de 5,5% (abaixo dos 7,4% dos últimos dez anos).

Para chegar ao valor justo por ação, utilizo um modelo de dividendos em dois estágios, com taxa de desconto de 9% (ainda parto de um CDI de 5%, para ser conservador) e crescimento na perpetuidade de 3%. Com isso, o valor justo para as ações é de R$ 60,20 (potencial de valorização de 21% para o preço de tela).

Com isso, chego à conclusão de que faz sentido comprar as ações, dada a qualidade da empresa, o potencial de crescimento no médio prazo e o bom carrego, já que a expectativa é de que a companhia distribua dividendos na casa de 6% ao ano.

Por se tratar de investimento em renda variável, as ações de Engie estão sujeitas às flutuações do mercado (risco sistêmico) e, portanto, podem apresentar movimentações significativas em momentos de maior aversão ao risco. Além disso, enxergamos alguns contratempos específicos para o papel:

• A companhia tem pendente um processo de incorporação da Usina Hidrelétrica de Jirau, que hoje está nas mãos da matriz. O processo envolve um claro conflito de interesses e não há garantias de que os interesses dos minoritários (acionistas no Brasil) serão respeitados;

• A hidrologia ainda é bastante desfavorável e pode ser pior do que prevejo em meu modelo;

• O risco regulatório está sempre presente quando falamos do setor elétrico e não pode ser descartado;

• A companhia está entrando em novos segmentos, com execução de projetos complexos. Não há garantias de que serão bem executados e

• Não há previsão de gatilhos no curto prazo que provoquem uma grande valorização das ações. Esse risco é bastante mitigado pelo yield de 6% proveniente dos dividendos

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice

Investir nesse tipo de ativo não é óbvio e exige um olhar atento às características específicas de cada metal; o Seu Dinheiro te dá o passo a passo, conta os riscos e vantagens desse tipo de investimento

Relatório do Santander destaca ações fora do consenso e aponta onde o mercado pode estar errando na precificação

Evento do Seu Dinheiro traz estratégias para investir em ações, FIIs, criptoativos, renda fixa e ativos internacionais neste ano

Nesta semana, o Ibovespa superou os 180 mil pontos pela primeira vez. Entenda o que esteve por trás da performance positiva da bolsa nos últimos dias

No evento Onde Investir 2026, do Seu Dinheiro, Marcelo Bolzan, da The Hill Capital, fala o segredo para surfar um ano de corte de juros em 2026 e proteger sua carteira de riscos desnecessários

Na semana, o principal índice da bolsa brasileira acumulou ganho de 8,53%; já o dólar à vista perdeu 1,61% nos últimos cinco dias

A perspectiva para os setores é que sigam com uma dinâmica favorável aos proprietários, por conta da restrição de oferta nas regiões mais nobres e da demanda consistente

Volume recorde foi puxado pela renda fixa, com avanço dos FIDCs, debêntures incentivadas e maior liquidez no mercado secundário, enquanto a bolsa seguiu travada. Veja os dados da Anbima

Oferta de ações na bolsa norte-americana Nasdaq pode avaliar o banco digital em até US$ 2,5 bilhões; conheça a estratégia do PicPay para atrair os investidores

Em meio a transferências globais de capital, o principal índice da B3 renovou máximas históricas puxado pelo fluxo estrangeiro, dólar em queda e expectativa de juros mais baixos nos EUA

Em evento do Seu Dinheiro, especialistas da Empiricus e da Vinci falam das oportunidades para o setor em 2026 e recomendam fundos promissores