Banco Central vende dólar à vista, swap e swap reverso

Atuação foi comunicada na semana passada e movimentará até US$ 550 milhões. Veja como funciona cada instrumento de intervenção cambial

O Banco Central (BC) fará três diferentes leilões de dólar no pregão desta quarta-feira. O que mais causou surpresa foi a venda de dólar à vista, que não acontecia desde fevereiro 2009. Já discutimos longamente esse tema aqui e aqui e agora, atendendo a um pedido de leitor, vamos apresentar os diferentes instrumentos de intervenção cambial.

Para começar, vamos lembrar que o BC não atua para mudar a direção da taxa de câmbio, ou para “segurar” a cotação do dólar, mas sim para suavizar eventuais movimentos de estresse do mercado. Tal estratégia é conhecida como “leaning against the wind” ou “inclinar-se contra o vento” em tradução literal.

Então, se o dólar cai ou não abaixo da mística linha do R$ 4,0, não é algo que está só “na conta”, do BC. Discutimos aqui, alguns fatores fundamentais e de liquidez que sugerem que o dólar mais forte pode ser algo que veio para ficar. Digo “pode”, porque esse é um mercado que mal nos permite ver fotografias, quem dirá um filme com começo, meio e, principalmente, fim.

Outro ponto essencial para termos em mente é que nosso mercado de câmbio à vista, dólar de verdade, é muito restrito. Com isso temos um fenômeno tipicamente brasileiro que é a formação de preço acontecendo no mercado futuro de dólar (que está entre os mais líquidos do mundo). Como diz o professor da PUC Rio, Márcio Garcia, um dos maiores estudiosos do mercado, somos um caso de rabo que balança o cachorro. O normal em qualquer mercado é o ativo à vista influenciar seus preços futuros. Essa noção é importante para a discussão sobre os swaps.

Atuação à vista ou spot

Essa é a modalidade mais simples de entender. O BC atua comprando ou vendendo dólares no mercado à vista (spot ou pronto). Quando há excesso de oferta de moeda, o BC toma dólares do mercado e entrega reais. Quando a coisa muda de figura, como agora, o BC entra para atender à demanda por moeda americana.

O BC está, justamente, vendendo dólar à vista porque está faltando dólar no mercado. Nosso fluxo cambial está negativo em mais de US$ 30 bilhões. Normalmente, os bancos proveem essa liquidez e já estão vendidos, sem surpresa, em mais de US$ 30 bilhões.

Leia Também

Questões técnicas (exigência de capital) e de mercado (como diferencial de taxas de juros) estão limitando a atuação dos bancos como agentes provedores de liquidez em moeda estrangeira.

Para ter reais para comprar dólares, o BC usa títulos públicos. Aqui a discussão passa pelas incompreendidas operações compromissadas, que são utilizadas para regular a liquidez no sistema financeiro. O Copom fixa uma meta para a Selic, hoje em 6%, e regula a quantidade de dinheiro para que as taxas de mercado orbitem essa taxa.

Assim, quando o BC compra dólares há um aumento nas compromissadas, pois se o BC deixar esse dinheiro circulando, o juro tenderia a se descolar da Selic. Quando o BC vende moeda, o que se espera é uma redução dessas operações. A discussão das compromissadas passa também pelo impacto na dívida bruta do governo geral. Mas veja que essa discussão é subsidiária ao que se busca com as atuações no câmbio (falaremos disso mais adiante).

Troca troca

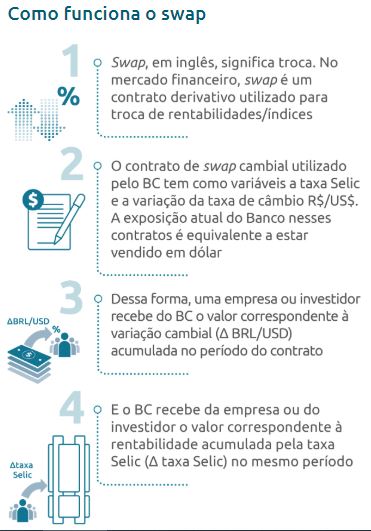

Vamos começar usando a própria definição da página do BC: “swap, do inglês, ‘troca’, é um derivativo financeiro que promove simultaneamente a troca de taxas ou rentabilidade de ativos financeiros entre agentes econômicos. Por meio dele o BC procura evitar movimento disfuncional do mercado de câmbio.”

O swap é engenhoso, pois permite prover proteção à variação cambial (hedge) com toda sua liquidação acontecendo em reais. Não se gasta um centavo das reservas internacionais, mas os dólares de verdade que estão lá, servem de lastro para essas operações.

No swap tradicional, o BC se compromete a pagar à contraparte a variação do dólar, somada ao cupom cambial (juro em dólar no mercado local) e recebe a variação do juro doméstico (Selic, por exemplo) no período.

Efeito prático: venda de dólares no mercado futuro. Então, se o dólar sobe, o BC é perdedor, se o dólar cai, o mercado paga ao BC.

Os swaps funcionam justamente pela dimensão e liquidez do mercado futuro por aqui. Em alguns momentos de grande incerteza (crises externas, domésticas, impeachment), as empresas buscam proteger sua exposição cambial e não necessariamente precisam de dólares de verdade para mandar para fora do país (pagamentos de empréstimos, lucros e dividendos, ou fuga de capital mesmo como vimos na Argentina).

Veja abaixo um diagrama feito pelo próprio BC, que ajuda a entender o produto.

No swap reverso, a explicação está no nome. Temos o BC comprando dólar no mercado futuro. Essa atuação é menos frequente que o swap tradicional e volta a ser feita, agora, dentro do escopo de troca de instrumentos que o BC está promovendo.

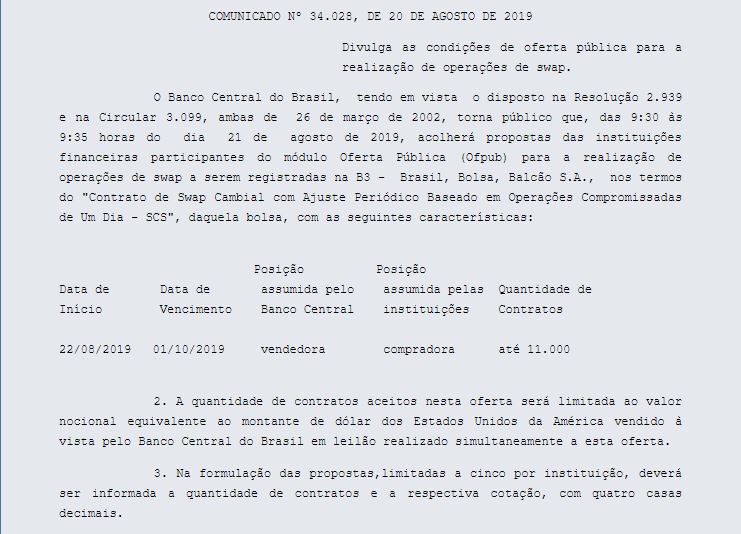

O BC está falando para o mercado que quem quiser pode trocar swaps tradicional por dólar à vista, manter seus swaps tradicionais ou “cancelar” seus swaps tradicionais com a compra de um swap reverso. Aliás, cada contrato de swap equivale a US$ 50 mil dólares. Nos seus avisos o BC comunica o número de contratos. Veja um aviso de leilão e note o swap condicionado à oferta à vista (operação de hoje).

A liquidação dos swaps acontece em ajuste diário (como outros derivativos) e sensibiliza o gasto com juros que estão nas estatísticas fiscais do BC. O uso do instrumento e seus custos já foram alvo de acalorados debates, em 2015, quando o estoque de swaps passou dos US$ 100 bilhões, resultado em um gasto de juro adicional de R$ 90 bilhões. Em 2016, o dólar caiu e o resultado foi positivo em R$ 75,5 bilhões. Além de defender o poder de compra da moeda, o BC tem como missão a estabilidade financeira. O ganho é difícil de mensurar, mas o conceito é de que estabilidade financeira é um bem público.

Esses fluxos com swaps e também a variação das reservas internacionais são regidas, agora, por uma nova regra, que reduz a troca de resultados entre Tesouro Nacional e Banco Central, algo que já discutimos detalhadamente.

Me dá uma linha

Outra forma de atuação é o leilão de linha com compromisso de recompra. Aqui, o BC atende à demanda pontual do mercado por dólares, que são emprestados das reservas internacionais para posterior devolução.

Na verdade, o BC está fazendo um financiamento em dólar, pois o tomador se compromete a devolver os dólares, que estão difíceis de achar, em algum momento, e as taxas do cupom (juro em dólar) estão muito fora do padrão.

O leilão de linha é bastante utilizado no fim de trimestres, pois é um período que coincide com maior pagamento de compromissos e remessas de lucros e dividendos. São dólares que estão saindo, mas que poderão voltar, digamos assim.

Com real digital do Banco Central, bancos poderão emitir criptomoeda para evitar “corrosão” de balanços, diz Campos Neto

O presidente da CVM, João Pedro Nascimento, ainda afirmou que a comissão será rigorosa com crimes no setor: “ fraude não se regula, se pune”

O real digital vem aí: saiba quando os testes vão começar e quanto tempo vai durar

Originalmente, o laboratório do real digital estava previsto para começar no fim de março e acabar no final de julho, mas o BC decidiu suspender o cronograma devido à greve dos servidores

O ciclo de alta da Selic está perto do fim – e existe um título com o qual é difícil perder dinheiro mesmo se o juro começar a cair

Quando o juro cair, o investidor ganha porque a curva arrefeceu; se não, a inflação vai ser alta o bastante para mais do que compensar novas altas

Banco Central lança moedas em comemoração ao do bicentenário da independência; valores podem chegar a R$ 420

As moedas possuem valor de face de 2 e 5 reais, mas como são itens colecionáveis não têm equivalência com o dinheiro do dia a dia

Nubank (NUBR33) supera ‘bancões’ e tem um dos menores números de reclamações do ranking do Banco Central; C6 Bank lidera índice de queixas

O banco digital só perde para a Midway, conta digital da Riachuelo, no índice calculado pelo BC

Economia verde: União Europeia quer atingir neutralidade climática até 2050; saiba como

O BCE vai investir cerca de 30 bilhões de euros por ano; União Europeia está implementado políticas para reduzir a emissão de carbono

A escalada continua: Inflação acelera, composição da alta dos preços piora e pressiona o Banco Central a subir ainda mais os juros

O IPCA subiu 0,67% em junho na comparação com maio e 11,89% no acumulado em 12 meses, ligeiramente abaixo da mediana das projeções

Focus está de volta! Com o fim da greve dos servidores, Banco Central retoma publicações — que estavam suspensas desde abril

O Boletim Focus volta a ser publicado na próxima segunda-feira (11); as atividades do Banco Central serão retomadas a partir de amanhã

Greve do BC termina na data marcada; paralisação durou 95 dias

Os servidores do Banco Central cruzaram os braços em abril e reivindicavam reajuste salarial e reestruturação da carreira — demandas que não foram atendidas a tempo

Vai ter cartinha: Banco Central admite o óbvio e avisa que a meta de inflação para 2022 está perdida

Com uma semana de atraso, Banco Central divulgou hoje uma versão ‘enxuta’ do Relatório Trimestral da Inflação

Greve do BC já tem data pra acabar: saiba quando a segunda mais longa greve de servidores da história do Brasil chegará ao fim — e por quê

A data final da greve dos servidores do BC leva em consideração a Lei de Responsabilidade Fiscal, sem previsão de acordo para a categoria

O fim da inflação está próximo? Ainda não, mas para Campos Neto o “pior momento já passou”

O presidente do BC afirmou que a política monetária do país é capaz de frear a inflação; para ele a maior parte do processo já foi feito

O Seu Dinheiro pergunta, Roberto Campos Neto responde: Banco Central está pronto para organizar o mercado de criptomoedas no Brasil

Roberto Campos Neto também falou sobre real digital, greve dos servidores do Banco Central e, claro, política monetária

O Banco Central adverte: a escalada da taxa Selic continua; confira os recados da última ata do Copom

Selic ainda vai subir mais antes de começar a cair, mas a alta do juro pelo Banco Central está próxima do pico

A renda fixa virou ‘máquina de fazer dinheiro fácil’? Enquanto Bitcoin (BTC) sangra e bolsa apanha, descubra 12 títulos para embolsar 1% ao mês sem estresse

O cenário de juros altos aumenta a tensão nos mercados de ativos de risco, mas faz a renda fixa brilhar e trazer bons retornos ao investidor

Sem avanços e no primeiro dia de Copom, servidores do BC mantêm greve

A greve já dura 74 dias, sem previsão de volta às atividades; o presidente do BC, Roberto Campos Neto, deve comparecer à Câmara para esclarecer o impasse nas negociações com os servidores

Precisamos sobreviver a mais uma Super Quarta: entenda por que a recessão é quase uma certeza

Não espere moleza na Super Quarta pré-feriado; o mundo deve continuar a viver a tensão de uma realidade de mais inflação e juros mais altos

Greve do BC: Vai ter reunião do Copom? A resposta é sim — mesmo com as publicações atrasadas

A reunião do Copom acontece nos dias 14 e 15 de junho e os servidores apresentaram uma contraproposta de reajuste de 13,5% nos salários

Nada feito: sem proposta de reajuste em reunião com Campos Neto, servidores do BC seguem em greve

Mais uma vez, a reunião do Copom de junho se aproxima: o encontro está marcado para os dias 14 e 15 e ainda não se sabe em que grau a paralisação pode afetar a divulgação da decisão

Inflação no Brasil e nos EUA, atividade e juros na Europa; confira a agenda completa de indicadores econômicos da semana que vem

Nesta semana, o grande destaque no Brasil fica por conta do IPCA, o índice de inflação que serve de referência para a política monetária do BC

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP