O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Conversei com quatro especialistas que sugeriram carteiras de investimentos para quem se considera arrojado e quer lucrar com o cenário de Selic baixa

A taxa básica de juros atingiu, na semana passada, o seu menor patamar da história, 6,00% ao ano. Mas não é de hoje que o investidor brasileiro se preocupa com a Selic baixa.

O retorno das aplicações de renda fixa indexadas à Selic e ao CDI, taxa de juros que segue a taxa básica de perto, caiu para valer nos últimos anos. Nesta outra matéria, por exemplo, eu mostrei como ficaram os rendimentos das aplicações mais conservadoras com a Selic em 6,00% ao ano.

Os amantes da renda fixa ainda tiveram, recentemente, chance de lucrar com a valorização dos títulos públicos prefixados e atrelados à inflação, negociados via Tesouro Direto, e também com a alta das debêntures, que a pessoa física normalmente acessa via fundos.

Mas essa renda fixa prefixada de menor risco - títulos públicos e títulos privados de altíssima qualidade - já não tem mais tanto espaço para valorizar. Embora o mercado ainda espere novos cortes de juros, o potencial de alta desses papéis já minguou bastante.

Ou seja, o investidor que ainda não se adequou à nova era de juros baixos vai ter que se mexer e correr atrás.

É claro que se você é conservador e assim pretende continuar, seu escopo de atuação é um pouco limitado. Ainda assim, nesta outra reportagem, eu deixei algumas sugestões de carteiras e ativos que podem dar uma turbinada nos seus rendimentos.

Leia Também

Agora, se você se considera arrojado e quer mesmo ganhar dinheiro nesse cenário, a gama de opções é mais vasta. Isso porque, com os juros baixos, inflação controlada e perspectivas de retomada econômica, abrem-se oportunidades entre os ativos de risco.

A maior parte do mercado está bastante otimista com a bolsa. As ações são os ativos preferidos de gestores e analistas, mas fundos imobiliários e fundos multimercados com uma pitada de renda variável também aparecem entre os queridinhos.

Eu conversei com especialistas de quatro instituições financeiras, e todos têm, como aposta principal, a bolsa de valores.

Segundo Ronaldo Guimarães, head da plataforma de investimentos do Modalmais, já se vê a migração do investidor que antes era majoritariamente conservador para ativos com mais risco.

Ele conta que alguns dos seus clientes que compraram títulos prefixados na época das eleições estão migrando os recursos para fundos de ações, multimercados e imobiliários à medida que os títulos vão vencendo.

“As pessoas não estão renovando a renda fixa prefixada. A alocação está hoje muito diferente do que costumava ser”, comenta.

Importante notar que todos os especialistas com quem conversei preferem o investimento em ações via fundos.

Marco Bismarchi, sócio gestor da TAG Investimentos, por exemplo, reforça que o investidor deve preferir fundos de ações ativos, em que o gestor escolhe as ações, e não apenas segue um índice - visão, aliás, predominante entre os especialistas ouvidos.

“Os gestores profissionais sabem identificar as melhores empresas e o momento certo de entrar”, diz.

Mesmo com o Ibovespa na máxima histórica, o mercado acredita que as ações ainda têm espaço para valorização.

“Acreditamos que estamos no meio de um ciclo. Os Estados Unidos já estão mais para o final. Mas ainda tem espaço para a bolsa brasileira caminhar”, diz Alexandre Hishi, responsável pela área de gestão de investimentos da Azimut Brasil Wealth Management.

“Com os juros mais baixos, aumenta o consumo e diminui o custo da dívida das empresas, o que é benéfico para a sua lucratividade. Os juros menores também favorecem as empresas a tirar projetos do papel, pois eles ficam economicamente viáveis. Essas condições abrem a possibilidade de um novo ciclo de valorização. Há espaço para aumentar as posições em renda variável, até porque os estrangeiros ainda podem entrar na bolsa brasileira”, explica Martin Iglesias, especialista em investimentos do Itaú Unibanco, para quem o Ibovespa pode chegar aos 125 mil pontos no fim deste ano.

Na renda fixa, as oportunidades devem se concentrar nos títulos públicos atrelados à inflação, o Tesouro IPCA+ (NTN-B), que pode ser adquirido pelo Tesouro Direto. Os especialistas com quem eu conversei citam os títulos de longo prazo que ainda estão pagando 3,5% ou mais acima da inflação.

Fundos de debêntures incentivadas e de crédito privado voltados para títulos de maior risco também têm bons prognósticos - lembrando que, no caso do crédito privado, o investimento pode ter alto risco de calote, apesar de não ter volatilidade, então é bom investir apenas uma pequena parte da carteira por meio de gestores especializados.

Finalmente, investimentos no Brasil são preferidos aos investimentos no exterior, uma vez que o cenário externo se mostra complicado. Mas alguns especialistas com quem eu falei sugerem uma pequena alocação em ativos atrelados ao dólar como forma de proteção.

No guia do Seu Dinheiro sobre onde investir no segundo semestre de 2019, nós falamos sobre todos esses ativos mais promissores para o restante do ano e ensinamos como investir. Você pode baixá-lo na forma de e-book aqui.

A seguir, você confere as carteiras arrojadas para o cenário de Selic a 6,00% sugeridas pelos especialistas com quem eu conversei para esta matéria.

A Modalmais espera novo corte de 0,5 ponto percentual na Selic ainda neste ano. Ou seja, espera que o ano termine com a Selic em 5,5% ao ano, embora não descarte a possibilidade de queda para 5,25% ou mesmo 5% ainda em 2019 ou início de 2020.

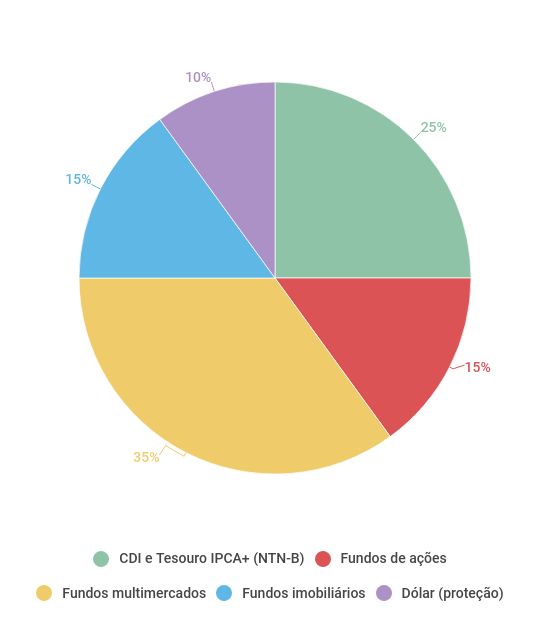

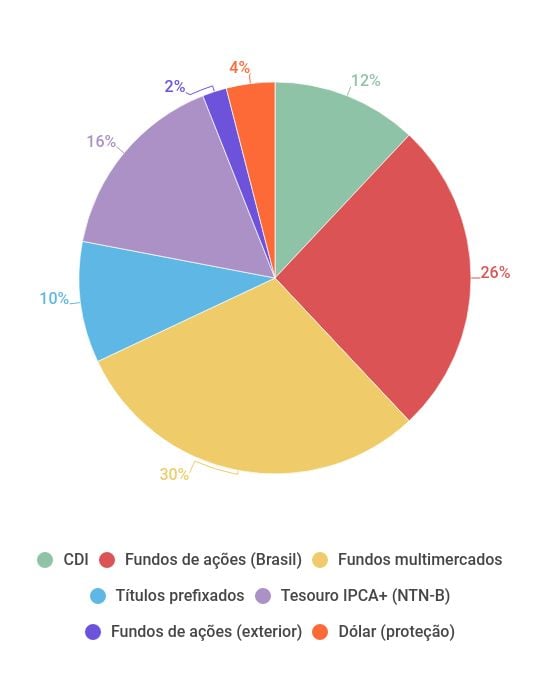

O Modalmais sugere deixar um quarto da carteira na renda fixa, distribuído entre títulos públicos atrelados à inflação (NTN-B) e aplicações conservadoras atreladas ao CDI (reserva de emergência e objetivos de curto prazo). O dólar aparece na carteira apenas como hedge (proteção).

Para a TAG, juros podem cair mais e ficar num patamar baixo por um período prolongado de tempo.

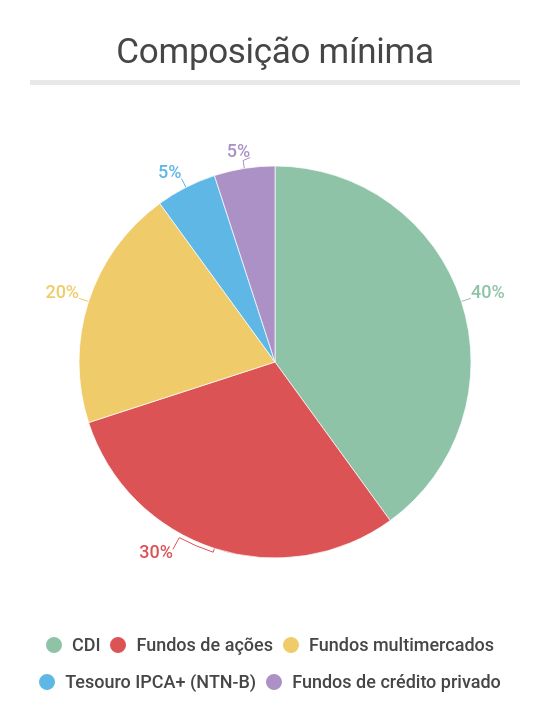

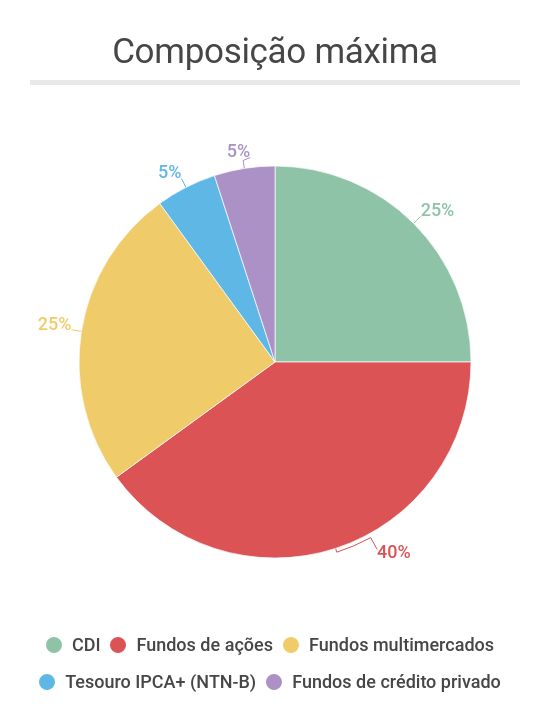

A TAG Investimentos sugere faixas de percentuais para a composição da sua carteira arrojada. Por exemplo, o investidor pode destinar de 30% a 40% a fundos de ações, 20% a 25% a multimercados e 10% a 40% à renda fixa conservadora atrelada ao CDI e com liquidez diária, para a reserva de emergência e objetivos de curto prazo.

Segundo Marco Bismarchi, o sócio gestor da TAG com quem eu conversei, a alocação em renda variável deve ser distribuída tanto por fundos de ações long only (tradicionais, que basicamente só atuam comprados em ações) quanto fundos de ações long biased (que fazem operações de proteção para ganhar tanto na alta quanto na baixa). A alocação sugerida é que dois terços dos recursos investidos em ações sejam destinados aos fundos long only e um terço aos fundos long biased.

Já a parcela destinada aos multimercados deve ser distribuída entre fundos macro e fundos de outras classificações, com long & short, quantitativos e com investimento no exterior.

Entre os títulos atrelados à inflação (Tesouro IPCA+), destacam-se os papéis de longo prazo, que ainda estão pagando taxas prefixadas de 3,5% ou mais. Finalmente, os fundos de crédito privado podem investir em títulos high yield (títulos de dívida de maior risco), desde que estes contem com garantias robustas.

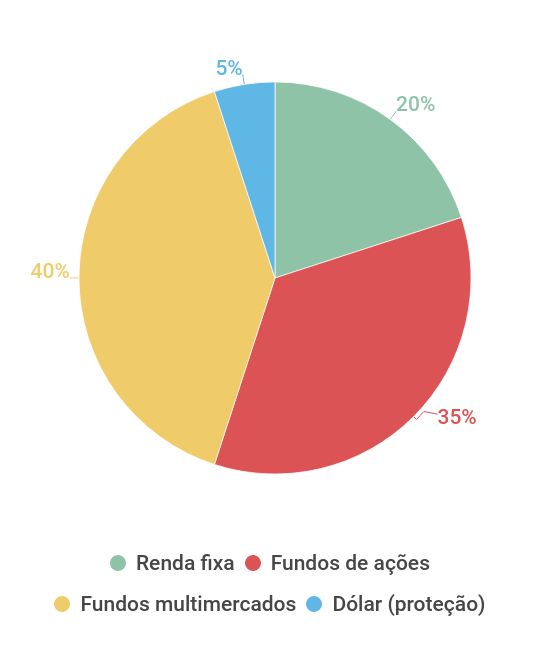

Para a Azimut, 20% da carteira arrojada pode ficar alocada em renda fixa, dividindo-se entre títulos públicos atrelados à inflação Tesouro IPCA+ (NTN-B), fundos de debêntures incentivadas (títulos de renda fixa emitidos por empresas para financiar projetos de infraestrutura e isentos de imposto de renda) e aplicações conservadoras atreladas ao CDI (reserva de emergência e objetivos de curto prazo). O dólar também aparece na carteira como forma de hedge (proteção).

Para o Itaú, a Selic permanecerá baixa pelo menos até o fim de 2020 e, se subir, será só lá para o fim de 2021. “E, mesmo assim, não para níveis como tínhamos antes”, disse Martin Iglesias, especialista em investimentos do Itaú Unibanco.

A carteira a seguir é a mais arrojada montada pelo banco, voltada para o que a instituição considerada como "investidor agressivo". Este é definido como aquele que busca uma rentabilidade mais alta e que sabe que, no curto e médio prazos, pode ter algum tipo de perda. E isso não necessariamente o assusta.

"O investidor agressivo é aquele que consegue esperar o aparecimento dos prêmios de longo prazo", explica Iglesias. A rentabilidade esperada pelo Itaú para esta carteira é de 200% do CDI.

Diferentemente das outras instituições financeiras, o Itaú sugere uma pequena alocação em fundos de ações que investem no exterior e em títulos públicos prefixados (LTN e NTN-F). O dólar aparece na carteira como hedge (proteção). As NTN-B indicadas também são as de longo prazo.

Amazon combina resultados mistos com a maior aposta em IA entre as big techs, assusta investidores e ações sofrem em Wall Street, com efeitos até no Bitcoin e outras critpomoedas

Descubra quais são os fundos imobiliários favoritos dos analistas para o mês, e saiba como montar sua carteira de FIIs agora

A empresa vive seu melhor momento operacional, mas o Itaú BBA avalia que boa parte das principais entregas já está no preço; entenda quais gatilhos podem provocar novas altas

Gestor participou de evento da Anbima e falou sobre a perspectiva de volta do investidor local à bolsa

Bruno Henriques, head de análise de renda variável do BTG Pactual, fala no podcast Touros e Ursos sobre a sua perspectiva para as ações brasileiras neste ano

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público