O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Economista e analista de investimentos, Louise Barsi assumiu a missão de ensinar a metodologia de investimentos do pai, um dos maiores investidores pessoas físicas da bolsa; e no texto a seguir, eu trago para você algumas das suas lições

Luiz Barsi Filho é uma lenda da bolsa brasileira. Aos 80 anos de idade, ele é um dos maiores investidores pessoas físicas da B3, tendo construído toda a sua fortuna de cerca de R$ 2,5 bilhões em pouco mais de 50 anos, por meio do investimento em ações. Principalmente as boas pagadoras de dividendos.

Seu sucesso o transformou em exemplo a ser seguido por outros investidores individuais que, como ele, acreditam na construção lenta e paulatina de patrimônio para geração de renda na aposentadoria.

Afinal, Luiz Barsi não é herdeiro, pelo contrário. Tendo perdido o pai com apenas um ano de idade, ele precisou começar a trabalhar ainda na infância para ajudar em casa. Foi engraxate, aprendiz de alfaiate e sua primeira formação foi como técnico em contabilidade.

Na década de 60, já com seus 20 e poucos anos, começou a trabalhar numa corretora de valores, e foi lá que se apaixonou pela bolsa e começou sua trajetória como investidor.

De personalidade discreta e hábitos simples, Barsi nunca foi de “aparecer muito” por aí, mas ultimamente suas lições de investimento e estratégias para comprar ações têm sido muito divulgadas, graças a uma ilustre sucessora.

Em plena era das redes sociais, Louise Barsi, sua filha caçula de apenas 25 anos, assumiu a missão de espalhar a palavra do pai nos mundos on-line e off-line.

Leia Também

Ao lado de dois sócios - os também investidores Fabio Baroni e Felipe Ruiz - Louise criou o projeto Ações Garantem o Futuro, um programa de formação de investidores que querem aprender a metodologia de investimento em ações de Luiz Barsi.

De fato, o bilionário tem muitas lições a ensinar à pessoa física. Principalmente hoje que o Brasil passa por um momento inédito de juro e inflação baixos, além de mudança nas regras da Previdência Social por conta de um grave problema fiscal.

O investidor pessoa física já sentiu que vai ter que tomar as rédeas da sua vida financeira como nunca antes. Mesmo aqueles que têm pouca educação financeira já estão correndo atrás de investimentos mais sofisticados que possam render mais do que a renda fixa, e as ações sem dúvida estão entre eles. Neste ano, por exemplo, a B3 alcançou o recorde de 1,5 milhão de investidores pessoas físicas ativos.

Recentemente, Louise, que é analista de investimentos certificada, deu uma palestra sobre investimento em ações na Fundação Instituto de Administração (FIA), em São Paulo. Eu fui lá conferir e trouxe para você algumas preciosas lições do bilionário da bolsa.

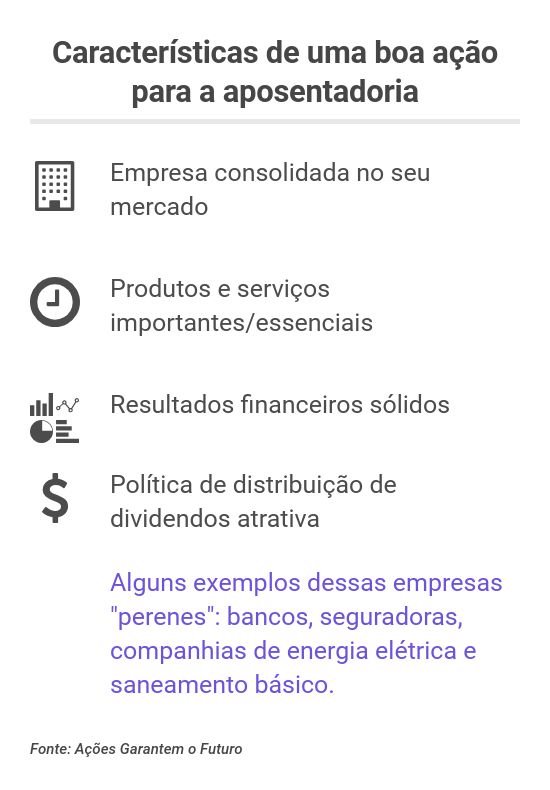

O grande objetivo do projeto Ações Garantem o Futuro é, nas palavras da própria Louise, desmistificar o investimento em ações e propor que os investidores pessoas físicas montem a sua própria previdência privada a partir do investimento direto em ações que paguem bons dividendos. Em outras palavras, viver dos dividendos na aposentadoria, tal como Luiz Barsi já o faz há muitos anos.

Não se trata, portanto, de uma metodologia voltada para quem quer ter ganhos pontuais com a alta ou a queda das ações, nem para quem deseja fazer o patrimônio crescer com a valorização dos papéis.

Isso não significa que o investidor não vá ter crescimento patrimonial com a alta dos ativos; significa apenas que esse não é o principal. O foco é a geração de renda com dividendos.

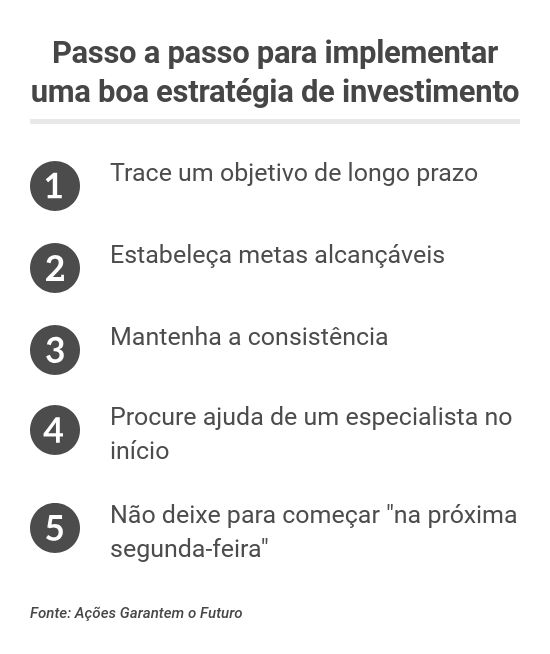

O método de Luiz Barsi também não é para aqueles que sonham com enriquecimento rápido ou fortes emoções. A construção do patrimônio é lenta, por meio da compra periódica de ações ao longo dos anos - Louise, por exemplo, disse que compra ações quase todos os meses.

Ela deixou bem claro, ainda, que o investidor deve ter visão de longo prazo: a carteira de ações é destinada a gerar renda na aposentadoria. Para objetivos de curto prazo e emergências, continua valendo a regra da boa e velha reserva de emergência.

Louise contou que deixa uma quantia suficiente para cobrir seus gastos por um período de três a seis meses na NuConta, a conta de pagamentos do Nubank que investe os recursos dos clientes em títulos públicos, rendendo 100% do CDI. Ou seja, não dá para abrir mão da renda fixa totalmente - ou, como brincam os Barsi, da “perda fixa”.

Luiz Barsi segue a filosofia do investidor parceiro, aquele que não compra ações, e sim projetos. Seu método é muito focado na ideia de se tornar sócio do negócio de fato, estudando a empresa a fundo, mas não apenas na teoria, olhando os números.

Os Barsi incentivam os investidores a realmente se envolverem com os negócios da companhia, mantendo contato com o departamento de Relações com Investidores (RI), visitando as instalações (se possível), participando das assembleias de acionistas e também das reuniões Apimec com analistas e investidores, onde é possível conhecer os executivos e fazer perguntas.

“Além de olhar o básico - o que a empresa faz, para quem, quais são suas matérias-primas -, o investidor também deve se cadastrar no departamento de RI da companhia para receber as informações que interessam aos acionistas”, orientou Louise.

Por causa do acompanhamento requerido, o ideal, diz Louise, é que a diversificação seja limitada. Ela mesma tem só 11 ações na carteira.

Perguntada sobre quais os melhores indicadores para se analisar uma ação, Louise recomendou os seguintes:

Segundo a analista, se ela tivesse que escolher, o dividend yield poderia ser considerado o indicador mais importante. Ele indica justamente o retorno do acionista em dividendos, pois relaciona a parcela dos lucros distribuída com o preço que o investidor pagou pela ação.

Para calculá-lo, Louise divide o lucro projetado da empresa para os próximos 12 meses pelo preço atual da ação. Também analisa o dividend yield dos últimos cinco anos e calcula o yield médio desse período. Depois, compara a média histórica com o projetado, para ver se ocorre algum afastamento.

Se o yield projetado estiver muito alto em relação à média, por exemplo, pode significar que o lucro projetado aumentou, ou então que a ação ficou mais barata.

Por isso, quando o dividend yield varia muito, é importante entender os motivos por trás da mudança. Se o preço da ação caiu, significa que é um bom negócio, ou o papel desvalorizou porque a empresa está com problemas?

Nesta outra matéria, minha colega Bruna Furlani fala mais sobre o cálculo do dividend yield e como investir em ações para ganhar com dividendos.

Louise também desmistificou o que ela considera ser os cinco mitos da bolsa:

1. Bolsa é cassino: mito. No longo prazo, o desempenho da bolsa reflete os resultados das empresas.

2. Você tem que comprar na baixa e vender na alta: não é tão simples assim. O emocional acaba pesando e você pode acabar fazendo justamente o contrário. Seu foco não deve ser a valorização das ações, mas sim o retorno de dividendos. Você não deve comprar a ação já pensando em vendê-la.

3. Uma boa empresa é um bom investimento: nem sempre. Segundo a metodologia de Luiz Barsi, a empresa precisa também ter uma boa relação entre distribuição de lucros e preço de mercado, isto é, um dividend yield atrativo. Há boas empresas que pagam pouco ou nenhum dividendo. Suas ações podem até ter potencial de alta, mas não são boas ações para a aposentadoria. Também existe a ideia de que, para uma boa empresa, preço não importa, mas isso não é verdade, uma vez que o preço é componente do cálculo do dividend yield.

4. Empresa que distribui dividendos não cresce: não necessariamente. Louise deu como exemplo a Klabin. De setembro de 2011 a dezembro de 2018, a companhia teve crescimento de Ebitda em 30 trimestres consecutivos.

5. É preciso ser rico para vencer na bolsa: Luiz Barsi está aí para provar que não. Hoje ele é um investidor grande, com poder de influenciar as decisões das empresas. Mas ele começou pequeno, como a maioria das pessoas físicas.

Apenas se ela perder os fundamentos e deixar de ser uma boa ação para a aposentadoria, conforme os critérios já listados - em geral, se apresentar queda ou perda de lucros.

Mas a perda de fundamento não é algo que acontece de uma hora para outra. Não se trata de ter um ou dois resultados ruins, mas sim de ter uma perda de fundamento de longo prazo ou mesmo permanente. Se a companhia começar a se sair mal, ainda é preciso acompanhá-la por algum tempo, para verificar se não há chance de a situação se reverter.

“Não é uma decisão rápida. A própria Ultrapar, que eu tenho na carteira, tenho minhas dúvidas se ainda tem perfil previdenciário. Mas estou observando. Ao adquirir o hábito de estudar as empresas, você vai criando uma memória de mercado, e consegue perceber, com o tempo, quando a empresa está perdendo os fundamentos.”, disse Louise.

Louise deixou claro que o investimento em ações para aposentadoria não é incompatível com o investimento em ações para lucrar com a valorização.

Mas os Barsi acreditam que, enquanto você ainda não construiu um bom patrimônio na bolsa, o melhor é priorizar a carteira previdenciária.

Ela dá o exemplo das teses de turnaround, aquelas apostas em companhias que estão mal das pernas, mas que podem em breve passar por uma grande transformação, como é o caso da Oi atualmente.

“Esse tipo de investimento é para o dinheiro da pinga, não o do leite. Meu pai mesmo só começou a investir nessas teses depois que ele já tinha R$ 1 bilhão. Eu ainda estou longe disso, então mantenho mais de 80% da minha carteira em ações previdenciárias”, disse.

Economista e contadora de formação, Louise é analista de ações certificada e foi a única dos cinco filhos de Luiz Barsi a optar por uma carreira no mercado financeiro. “Nunca me imaginei fazendo outra coisa da vida”, disse à plateia da FIA.

Quando criança, ela ia com o pai às assembleias de acionistas das empresas das quais ele era sócio, além de acompanhá-lo na corretora por onde ele opera, a Elite, onde hoje ela trabalha como analista.

Na adolescência, não ganhava mesada. Em vez disso, seu pai lhe comprou ações da Ultrapar para que ela recebesse dividendos, o que na época dava uns R$ 300 por mês, conta Louise. Como não gastava tudo, ela pedia para o pai reinvestir o que sobrava, e assim foi tomando gosto pela coisa.

Hoje, ela ocupa o Conselho de Administração da Eternit, além do Conselho Fiscal da Klabin, do Santander e da AES Tietê. Também já participou dos Conselhos Fiscais da Eletropaulo e da Unipar Carbocloro (onde hoje é suplente no Conselho de Administração).

Louise não esconde a admiração que tem pelo pai e segue à risca sua metodologia de investimento. Em uma das poucas vezes em que não o fez, se arrependeu profundamente.

Acostumada a comprar ações praticamente todo mês, ela contou que, em 2017, ficou aflita por estar sem aportar há muito tempo. “Ouvi o pessoal no trabalho falando sobre BRF e resolvi entrar”, disse.

Mas, uma semana após a compra, na faixa de R$ 35 por ação, a Polícia Federal deflagrou a Operação Carne Fraca e o papel caiu a R$ 16. “Foi ganância minha mesmo”, disse. Acabou vendendo cerca de um ano e meio depois, já com o papel na faixa dos R$ 22. Ficou a lição.

Gestor participou de evento da Anbima e falou sobre a perspectiva de volta do investidor local à bolsa

Bruno Henriques, head de análise de renda variável do BTG Pactual, fala no podcast Touros e Ursos sobre a sua perspectiva para as ações brasileiras neste ano

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa