Selic cai a 5,5% ao ano, nova mínima e BC diz que pode cair mais

Corte de meio ponto percentual na Selic era antecipado pelo mercado e Copom acena que tem espaço reduzir ainda mais o custo do dinheiro

Inflação baixa e atividade fraca garantiram mais uma redução de meio ponto percentual no custo do dinheiro no Brasil. A taxa básica de juros, a Selic, foi fixada em 5,5% ao ano, nova mínima histórica nesta quarta-feira.

Mais importante que a decisão do Banco Central (BC), que chancela as expectativas do mercado, foi o aceno de que: "a consolidação do cenário benigno para a inflação prospectiva deverá permitir ajuste adicional no grau de estímulo." Ou seja, tem espaço para mais redução, mesmo com dólar na linha dos R$ 4,0, e as discussões devem tomar corpo ao redor de quão abaixo de 5% o juro pode ir.

Mas antes de seguirmos adiante nessa discussão, deixo aqui umas dicas de leitura sobre investimentos com Selic nesses patamares. Como já escrevemos, acabou a mamata do juro, o tal 1% ao mês vai exigir tomada de risco e sofisticação dos investimentos. Há dicas para investidores conservadores e para os de perfil mais arrojado. Também deixo como sugestão o nosso e-book gratuito sobre perspectivas de investimento no segundo semestre e outro e-book sobre o Tesouro Direto.

O que diz o BC

No comunicado apresentado após a decisão, o Comitê de Política Monetária (Copom), presidido por Roberto Campos Neto, diz que a evolução do cenário básico e do balanço de riscos prescreve ajuste no grau de estímulo monetário, com redução da taxa Selic em 0,50 ponto percentual.

Depois, o Copom repete a frase usada em julho, que foi senha para novos cortes: "O Comitê avalia que a consolidação do cenário benigno para a inflação prospectiva deverá permitir ajuste adicional no grau de estímulo".

Também está presente a ponderação de que essa comunicação não restringe a próxima decisão e a ênfase de que os próximos passos da política monetária continuarão dependendo da evolução da atividade econômica, do balanço de riscos e das projeções e expectativas de inflação.

Esse espaço para novos cortes decorre, em grande parte, das projeções de inflação. Com Selic em 5% e dólar a R$ 3,90, o IPCA fecharia 2020 em 3,6%, contra uma meta de 4%.

Para 2019, a inflação projetada é de 3,3%, mas esse ano já está fora no chamado horizonte relevante de política monetária. A meta deste ano é de 4,25%.

No cenário com juros constantes a 6% e taxa de câmbio constante a R$ 4,05, as projeções situam-se em torno de 3,4% para 2019 e 3,6% para 2020.

Já o cenário híbrido, com taxa de câmbio constante e trajetória de juros da pesquisa Focus, implica inflação em torno de 3,4% para 2019 e 3,8% para 2020. O dólar mais caro (ainda) não limita a ação do Copom e o BC quis deixar isso claro, justamente, ao colocar esse cenário híbrido que não é divulgado em comunicado e atas.

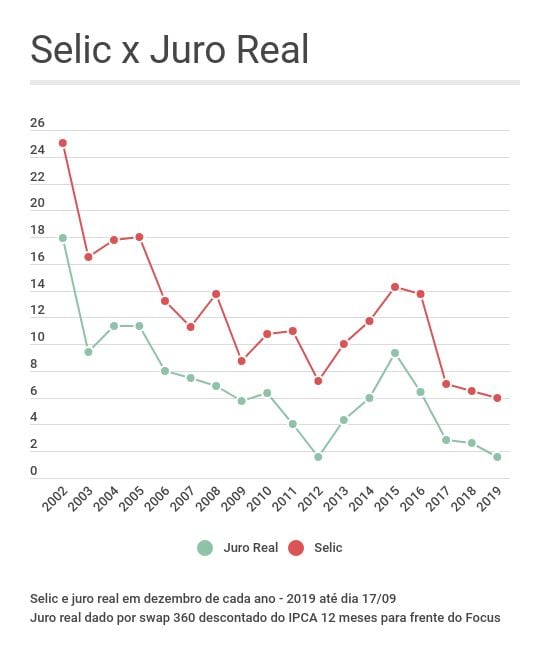

Em termos reais, desconsiderando a inflação projetada, o juro está na casa do 1,6%, abaixo do considerado neutro pelo BC, que vem falando que a política monetária já está estimulativa. Em outubro de 2016, quando o BC começou a reduzir a Selic de 14,25%, essa taxa estava ao redor de 7%.

Balanço de riscos

Na parte dedicada a avaliar os vetores que podem levar a inflação a ficar acima ou abaixo das metas, o BC mantém os mesmos tópicos:

- o nível de ociosidade elevado pode continuar produzindo inflação abaixo do esperado

- uma eventual frustração em relação à continuidade das reformas e à perseverança nos ajustes necessários na economia brasileira pode afetar prêmios de risco e elevar a trajetória da inflação no horizonte relevante para a política monetária

- O risco (2) se intensifica no caso de deterioração do cenário externo para economias emergentes

Uma avaliação que foi retirada em comparação com comunicados anteriores é de que "o balanço de riscos para a inflação evoluiu de maneira favorável", mas que o risco preponderante era de frustração com as reformas.

O BC avalia que o processo de reformas e ajustes necessários na economia brasileira tem avançado, mas enfatiza que "perseverar" nesse processo é essencial para a queda da taxa de juros estrutural e para a recuperação sustentável da economia.

O termo "perseverar", que entrou no lugar de "continuidade". Mas a mensagem principal segue a mesma: "Em particular, o Comitê julga que avanços concretos nessa agenda são fundamentais para consolidação do cenário benigno para a inflação prospectiva."

Quadro internacional

Segundo o BC, a provisão de estímulos monetários adicionais nas principais economias, em contexto de desaceleração econômica e de inflação abaixo das metas, tem sido capaz de produzir ambiente relativamente favorável para economias emergentes.

A ponderação é que "o cenário segue incerto e os riscos associados a uma desaceleração mais intensa da economia global permanecem".

Atividade

Para o Copom, os dados divulgados desde a reunião de julho sugerem retomada do processo de recuperação da economia brasileira. Até então, o BC fala em "possibilidade de retomada". O cenário do Copom supõe que essa retomada ocorrerá em ritmo gradual.

O BC trabalha com crescimento de 0,8% do PIB deste ano e atualiza essa projeção no dia 26, quando apresenta o Relatório de Inflação, com projeções de inflação mais detalhadas. Antes disso, na terça-feira, dia 24, temos a ata dessa reunião.

Campos Neto estragou a festa do mercado e mexeu com as apostas para a próxima reunião do Copom. Veja o que os investidores esperam para a Selic agora

Os investidores já se preparavam para celebrar o fim do ciclo de ajuste de alta da Selic, mas o presidente do Banco Central parece ter trazido o mercado de volta à realidade

Um dos maiores especialistas em inflação do país diz que não há motivos para o Banco Central elevar a taxa Selic em setembro; entenda

Heron do Carmo, economista e professor da FEA-USP, prevê que o IPCA registrará a terceira deflação consecutiva em setembro

O que acontece com as notas de libras com a imagem de Elizabeth II após a morte da rainha?

De acordo com o Banco da Inglaterra (BoE), as cédulas atuais de libras com a imagem de Elizabeth II seguirão tendo valor legal

Banco Central inicia trabalhos de laboratório do real digital; veja quando a criptomoeda brasileira deve estar disponível para uso

Essa etapa do processo visa identificar características fundamentais de uma infraestrutura para a moeda digital e deve durar quatro meses

Copia mas não faz igual: Por que o BC dos Estados Unidos quer lançar um “Pix americano” e atrelar sistema a uma criptomoeda

Apesar do rali do dia, o otimismo com as criptomoedas não deve se estender muito: o cenário macroeconômico continua ruim para o mercado

Com real digital do Banco Central, bancos poderão emitir criptomoeda para evitar “corrosão” de balanços, diz Campos Neto

O presidente da CVM, João Pedro Nascimento, ainda afirmou que a comissão será rigorosa com crimes no setor: “ fraude não se regula, se pune”

O real digital vem aí: saiba quando os testes vão começar e quanto tempo vai durar

Originalmente, o laboratório do real digital estava previsto para começar no fim de março e acabar no final de julho, mas o BC decidiu suspender o cronograma devido à greve dos servidores

O ciclo de alta da Selic está perto do fim – e existe um título com o qual é difícil perder dinheiro mesmo se o juro começar a cair

Quando o juro cair, o investidor ganha porque a curva arrefeceu; se não, a inflação vai ser alta o bastante para mais do que compensar novas altas

Banco Central lança moedas em comemoração ao do bicentenário da independência; valores podem chegar a R$ 420

As moedas possuem valor de face de 2 e 5 reais, mas como são itens colecionáveis não têm equivalência com o dinheiro do dia a dia

Nubank (NUBR33) supera ‘bancões’ e tem um dos menores números de reclamações do ranking do Banco Central; C6 Bank lidera índice de queixas

O banco digital só perde para a Midway, conta digital da Riachuelo, no índice calculado pelo BC

Leia Também

-

Exame bem feito: Fleury (FLRY3) acerta o diagnóstico com aquisição milionária e ações sobem 4%

-

Mais um trimestre para esquecer? Usiminas cai forte na B3 após balanço do 1T24. Saiba o que o CEO da siderúrgica disse sobre os resultados

-

Vai um Assaí aí? Por que esse bancão resolveu mudar a recomendação das ações ASAI3 — papéis reagem e sobem na B3

Mais lidas

-

1

Ficou mais difícil investir em LCI e LCA após mudanças nas regras? Veja que outras opções você encontra no mercado

-

2

Enquanto o dólar não para de subir… Brasil sobe em ranking internacional e este bilionário indonésio fica 10x mais rico em um ano

-

3

Novo imposto vem aí? Governo avalia criar cota e sobretaxar em até 25% excesso de importação de aço, mas teme disparada da inflação