O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Tesouro IPCA+ com Juros Semestrais (NTN-B) com vencimento em agosto de 2020 está pagando menos que a inflação, e taxa negativa já aparece no Tesouro Direto

Nos últimos dias, o mercado de títulos públicos brasileiro tem sido palco de um fenômeno bem raro no país: títulos Tesouro IPCA+ com Juros Semestrais, também chamados de NTN-B, têm sido negociados com taxas negativas.

Estou me referindo especificamente ao título que vence em 15 de agosto de 2020. Os títulos desta natureza têm rentabilidade atrelada à inflação, pagando um juro real já conhecido na hora da compra (taxa prefixada) mais a variação do IPCA.

Recentemente, tal título passou a ser negociado com juro real negativo, tanto para compra quanto para venda. Num país de juros historicamente altos como o Brasil, e onde já foi possível comprar NTN-Bs que pagavam mais de 7% ao ano acima da inflação, o fenômeno é, no mínimo, curioso.

O Tesouro IPCA+ com Juros Semestrais de vencimento em 2020 não está mais disponível para compra pelo Tesouro Direto, plataforma on-line onde pessoas físicas podem transacionar títulos públicos diretamente com o Tesouro Nacional.

Porém, quem tem esse título ainda consegue resgatá-lo, vendendo-o de volta para o governo. Nesse caso, é possível verificar, no site do Tesouro Direto, que as taxas de venda do papel têm sido negativas.

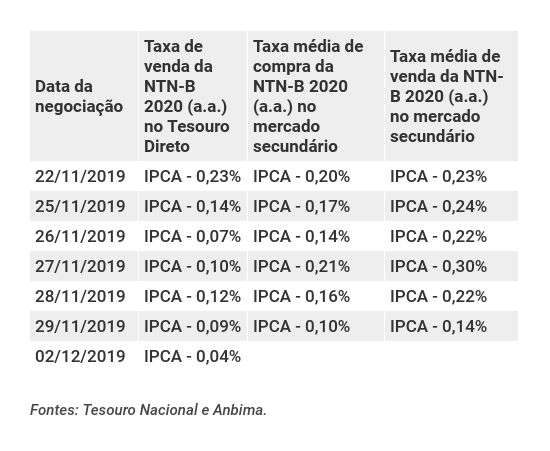

Ontem (2), a taxa de venda era de IPCA - 0,04% ao ano. Isso mesmo: inflação MENOS 0,04%. No dia 22 de novembro, por exemplo, a taxa de venda chegou a IPCA - 0,23% ao ano.

Leia Também

Se verificarmos as taxas médias praticadas no mercado secundário, onde os investidores podem negociar títulos públicos entre si, veremos que tanto as taxas de compra quanto as de venda da NTN-B com vencimento em 2020 estão negativas.

Na última sexta (29), a taxa média de compra era de IPCA - 0,10% ao ano, e a taxa média de venda era de IPCA - 0,1385% ao ano, algo como IPCA - 0,14%. No mercado secundário, o fenômeno também tem sido observado há alguns dias.

Quem adquire um título público atrelado à inflação pode ter dois objetivos distintos. O objetivo mais conservador é o de garantir uma rentabilidade acima da inflação até a data de vencimento do papel.

Por esta razão, esse tipo de título é muito utilizado para investimentos de longo prazo. Quanto maior o horizonte de investimento, mais difícil é estimar a inflação para o período. Daí a necessidade de proteger o poder de compra dos recursos.

O outro objetivo, mais arrojado, é tentar lucrar com a valorização do papel. Títulos atrelados à inflação se valorizam quando os juros futuros caem, isto é, quando a expectativa do mercado é de queda nos juros; por outro lado, eles se desvalorizam quando os juros futuros sobem, ou seja, quando a expectativa do mercado é de alta nos juros.

Eu já expliquei em detalhes essa dinâmica de preços nesta matéria sobre a precificação dos títulos de renda fixa.

Mas, basicamente, se o investidor levar o título até o vencimento, ele recebe exatamente a rentabilidade contratada na compra. Já se ele o vender antes do vencimento, embolsa a valorização ou realiza a perda, dependendo do que tiver ocorrido com os preços entre a data da compra e a data da venda.

As NTN-Bs são emitidas a uma taxa de 6% ao ano mais IPCA. Mas tão logo esses títulos começam a ser negociados, essa taxa pode começar a flutuar conforme as perspectivas do mercado para os juros. Com isso, os preços de mercado desses papéis também podem variar.

Apesar dessas flutuações, os preços das NTN-Bs deverão convergir, no vencimento, para o valor que fará com que a diferença entre o preço da emissão e o preço do vencimento seja equivalente a uma taxa de 6% ao ano mais IPCA.

O mesmo raciocínio vale se considerarmos um investidor que tenha comprado uma NTN-B, digamos, no início de 2019, a uma taxa de 4% ao ano mais IPCA.

Essa é a rentabilidade que ele precisa receber no vencimento, e o preço do título precisará eventualmente convergir para um valor que garanta esse retorno, não importando que o papel tenha se valorizado e desvalorizado múltiplas vezes no meio do caminho.

Se esse papel tiver se valorizado demais no início do prazo, por exemplo, ele precisará se valorizar menos - ou até se desvalorizar - no fim do prazo.

Assim, quando os juros futuros caem e um título se valoriza, é como se a rentabilidade fosse antecipada para o investidor; mas quando os juros futuros sobem e o título se desvaloriza, é como se o retorno fosse adiado.

Mas o que isso tem a ver com o tal juro real negativo? Bem, para quem adquiriu essa NTN-B com vencimento em 2020 a uma taxa real positiva, a atual taxa negativa não é exatamente um um mau sinal.

Significa apenas que a perspectiva para o juro real até o vencimento do papel caiu tanto que ficou negativa, levando o título a se valorizar um bocado. Caso o investidor escolha vendê-lo agora embolsará o ganho.

Do ponto de vista do comprador, por outro lado, uma taxa de compra negativa significa que esse título basicamente garante que o investidor vai receber uma rentabilidade inferior à inflação do período na data de vencimento, não importa de quanto seja a inflação! Em outras palavras, garante que o investidor vai perder poder de compra.

Bem, o Tesouro Nacional é obrigado a recomprar das pessoas físicas que quiserem se desfazer dos seus títulos antecipadamente no Tesouro Direto.

Já no mercado secundário, um investidor poderia comprar um título que paga juros reais - ou até nominais - negativos caso estivesse apostando numa queda dos juros futuros. Isso faria com que a taxa do título recuasse ainda mais, valorizando-o. A ideia, então, seria vendê-lo antecipadamente para embolsar o lucro.

Lembre-se de que, em países desenvolvidos, já há trilhões de dólares aplicados em títulos de renda fixa que pagam juros nominais negativos - ou seja, juro negativo mesmo, não apenas inferior à inflação. Eu já expliquei como funciona essa coisa dos juros negativos no mundo aqui.

Você deve estar se perguntando como um país de juros historicamente altos como o Brasil chegou ao ponto de ter um título negociado a taxas reais negativas. Bem, é que nos últimos tempos os juros futuros e a taxa Selic caíram tanto que as taxas desses títulos simplesmente foram recuando a ponto de irem abaixo de zero.

Embora as curvas de juros tenham aberto em novembro (ou seja, os juros futuros subiram), ao longo de 2019 as curvas viram um forte fechamento, que levou à valorização de títulos prefixados e atrelados à inflação de todos os prazos, bem como à queda nas taxas pagas por estes papéis.

Além disso, títulos cujos vencimentos estão próximos costumam pagar prêmios de risco menores do que os papéis mais longos, justamente porque há maior previsibilidade sobre o que deve acontecer aos juros e à inflação até o seu vencimento. É como se eles estivessem na fase dos “ajustes finais” nos seus preços.

Fora que os papéis mais curtos são mais impactados pelas decisões de política monetária - e no caso da Selic, ainda são esperados de um a dois cortes na taxa nas próximas reuniões do Copom, o Comitê de Política Monetária do Banco Central (BC).

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado