O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Fala do ministro Paulo Guedes movimenta mercado e versões. Mas há uma mudança fundamental pouco percebida: o BC não precisa mais da taxa de câmbio para entregar a inflação na meta

Mas e o dólar, hein? Vai para R$ 4,5, R$ 5,0? Ninguém sabe e se soubesse não vai nos contar. O que parece claro é que a cotação da moeda americana não tem tirado o sono do Banco Central (BC) ou do Ministério da Economia.

Ah, mas o BC atuou no mercado à vista! Rebate de pronto o leitor. Sim, atuou e vai atuar sempre que observar falta de liquidez ou alguma disfuncionalidade no mercado, como a cotação do real se distanciando muito dos pares, ou o mercado entrando em alguma dinâmica autoalimentada. Podemos ver a atuação desta terça-feira como um recado.

Essa tranquilidade dos dois órgãos responsáveis pela política econômica decorre de um diagnóstico comum. Há uma mudança estrutural na econômica e boa parte do mercado, do empresariado e da população ainda está se acostumando com esse “novo normal” de juro baixo e dólar mais alto.

Ainda carregamos na memória uma relação de que dólar alto é sinal de problema, de crise, de que o mundo vai acabar. Por isso mesmo, dos questionamentos constantes sobre o tema ao ministro Paulo Guedes, ao presidente do BC, Roberto Campos Neto, e até ao presidente Jair Bolsonaro.

Por causa dessa memória negativa, temos, também, essa certa reação de surpresa, escândalo ou descrença, quando Guedes nos diz que: “O dólar está alto. Qual o problema? Zero” e que “é bom se acostumar com juros mais baixos por um bom tempo e com o câmbio mais alto por um bom tempo”.

No mercado, há quem veja a fala do ministro como provocação, algo como se Guedes estivesse chamando o mercado pra briga e que esse, por sua vez, testaria a determinação do BC. Narrativa que se sustenta já que o dólar foi a R$ 4,27 horas após a fala do ministro e o BC entrou vendendo dólar à vista. Teria Guedes falado demais?

Leia Também

Mas a realidade é muito mais chata que a pancadaria e rouba monte das mesas de operação, e é e isso que vou tentar explicar.

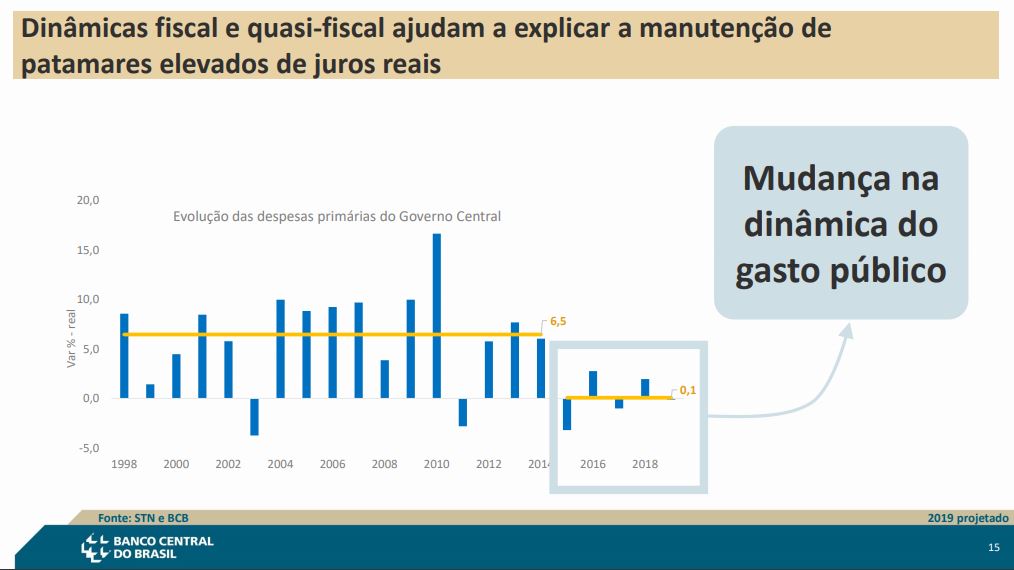

A tal mudança estrutural está nos discursos do BC desde abril/maio desde ano, e ela passa pelo movimento de ajuste fiscal iniciado com Joaquim Levy, no governo Dilma, ganha corpo com Michel Temer e o teto de gastos e redução dos bancos públicos, e abre um novo capítulo com a reforma da Previdência e outras medidas ainda em andamento. Tomo emprestados gráficos de apresentação recente do diretor de Política Monetária do BC, Bruno Serra Fernandes.

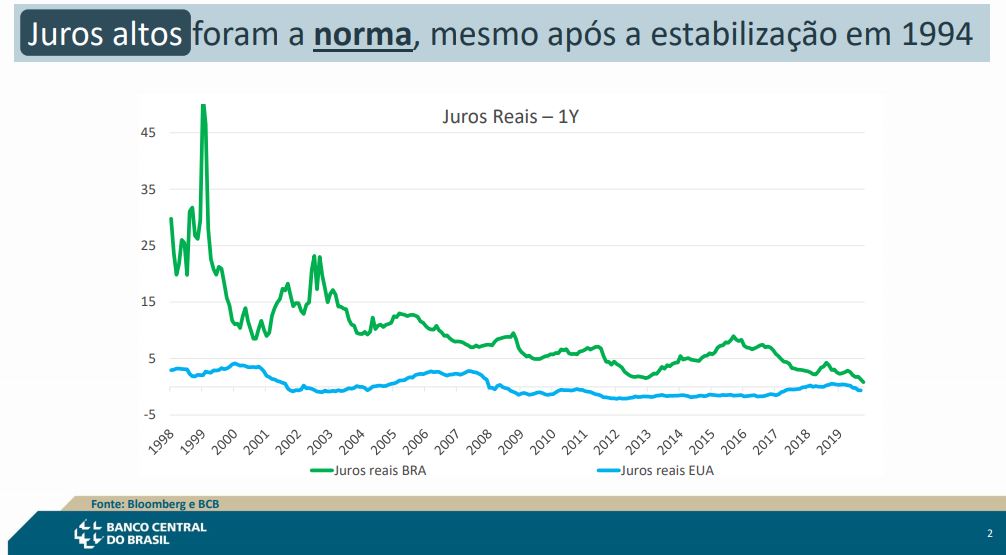

De 1994 a 2014, o gasto público no Brasil subiu de 6% a 7% ao ano acima da inflação. Para entregar a inflação na meta, o BC não tinha outra escolha a não ser manter o juro real (juro nominal descontado da inflação) em patamares elevados. Só para dar um exemplo, chegamos a ter juro real de 45% nesse período.

O juro real elevado era a forma do BC reduzir a inflação dos bens transacionáveis, já que o preço de serviços e outros bens domésticos (não transacionáveis) estava sempre pressionado pela forte demanda do setor público. A variável de ajuste aqui era a taxa de câmbio.

Pagando o maior juro real do mundo por anos, tínhamos uma constante no fluxo de dólares que vinha ganhar o diferencial de taxas por aqui, a tal arbitragem ou “carry trade”.

Também por isso, nos acostumamos a ver uma correlação muito grande entre a cotação do dólar e o risco-país, medido pelo CDS. A coisa azedava na cotação do dólar quando a percepção dos agentes que faziam essa arbitragem era de que poderiam não receber seu dinheiro de volta. Então, CDS subia, dólar subia. Hoje temos, CDS para baixo e dólar para cima. Não temos dólar alto por piora na percepção de risco.

Agora, toda essa relação mudou e é uma mudança gigante. Colocando de forma clara, o BC não precisa mais da taxa de câmbio para entregar a inflação na meta. Foram 20 anos nessa “lógica”. Então é natural que leve algum tempo até convencer parte do mercado e o lado real da economia que as coisas mudaram.

E note o desafio de comunicação, pois uma fala do ministro, por mais óbvia que seja, toma proporções enormes. Sem falar que alta do dólar sempre vira cavalo de batalha política, alimentando narrativas fáceis, mas descoladas da realidade.

Com a redução do consumo do setor público, via ajuste fiscal e fim da injeção de recursos em bancos públicos, a inflação de serviços, que chegou a rodar a 9% ao ano, despencou e segue baixa. E mesmo com uma alta de 30% do dólar em 18 meses, não se enxerga repasse aos preços ou mesmo às expectativas de inflação.

Isso abriu espaço para o BC abandonar a política de juro real alto para manter a inflação na meta. Temos juros reais de curto prazo na casa de 1% e de longo prazo orbitando os 3%. E isso resulta, como diz o próprio ministro, em um câmbio de equilíbrio mais elevado.

Além desse novo normal de política fiscal contracionista e política monetária expansionista, tivemos outros eventos atuando para elevar a demanda por dólares, como a troca de endividamento externo por interno e a recente frustração com o leilão do pré-sal, que não teve a participação estrangeira estimada. Ainda há um vetor sazonal que é o aumento na demanda de dólares por empresas que fecham balanço no fim de ano e remetem resultados para fora.

Os vetores são mesmo de um dólar mais valorizado e o BC vai atuar no mercado mirando liquidez e funcionalidade e não o nível de preço. Como já disse Campos Neto, se o dólar bater na inflação e nas expectativas, o ajuste será via taxa de juros.

Os convidados do Market Makers desta semana são Axel Blikstad, CFA e fundador da BLP Crypto, e Guilherme Giserman, manager de global equities no Itaú Asset

A fragilidade desses sistemas se deve principalmente por serem projetos muito novos e somarem as fraquezas de duas redes diferentes

Estima-se que cerca de US$ 8 milhões (R$ 41,6 milhões) tenham sido drenados de carteiras Phantom e Slope, além da plataforma Magic Eden

Esse montante está sendo gasto em equipamentos militares, como drones, armas, coletes a prova de balas, suprimentos de guerra, entre outros

Com sede em Miami, a Bit5ive é uma dos pioneiras a apostar no retorno com a mineração de bitcoin; plano é trazer fundo para o Brasil

Os hacks estão ficando cada vez mais comuns ou os métodos para rastreá-los estão cada vez mais sofisticados? Entenda

Mercados repercutem balanços de gigantes das bolsas e PIB da Zona do Euro. Investidores ainda mantém no radar inflação nos EUA e taxa de desemprego no Brasil

Ibovespa acumula alta de pouco mais de 2,5% na semana; repercussão de relatório da Petrobras e desempenho de ações de tecnologia em Wall Street estão no radar

Aperto monetário pelo Banco Central Europeu, fornecimento de gás e crise política na Itália pesam sobre as bolsas internacionais hoje

Hoje, investidores mostram-se animados com os balanços do Wells Fargo e do Citigroup; por aqui, repercussões da PEC Kamikaze devem ficar no radar

Por aqui, investidores ainda assistem à divulgação do relatório bimestral de receitas e despesas pelo Ministério da Economia

Os números do primeiro trimestre foram pressionados pela onda da variante ômicron, alta sinistralidade e baixo crescimento orgânico, mas analistas seguem confiantes na Hapvida

Entenda porque a perda de paridade com o dólar é importante para a manutenção do preço das demais criptomoedas do mundo

Entenda porque a perda de paridade com o dólar é importante para a manutenção do preço das demais criptomoedas do mundo

Mesmo com a retomada de hoje, as criptomoedas acumulam perdas de mais de dois dígitos nos últimos sete dias

Investidores também digerem inflação na zona do euro e número de pedidos de auxílio-desemprego nos EUA

Os dados internos da blockchain do bitcoin mostram que a maior criptomoeda do mundo permanece no meio de um “cabo de guerra” entre compradores e vendedores

A segunda maior criptomoeda do mundo está em xeque com o aprofundamento do ‘bear market’, de acordo com a análise gráfica

Putin a favor da mineração de criptomoedas, Fed e Joe Biden no radar do bitcoin, Elon Musk e Dogecoin e mais destaques

O plano do presidente americano pesava a mão na taxação de criptomoedas e ativos digitais, no valor de US$ 550 bilhões