O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A gestora enxerga oportunidade no financiamento de duas concessões importantes para a Azevedo, a Rota Verde e a Rota Agro. Crédito faz parte de aposta em infraestrutura da JiveMauá

A JiveMauá, gestora independente com R$ 25 bilhões sob gestão, deu a mão que a empresa de engenharia Azevedo & Travassos (AZEV3) precisava para conseguir fazer melhorias em duas concessões rodoviárias importantes para a companhia no Centro-Oeste: a Rota Verde e a Rota Agro. Por mão entenda-se um financiamento de R$ 454 milhões para o grupo que até então era controlado pela Reag Investimentos, investigada na operação que liga o PCC à Faria Lima.

A Azevedo & Travassos teve que dar adeus à controladora para poder ver a cor desse dinheiro — urgente para as operações, uma vez que a holding precisa realizar pagamentos que somam R$ 400 milhões já nos próximos meses. Apesar de pouco conhecida do público, a empresa é centenária e está por trás de obras icônicas, como a Rodovia Rio-São Paulo (a atual Via Dutra), a Ferrovia do Aço e a Usina Hidrelétrica de Furnas.

Você pode entender essa história completa nesta matéria do Seu Dinheiro.

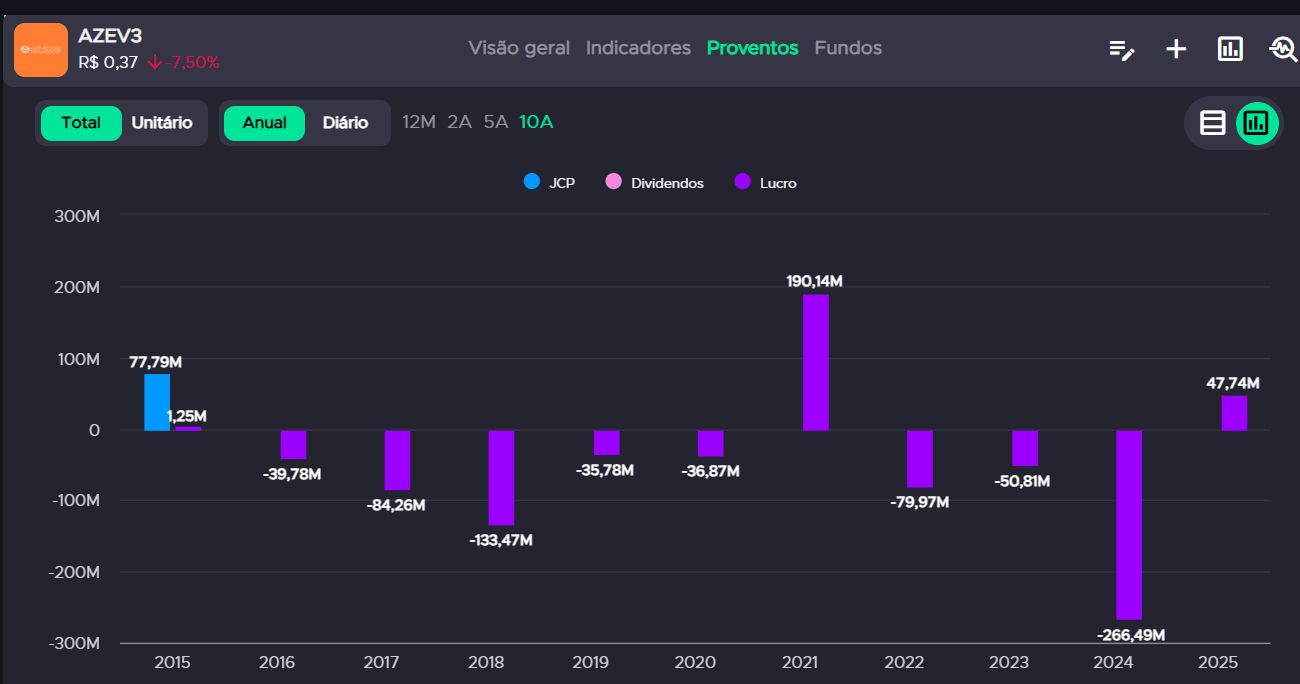

O acordo para o financiamento até fez as ações AZEV3 saltarem um pouco ao longo do pregão da quarta-feira (24), mas hoje já devolvem os ganhos, com queda de 12% por volta das 14h, a R$ 0,36. Até porque os papéis não têm muita simpatia no mercado e a empresa não é conhecida por gerar lucros consistentes:

Segundo o analista Bruce Barbosa, a Azevedo simplesmente não dá dinheiro: as operações são muito caras e, com os juros na casa dos 15% como estão atualmente, fica ainda mais difícil.

O Seu Dinheiro conversou com duas pessoas envolvidas na operação na JiveMauá: Bruno Gomes, sócio e head da estratégia de Distressed & Special Sits, e Bernardo Guterres, responsável por crédito estruturado e soluções de capital na estratégia de Distressed & Special Sits.

Leia Também

Cabe lembrar que a gestora é conhecida por atuar em casos de empresas mais estressadas, como é o caso da Azevedo. Em entrevista, Gomes e Guterres afirmam que o acordo é uma oportunidade para a gestora. No entanto, a dúvida do mercado é: como a holding vai conseguir pagá-los de volta.

“Essa operação é super interessante para nós, porque mistura elementos de que gostamos muito: a possibilidade de fazer financiamento de um ativo de infraestrutura super resiliente e mistura um pouco do nosso DNA, que é fazer transações em um ambiente de algum estresse”, diz Gomes.

Ele destaca que a maior parte dos recursos (R$ 414 milhões) é destinada às concessões da Rota Verde e da Rota Agro, que são desconectadas do business de construção do grupo — onde pode morar o maior problema, segundo analistas, principalmente pela taxa de juros — e já estão operantes.

“O dinheiro vai para financiar uma parte dos investimentos e operações dessas rodovias, que precisam passar por melhorias para haver cobrança de pedágio incremental. Então, a gente está dando financiamento para uma operação que já gera receita”, afirma Gomes.

E, segundo ele, é daí que vem o capital para pagar o financiamento.

“Se, ao longo do tempo, a empresa vai captar outras dívidas ou ter a capacidade operacional de se realavancar para nos pagar, são coisas que podem acontecer. A gente fez o investimento pensando nesse fluxo perene de pedágio das rodovias e os incrementos que advém das melhorias nas rotas”, conta o sócio da Jive.

De acordo com Guterres, o financiamento também faz sentido pela região onde as rotas se encontram (Goiás e Mato Grosso), por ser um polo do agronegócio, com uma malha ferroviária que complementa a da própria Rumo (RAIL3).

Eles ressaltam que todo o arcabouço logístico foi planejado para escoar grande parte da produção brasileira de soja e milho que vem do Centro-Oeste em direção aos portos de exportação no Sudeste ou no Norte.

A dupla não abriu as condições do financiamento. No entanto, foram unânimes em dizer: “temos garantias muito sólidas” — até para o caso dos outros R$ 50 milhões emprestados ao grupo, com vencimento em até nove meses.

Esse montante será destinado para pagamento de custos e despesas correntes da companhia e suas subsidiárias, bem como para investimentos no projeto Complexo de Energias Boaventura (antigo Comperj), a ser desenvolvido junto à Petrobras (PETR4), em Itaboraí, na região metropolitana do Rio de Janeiro.

“"Há um fluxo de receita esperado do contrato com a Petrobras, uma condição essencial para o nosso desembolso. A margem é considerada apropriada para o negócio, mas, ainda assim, se algo sair do previsto, a transação conta com garantias muito sólidas que cobrem todo o valor do investimento”, afirma Gomes.

Além disso, o acordo com a Azevedo faz parte de uma das grandes apostas que a gestora tem feito: em infraestrutura, que é o setor para o qual a JiveMauá está olhando com mais carinho.

Os gestores da JiveMauá destacaram a crescente importância do mercado de capitais para financiar projetos de infraestrutura, uma vez que bancos tradicionais, como o Banco Nacional de Desenvolvimento Econômico e Social (BNDES) e outras instituições públicas, não conseguem suprir toda a demanda.

Para atender a essa necessidade, houve um aumento nos fundos de investimento em infraestrutura e nos papéis incentivados, como as debêntures. A gestora, segundo eles, tem se preparado para esse cenário, desenvolvendo produtos que garantem o capital necessário para impulsionar o mercado de infraestrutura.

Gomes e Guterres também ressaltaram que a JiveMauá oferece soluções de capital híbrido. Eles explicaram que é possível fornecer crédito para infraestrutura por meio de fundos de distress e special situations, que lidam com situações mais desafiadoras, ou por meio de fundos de crédito privado. A combinação dessas duas fontes de capital, segundo o entrevistado, é frequentemente a melhor maneira de oferecer uma solução eficiente para os concessionários.

O banco fechou o quarto trimestre de 2025 com um lucro líquido ajustado recorde de R$ 4,59 bilhões. Veja os destaques do balanço

O montante da dívida em jogo é estimado em R$ 1,2 bilhão, tendo como credores nomes como BTG Pactual, Prisma, Farallon e Santander

Segundo o CEO global da empresa, Gilberto Tomazoni, o projeto marca a expansão da presença da companhia na região

Grupo tenta coordenar reação dos investidores após pedido de recuperação judicial e decisão do TJ-SP que bloqueou R$ 150 milhões da empresa

Autuação cita descarga de fluido de perfuração no mar; estatal tem 20 dias para pagar ou recorrer, enquanto ANP libera retomada da perfuração

Banco do DF diz que ações são preventivas e que eventual aporte ainda depende do desfecho das investigações

Segundo a estatal, alienação de ativos ociosos começa em fevereiro e pode arrecadar até R$ 1,5 bilhão para fortalecer investimentos e sustentabilidade da empresa

Jovem de 18 anos fatura R$ 1,6 milhão em apenas um mês com o Beerzooka, acessório para bebidas criado com impressora 3D

Para 2026, a gigante automobilística busca um aumento na receita líquida e na margem ajustada de lucro operacional; UBS diz se a ação ainda vale a pena

Às vésperas dos resultados da safra 2025/2026 (3T26), a corretora rebaixou a Raízen e manteve cautela com o setor sucroenergético, por isso, a aposta do segmento veio com ressalvas

De acordo com vazamentos de sites especializados, a versão mais acessível do iPhone 17 deve ser lançada ainda no mês de fevereiro.

Locadora diz ter alcançado os melhores níveis de alavancagem, custo e prazo médio da dívida em três anos

Apesar dos anúncios, as ações da petroleira operam perto da estabilidade, acompanhando o movimento do petróleo no mercado externo

Marcelo Noronha sustenta a estratégia step by step e afirma que acelerar agora pode custar caro no futuro. Veja o que disse o executivo.

O banco iniciou a cobertura da C&A e da Riachuelo, com recomendação de compra para ambas. Veja abaixo o potencial de alta nas ações das varejistas de moda

Ações do MPF, do governo de Minas e do MP estadual miram episódios nas unidades de Fábrica e Viga, em Ouro Preto e Congonhas

Mesmo depois de resultados dentro do esperado no quarto trimestre de 2025, os investidores reagiram negativamente à divulgação; entenda o movimento

Lucro cresce pelo oitavo trimestre seguido e ROE supera o custo de capital, mas ADRs caem em Wall Street; veja os destaques do balanço

Megafusão de mais de US$ 260 bilhões sai de cena após empresas não conseguirem chegar a um acordo que beneficiasse os acionistas

Rumores de um possível pedido de Chapter 11 da Braskem Idesa, petroquímica mexicana controlada pela companhia, pressionam as ações hoje