O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A aquisição da U.S. Steel pela Nippon Steel vem sendo alvo de debates desde dezembro de 2023, quando foi anunciada. Agora, as empresas querem revisão sem influências políticas

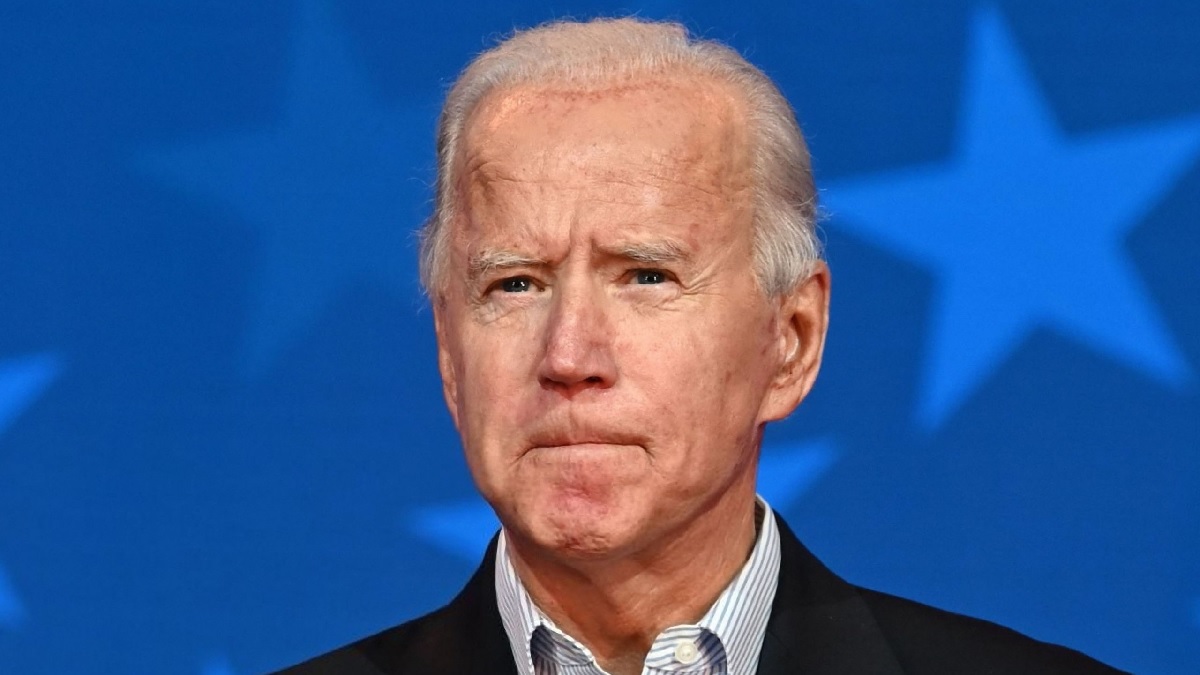

A japonesa Nippon Steel e a norte-americana U.S. Steel receberam cartão vermelho do presidente dos Estados Unidos, Joe Biden, e agora decidiram chamar o VAR. As empresas entraram nesta manhã (6) com uma ação judicial contra o governo norte-americano contra o veto da Casa Branca à fusão das companhias.

O processo alega que Biden violou a Constituição do país ao bloquear a aquisição da U.S. Steel pela Nippon Steel sob a justificativa de segurança nacional.

Anunciada em dezembro de 2023, a operação é avaliada em US$ 14,9 bilhões. Desde então, vem gerando agitação política e foi alvo de comentários durante a campanha eleitoral dos EUA em 2024. Tanto Biden quanto Donald Trump, que toma posse no próximo dia 20, vinham se posicionando contra a aquisição.

Agora, as empresas afirmam que Biden prejudicou a decisão do Comitê de Investimento Estrangeiro nos EUA (CFIUS), que analisa investimentos estrangeiros em busca de riscos à segurança nacional.

Além disso, o processo alega que o atual presidente violou o direito das companhias a uma revisão justa e solicita que o tribunal federal anule a decisão de Biden.

A Nippon Steel e a U.S. Steel exigem ainda que seja garantido outra chance de aprovação por meio de uma nova revisão de segurança nacional, livre de influência política.

Leia Também

No final de dezembro, o CFIUS notificou Biden de que não havia chegado a um consenso sobre se a venda da US Steel para a Nippon representaria ou não um risco à segurança nacional, deixando a decisão para o presidente norte-americano.

O veto de Biden veio por meio da emissão de um decreto, indicando a segurança nacional dos EUA como principal empecilho para a conclusão da fusão.

“Como eu disse muitas vezes, a produção de aço e seus trabalhadores são a espinha dorsal da nossa nação”, disse Biden na ocasião do veto.

O chefe da Casa Branca já havia sinalizado oposição ao negócio várias vezes ao longo do último ano, sob o argumento de que a venda poderia eliminar empregos de norte-americanos.

"A U.S. Steel continuará a ser uma orgulhosa empresa norte-americana — de propriedade norte-americana, operada por norte-americanos, por trabalhadores siderúrgicos sindicalizados norte-americanos — os melhores do mundo", disse Biden na nota.

Além de Biden e Trump, o United Steelworkers se opôs fortemente ao acordo desde o momento em que foi anunciado.

O sindicato argumenta que a Nippon Steel não deu garantias suficientes de que protegeria empregos em algumas das plantas mais antigas da empresa.

Apesar da oposição ao negócio, especialistas dizem que bloquear o acordo pode ser politicamente popular internamente, mas pode afastar o investimento estrangeiro em outras empresas dos EUA.

Além do processo que busca anular a decisão de Biden, a Nippon Steel e a U.S. Steel entraram com um processo separado contra Dave McCall, presidente do sindicato United Steelworkers, por suas ações para tentar bloquear o acordo.

Outro executivo que estará enfrentando a Nippon Steel nos tribunais é Lourenço Gonçalves, CEO da siderúrgica rival Cleveland-Cliffs.

Isso porque a US Steel havia anunciado, em agosto de 2023, que recebeu várias ofertas para comprar a empresa e confirmou que uma delas era da Cleveland-Cliffs. No entanto, as negociações fracassaram.

A Nippon Steel afirma que, desde então, a empresa vem realizando uma campanha ilegal para que apenas a Cleveland-Cliffs possa fazer a aquisição da U.S. Steel.

A aquisição da U.S. Steel por uma empresa estrangeira tinha tudo para sofrer grande oposição. Isso porque a companhia é um símbolo do poderio industrial norte-americano.

Apesar de estar muito longe do que já foi um dia, a U.S. Steel já foi considerada a empresa mais valiosa do mundo e a primeira a valer US$ 1 bilhão, após sua criação em 1901.

Contudo, desde o seu auge no pós-Segunda Guerra Mundial, a companhia vem sofrendo décadas de declínio. Atualmente, a U.S. Steel é uma empregadora relativamente menor, com 14 mil funcionários nos EUA.

Ainda assim, o peso do símbolo para o país e a região em que está localizada – na Pensilvânia, considerada um Estado-pêndulo nas eleições norte-americanas –, torna a fusão com uma companhia estrangeira um assunto particularmente espinhoso para os políticos dos EUA.

*Com informações da CNBC e CNN News

Os papéis da mineradora subiram cerca de 80% nos últimos 12 meses, impulsionadas principalmente por fluxos estrangeiros para mercados emergentes, pela valorização de metais e pelo crescente interesse dos investidores em ativos ligados ao cobre

Depois de anos correndo atrás de players digitais, os grandes bancos reconstruíram sua infraestrutura tecnológica, apostaram em inteligência artificial e agora brigam pelo verdadeiro troféu da guerra digital: a principalidade

O banco aumentou o preço alvo para as ações da OdontoPrev, que será rebatizada de Bradsaúde, de R$ 13 para R$ 18, um potencial de alta de 35%

Fintech concorrente do Nubank amplia oferta de crédito, lança plano Ultra e aposta em luxo acessível para conquistar o dia a dia dos brasileiros

Para que essas negociações ocorram de maneira segura, a Raízen quer assegurar um ambiente ordenado e buscar uma solução consensual, que poderá ser implementada por meio de Recuperação Extrajudicial, caso necessário

A estatal divulga os números dos últimos três meses do ano após o fechamento dos mercados desta quinta-feira (5); especialistas revisam as expectativas diante de um cenário menos favorável para o petróleo em 2025

Entre analistas, a leitura dos resultados é positiva, mesmo com a queda no lucro. Além da marca própria Olympikus, a companhia representa no Brasil a japonesa Mizuno e a americana Under Armour

Alumínio, que é uma das matérias-primas da Ambev, também pode ficar mais caro em decorrência do conflito no Oriente Médio; empresa já vinha lidando com ambiente adverso

Com 10% da receita vindo de medicamentos como Ozempic e Wegovy, RD Saúde mostra que o peso das canetas emagrecedoras já impacta o balanço

Após promessa de reorganização e corte de custos, a Vale Base Metals trabalha para deixar a operação pronta para uma eventual oferta pública antes do prazo inicialmente previsto para 2027

Perícia aponta fluxo financeiro pulverizado entre subsidiárias; juiz fala em confusão patrimonial e não descarta novas inclusões no processo.

Segundo a agência de notícias, a Shell ainda pretende prosseguir com a injeção de capital e apoiar a Raízen nas discussões contínuas com bancos e credores

Segundo o GPA, a reestruturação das dívidas não tem relação com as operações do dia a dia de sua rede de supermercados, ou ainda suas relações com fornecedores, clientes ou parceiros.

Proposta busca elevar o valor individual das ações para acima de R$ 1 e encerrar negociações em lotes de 1 milhão de papéis após a reestruturação financeira da companhia

Captação ficou abaixo do potencial estimado pelo Pine; controlador absorveu fatia relevante da oferta

Com apoio do iFood e da Embraer, a startup Speedbird Aero se prepara para expandir as operações e chegar na maior metrópole do país

Após reestruturação e mudança de fase, empresa lidera ranking de recomendações de 10 corretoras; veja quem aposta no papel e por quê

Com a nova resolução, o BC atende a um pleito do setor e permite que os bancos utilizem esse capital para financiar o FGC sem sacrificar o próprio caixa operacional

Holding, assets e principais fundos do grupo retornaram com bloqueio zerado; recursos identificados somam R$ 360 mil e foram classificados como insuficientes

Agência corta notas de papéis emitidos por securitizadora que tem a rede de oncologia como devedora; entenda o rebaixamento