O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

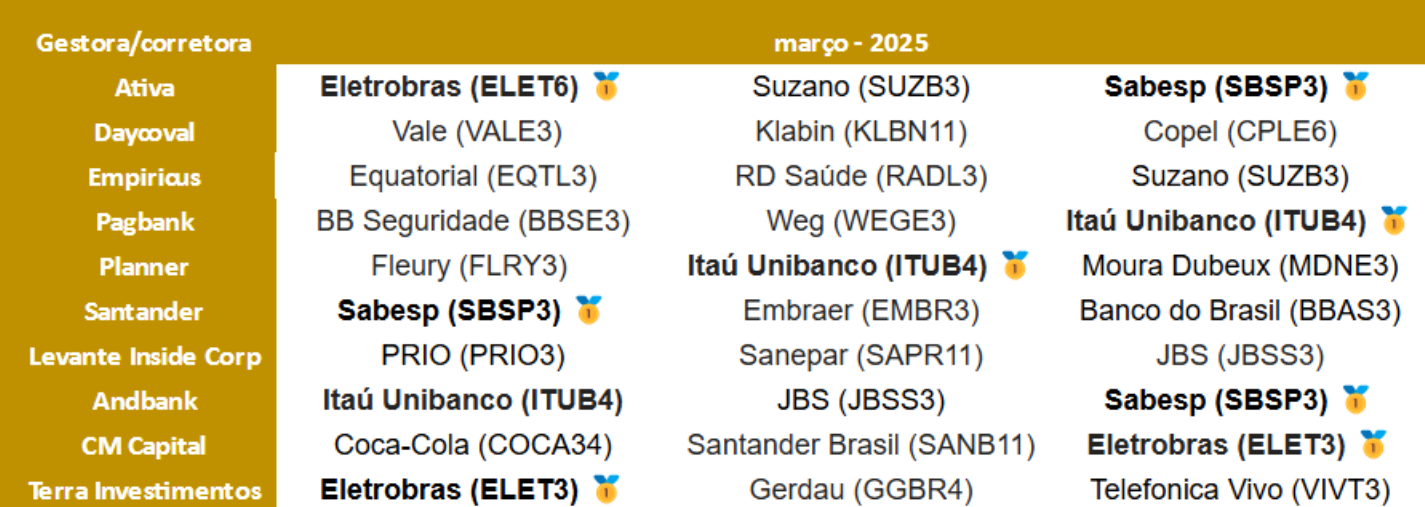

Cada um dos integrantes do trio acumulou três indicações entre as 10 corretoras consultadas pelo Seu Dinheiro; veja o ranking completo

Antes isolado na liderança, o Itaú (ITUB4) inicia o mês de março dividindo o topo da lista de ações mais recomendadas pelos analistas com outros dois nomes de peso: a Eletrobras (ELET3) e a Sabesp (SBSP3).

O maior banco privado do Brasil, a maior empresa de energia elétrica da América Latina e uma das maiores empresas de saneamento do mundo lideraram o ranking de recomendações para investir em março.

Cada um dos integrantes do trio acumulou três indicações entre as 10 corretoras consultadas pelo Seu Dinheiro, consolidando-se como os papéis favoritos dos analistas para este mês.

Entendendo a Ação do Mês: todos os meses, o Seu Dinheiro consulta as principais corretoras do país para descobrir quais são as apostas para o período. Dentro das carteiras recomendadas, normalmente com até 10 papéis, os analistas indicam os três prediletos. Com o ranking nas mãos, selecionamos os que contaram com pelo menos duas indicações.

O ganho de popularidade da Eletrobras (ELET3) entre os analistas acontece em meio à resolução do impasse entre a gigante elétrica e o governo federal após a privatização.

Depois de mais de um ano de negociações, a ex-estatal anunciou na semana passada que chegou a um acordo com a União, que questionou na Justiça a governança da companhia após a desestatização.

Leia Também

Pelo acordo, o governo conseguiu ampliar a influência na Eletrobras ao garantir a presença de três representantes no conselho de administração — de um total de dez — e um dos cinco membros do conselho fiscal.

Por outro lado, a Eletrobras manterá o dispositivo do estatuto que limita a 10% o poder de voto de qualquer acionista. O governo conta hoje com mais de 40% do capital votante da companhia.

Além disso, a União perderá o direito de indicação dos três nomes ao conselho se reduzir a participação para menos de 30%.

Você confere os principais pontos do acordo que resolve pendências da privatização com governo aqui.

Na avaliação do mercado, o acordo foi “muito positivo” para a Eletrobras, já que removeu a obrigação de capitalizar a Eletronuclear caso o governo decida seguir em frente com a construção de Angra 3 e mantém o limite de 10% do direito de voto para qualquer acionista.

“O impasse com a União sobre a Eletronuclear pode criar incertezas no curto prazo, mas, mesmo assim, a Eletrobras se mantém atrativa com um valuation competitivo, oferecendo uma TIR (taxa interna de retorno) real implícita de 14,0%”, avaliou a Terra Investimentos.

Segundo Larissa Quaresma, analista da Empiricus Research, a resolução do impasse com a União elimina um vento contrário significativo para a Eletrobras, reduzindo um fator de risco para a tese de investimento e trazendo mais previsibilidade ao mercado.

“Com a segurança jurídica restabelecida e sem impactos financeiros relevantes, a companhia se torna um ativo mais previsível, o que pode destravar o fluxo de capital estrangeiro em busca de estabilidade e governança clara”, disse Quaresma.

“Sem as amarras estatais, acreditamos que os lucros e dividendos ainda devem aumentar apoiados pelas diversas oportunidades de melhorias operacionais, como a redução de despesas, otimização do portfólio, gerenciamento da dívida, redução de compulsórios e novos investimentos em geração e transmissão de energia”, acrescentou.

Outro fator que sustenta a visão otimista dos analistas é a perspectiva de recuperação dos preços de energia diante de chuvas abaixo da média e eventos climáticos adversos.

Há ainda outra questão que impulsiona a tese positiva para Eletrobras: a política de dividendos robustos, que reforça a atratividade para investidores que buscam estabilidade e fluxo de caixa recorrente.

Figurinha carimbada nas recomendações mensais dos analistas, o Itaú (ITUB4) continua a atrair investidores pelo potencial de dividendos robustos, resultados consistentes e perspectivas atrativas de melhor precificação dos papéis.

Outro ponto que sustenta a tese positiva para o banco é a perspectiva de aceleração no crescimento da carteira de crédito e o sucesso nas estratégias digitais.

“Mantemos confiança no conservadorismo do banco na originação de crédito, fator que consideramos sua principal fortaleza para continuar apresentando bons números no longo prazo”, avaliaram os analistas do Pagbank.

Além disso, o Itaú é visto pelo mercado como a instituição financeira mais bem posicionada para lidar com um ambiente de alta de juros devido ao nível controlado de inadimplência e rentabilidade elevada, acima da marca de 20%.

Quanto à Sabesp (SBSP3), parte do otimismo do mercado é explicado pela expectativa de crescimento de receita e de resultados nos próximos anos e de um valuation descontado na bolsa.

“Acreditamos que a privatização recém-materializada transformará a Sabesp em uma história de investimento ainda mais atraente e a colocará entre as poucas ações com forte potencial de valorização nos próximos anos”, disse o Santander.

Nas contas do banco, as ações SBSP3 estão sendo negociadas a um múltiplo de 1 vez a relação entre valor de firma sobre a base de ativos regulatórios (EV/RAB) previsto para 2025, o que “abaixo do que seria considerado justo para uma empresa privada do setor de saneamento”.

“O ano de 2025 será essencial para a Sabesp, pois os investidores esperam uma rápida recuperação dos resultados, com a redução dos custos de gestão e a melhora das receitas”, disseram os analistas.

Para os analistas da Planner, os investimentos da Sabesp para atender as metas de universalização trazem proporcional desafio, porém, maior retorno, com possibilidade de captura de sinergias e mitigação dos riscos de execução.

Preços máximos estabelecidos para o leilão ficaram muito abaixo do esperado e participação da empresa se torna incerta

Entrada forte de capital estrangeiro e expectativa de queda de juros levam banco a recomendar compra das ações da operadora da bolsa

Amazon combina resultados mistos com a maior aposta em IA entre as big techs, assusta investidores e ações sofrem em Wall Street, com efeitos até no Bitcoin e outras critpomoedas

Descubra quais são os fundos imobiliários favoritos dos analistas para o mês, e saiba como montar sua carteira de FIIs agora

A empresa vive seu melhor momento operacional, mas o Itaú BBA avalia que boa parte das principais entregas já está no preço; entenda quais gatilhos podem provocar novas altas

Gestor participou de evento da Anbima e falou sobre a perspectiva de volta do investidor local à bolsa

Bruno Henriques, head de análise de renda variável do BTG Pactual, fala no podcast Touros e Ursos sobre a sua perspectiva para as ações brasileiras neste ano

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA