O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Outras três ações se mantiveram entre as recomendações dos analistas do mercado financeiro e disputam o segundo lugar no pódio

Uma tríade de dúvidas sobre o futuro da Vale levanta preocupações entre os investidores da bolsa brasileira, mas o caminho envolto por neblina da mineradora não assusta parte dos analistas do mercado financeiro.

Na realidade, a situação atual da companhia é justamente parte do que faz as ações VALE3 liderarem o ranking de papéis favoritos para investir em março.

A mineradora apareceu entre os papéis mais indicados para o mês por quatro das 11 corretoras consultadas pelo Seu Dinheiro.

Figurinha carimbada nas indicações mensais, a Vale já havia figurado no pódio de papéis mais recomendados de fevereiro, com medalha de bronze.

Outras três ações se mantiveram entre as recomendações dos analistas do mercado financeiro por se encontrarem com um “valuation interessante”, segundo os analistas.

O Itaú Unibanco (ITUB4), a Cyrela (CYRE3) e a Vivara (VIVA3) — que também apareceram no ranking de fevereiro — dividem lugar na lista de março com medalhas de prata, cada um com três indicações.

Leia Também

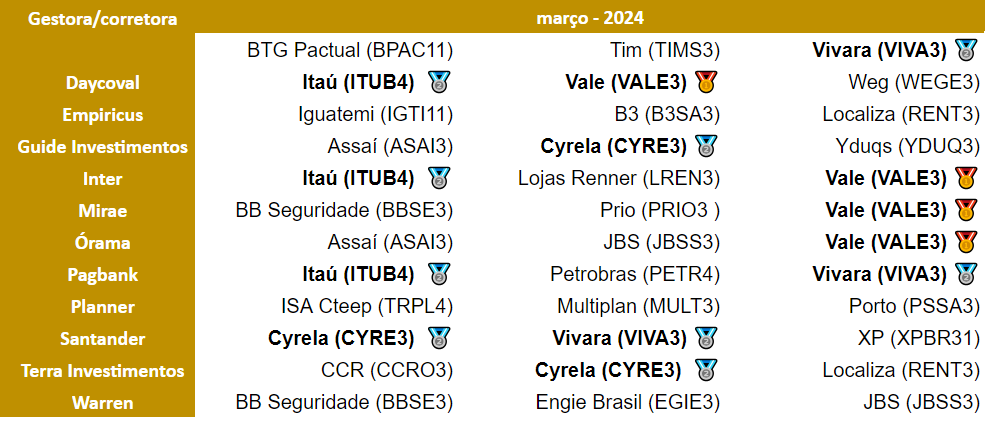

Confira as principais apostas dos analistas de cada corretora para março:

Entendendo a Ação do Mês: todos os meses, o Seu Dinheiro consulta as principais corretoras do país para descobrir quais são suas apostas para o período. Dentro das carteiras recomendadas, normalmente com até 10 papéis, os analistas indicam os seus três prediletos. Com o ranking nas mãos, selecionamos os que contaram com pelo menos duas indicações.

As últimas semanas foram árduas para quem investe nas ações da Vale (VALE3), com um recuo de quase 15% dos papéis na bolsa brasileira desde o começo do ano.

Com a queda recente na B3, ficou claro para os analistas que as ações VALE3 estão baratas. Pelos cálculos do BTG Pactual, a mineradora negocia hoje com um desconto de 15 a 20% em relação às concorrentes australianas.

Mas a grande dúvida é se essa desvalorização representa uma oportunidade ou se trata de uma "armadilha de valor", dadas as incertezas do mercado sobre o que esperar da mineradora daqui para frente.

Um dos principais receios do mercado trata-se do processo de sucessão na companhia. Os investidores questionam-se sobre como ficará a liderança da mineradora nos próximos meses, já que o mandato do atual CEO, Eduardo Bartolomeo, está prestes a expirar.

Além dos ruídos envolvendo a gestão, os investidores preocupam-se com o tamanho das provisões para a Samarco, em razão do rompimento da barragem de Mariana (MG), e com as interrupções nas operações no Pará por determinação das autoridades locais.

Mesmo com os riscos acima citados, os analistas consultados pelo Seu Dinheiro continuam otimistas com os papéis VALE3 e enxergam uma janela para abocanhar uma fatia da Vale — considerada referência global no setor de mineração — a preços mais baixos na B3.

Um dos pilares da visão construtiva das corretoras para as ações é a robustez dos últimos resultados referentes a 2023.

A empresa superou as expectativas dos analistas do mercado com os números do quarto trimestre — especialmente no Ebitda (lucro antes de juros, impostos, depreciação e amortização) ajustado, que subiu 35% na base anual, para US$ 6,7 bilhões.

Na avaliação do Itaú BBA, um dos destaques positivos da operação da Vale é o resultado mais sólido da divisão de ferro da companhia.

Segundo os analistas, a “melhora no preço realizado do minério de ferro mais do que compensou um aumento nos custos de entrega na China e volumes mais baixos”.

Já o BTG Pactual enxerga três pontos positivos principais no resultado da Vale no quarto trimestre de 2023:

Os analistas ainda destacam as provisões menores que o esperado, de US$ 1,2 bilhão, para a Samarco, relacionada ao rompimento da barragem e a um potencial acordo global com as autoridades brasileiras.

A cifra menor que o esperado foi “uma abordagem sensata” da administração, pensando nas negociações futuras, na avaliação do BTG.

“Acreditamos que estes resultados podem trazer de volta algum foco dos investidores na melhoria do desempenho operacional e do potencial fluxo de caixa livre.”

Na visão do BTG Pactual, a Vale negocia abaixo de 4 vezes a relação valor de firma sobre Ebitda (EV/EBITDA) de 2024, e a perspectiva é de retornos de caixa entre 11% e 12% para 2023/24, incluindo recompras.

A expectativa dos especialistas consultados pelo Seu Dinheiro também é que a demanda por minério de ferro de alta qualidade se mantenha no curto prazo devido à restrição de oferta e sustente os preços da commodity metálica acima de US$ 100 por tonelada — o que beneficia a Vale.

Depois da Vale (VALE3), o Itaú (ITUB4) é a segunda ação mais indicada pelos analistas para investir em março — e o balanço do quarto trimestre de 2023 reforçou a visão otimista do mercado para o bancão.

Afinal, o lucro do Itaú atingiu R$ 9,4 bilhões entre outubro e dezembro do ano passado, uma alta de 22,6% na comparação com o mesmo período de 2022.

Com o lucro maior, a rentabilidade (ROE, na sigla em inglês) subiu no comparativo anual e atingiu 21,2% no quarto trimestre — mais uma vez bem à frente do Santander, que registrou um ROE de 12,3%, e do Bradesco, com 10%, mas abaixo do BTG Pactual, cuja rentabilidade foi de 23,4% no 4T23.

Não bastasse o resultado acima das expectativas dos analistas, o Itaú ainda agraciou os acionistas com R$ 11 bilhões em dividendos extraordinários — e anunciou ontem mais uma distribuição de juros sobre o capital próprio para quem estiver na base acionária em março.

Outro ponto positivo para as ações do Itaú (ITUB4) são as expectativas de aumento de ROE sob a liderança de Milton Maluhy. Nas projeções (guidance) do próprio banco, o lucro líquido poderá chegar a R$ 40 bilhões em 2024, em um avanço de 12% na base anual.

Já o patamar atual de valuation do banco também chama atenção dos analistas, que destacam o potencial de valorização das ações ITUB4 nos próximos meses — mesmo considerando a alta acumulada de 48% dos papéis na bolsa brasileira em um ano.

Outras duas ações disputam com o Itaú (ITUB4) o segundo lugar na lista de ações favoritas para março.

A Cyrela (CYRE3) se destacou entre as construtoras de média e alta renda em 2023 — em um cenário macroeconômico não tão favorável para esse segmento habitacional, com juros ainda elevados no Brasil e menor acessibilidade.

A prévia operacional da companhia mostrou que o Valor Geral de Vendas (VGV) de lançamentos superou o patamar de R$ 9,7 bilhões em 2023, um aumento de 7% em relação ao ano anterior. Já as vendas contratadas subiram 12%, para R$ 8,9 bilhões.

Os analistas ainda destacam o ritmo de venda dos projetos após os lançamentos: a Cyrela conseguiu comercializar 46% dos lançamentos do quarto trimestre de 2023 dentro desses três meses, em um passo mais acelerado do que seus pares, que costumam vender 50% dos projetos de incorporação ao longo do primeiro ano pós-lançamento.

E se o desempenho da Cyrela já animou em 2023, as perspectivas para o futuro da companhia são ainda mais otimistas, considerando o cenário de queda da taxa Selic e dos juros de longo prazo em 2024).

Para os especialistas, a expectativa de alívio dos bancos nas condições das taxas de hipotecas para compradores de casas pode ser um dos impulsionadores da Cyrela, beneficiando as operações e a rentabilidade da companhia.

“Vemos a Cyrela como uma das mais bem posicionadas para se beneficiar do atual estágio do ciclo imobiliário, em função da combinação de balanço sólido, portfólio diversificado entre segmentos (da baixa a ultra alta renda) e sólida capacidade de execução”, afirma a Santander Corretora.

A perspectiva também é de que as ações da Cyrela estão baratas e com um valuation atraente. Nas contas do Santander, a Cyrela está sendo negociada atualmente a um múltiplo de 1,1 vez a relação preço sobre valor patrimonial (P/VPA) de 2024, um desconto de aproximadamente 27% em relação à sua média histórica.

As ações da Cyrela (CYRE3) já acumularam alta de 53,9% no último ano.

Do lado da Vivara (VIVA3), a varejista considerada a "joia" do mercado financeiro se manteve no pódio, também com três indicações.

Para as corretoras que recomendam a ação da companhia, o crescimento e expansão da bandeira Life são alguns dos pilares para a visão otimista para os papéis.

Os analistas ainda destacam a consolidação como líder em participação (market share) no mercado brasileiro de joias.

Os papéis VIVA3 dispararam 56% no acumulado de 12 meses.

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM