O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Na sua carta mensal, gestora destaca a força dos Estados Unidos mesmo diante da “pancada” do aperto monetário e todas as previsões de perda de protagonismo

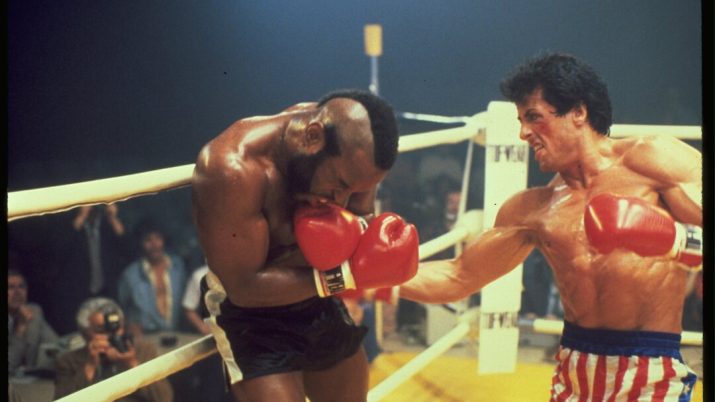

Se o filme "Rocky", escrito e interpretado por Sylvester Stallone, é um conto exemplar de perseverança e busca pelo "sonho americano", não é à toa.

Na visão da Kinea, o boxeador Rocky Balboa é a metáfora perfeita para a resiliência da economia e do mercado de ações dos Estados Unidos: "sempre subestimado, mas igualmente determinado a vencer seus adversários, mesmo quando sofre no início da luta", escreve a gestora ligada ao Itaú na sua carta aos clientes do mês de janeiro.

O mundo de fato espera um esfriamento da economia americana que abra espaço para o Federal Reserve cortar os juros, mas não foi o que se mostrou neste começo de ano: vendas fortes no varejo, pedidos de auxílio desemprego voltando para as mínimas históricas, dólar forte e juros futuros para cima. A inflação também parou de surpreender para baixo.

O Fed passou a ser mais cauteloso em relação à inflação, levando o mercado a transferir suas apostas de primeiro corte de juros de março para maio.

Mesmo assim, as bolsas de Nova York não se fizeram de rogadas, puxadas pela Nasdaq e as ações de empresas de tecnologia, notadamente do setor de semicondutores e de algumas big techs, como Microsoft e Meta.

“Não se trata de bater forte, e sim do quão forte você pode apanhar e seguir em frente”, diz Rocky, em citação na carta da Kinea. E pelo visto o mercado americano consegue levar muito desaforo e ainda assim vencer.

Leia Também

"Por anos escutamos a previsão que, inevitavelmente, os Estados Unidos cederiam sua hegemonia à China no decorrer desse século. Entretanto, parafraseando Mark Twain, notícias da morte da economia e do mercado norte-americano foram grandemente exageradas", escreve a gestora.

Como exemplo, a Kinea lembra que, nos últimos 12 meses, o S&P 500, principal índice acionário de Wall Street, sobe 26%, enquanto os seus equivalentes na China e Hong Kong desabam cerca de 24% cada.

A alta dos juros dos títulos do Tesouro americano em janeiro afetou negativamente a performance dos fundos da Kinea, uma vez que a gestora continua aplicada em juros (com apostas na queda acima do esperado pelo mercado) em diversos países, principalmente Reino Unido e Austrália.

Também houve perdas nas posições em real e rand sul-africano, mas ganhos nas posições compradas em dólar contra moedas europeias.

Entretanto, a expectativa da Kinea para os indicadores americanos permanece a mesma. "Importante mencionar que, em nossa concepção, o movimento em juros nos parece de caráter corretivo, uma vez que nosso cenário de desinflação, e consequente cortes de juros por parte do Fed, permanece intacto", diz a gestora.

A casa acrescenta ainda que a geração de empregos na economia americana deve desacelerar ao longo dos próximos trimestres, conforme a contratação reprimida em saúde e educação diminua.

"Na bolsa global, continuamos comprados em um mix de temas seculares como semicondutores, inteligência artificial, urânio e biotecnologia, e outras empresas e setores que devem se beneficiar com o retorno da atividade, como no caso do setor industrial", diz a carta.

Em relação ao Brasil, a Kinea avalia que o programa "Nova Indústria Brasil", anunciado pelo governo neste mês, deve ser menos preocupante do ponto de vista fiscal do que pode parecer.

A nova política industrial do governo Lula não implica aceleração no ritmo de desembolso observado no ano passado, diz a gestora, além de prever que a maior parte dos financiamentos seria a taxas de mercado e com recursos advindos do Fundo de Amparo ao Trabalhador (FAT) e captações externas, e não do Tesouro ou do BNDES.

Assim, apesar de ver risco fiscal crescente no governo Lula, a casa crê que o risco de curto prazo continua controlado e permanece comprada em real.

Quanto à bolsa, a Kinea considera que o ano de 2024 deve ser forte para bolsas emergentes, pois além de cortes de juros e convergência inflacionária, o mundo deve ver uma recuperação da manufatura - "um poderoso cocktail de estímulos para um mercado de valuation atrativa como o Brasil, onde permanecemos comprados", diz a gestora.

Os setores favoritos da Kinea na bolsa continuam sendo o bancário, em virtude da reversão do ciclo de inadimplência e retorno ao crescimento das carteiras de crédito, e os de elétricas e saneamento, "por um mix de Taxa Interna de Retorno reais atrativas e oportunidades de melhora operacional em várias empresas recém-privatizadas ou em vias de privatização".

As apostas da gestora no mercado brasileiro são Banco do Brasil, Itaú, BTG Pactual, Nubank (negociado na bolsa de Nova York, mas com BDRs na B3), Equatorial Energia, Sabesp, Copel, Eletrobras, Iguatemi, Allos, Direcional, PRIO, 3R Petroleum e Mercado Livre (negociado na Nasdaq, mas com BDRs na B3).

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM