O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

De acordo com a gestão, um dos motivos para a queda foi o mês “horrendo” na bolsa chinesa, mas o cenário abriu uma oportunidade

Após um final de ano recheado de recordes que levaram o Ibovespa aos inéditos 134 mil pontos, o índice começou o ano no vermelho, registrando uma queda de quase 5% em janeiro que desapontou quem esperava que o rali continuasse. Mas não o lendário fundo Verde.

Apesar de ter registrados perdas na posição de bolsa local e em juros (tanto no Brasil quanto no exterior), o fundo gerido pela equipe de Luis Stuhlberger aproveitou o sell-off para aumentar mais uma vez a exposição à bolsa brasileira.

De acordo com a gestão, um dos motivos para a queda foi o mês "horrendo" na bolsa chinesa, que tombou 6,3% e puxou para baixo ativos cíclicos no mundo todo — incluindo o Ibovespa, cuja carteira tem nomes de peso com grande exposição a esse efeito dominó.

"Em geral os ativos brasileiros, apesar de pouca mudança nos fundamentos, tiveram um mês mais difícil,

fruto da reversão de posicionamento exagerado e de maior fragilidade em ativos cíclicos", escreveram os gestores da Verde Asset em carta divulgada nesta sexta-feira (9).

O ajuste de portfólio dos investidores locais permitiu que o fundo aumentasse a exposição ao Brasil. Já a parcela global da carteira permaneceu praticamente inalterada. A exceção foi uma "pequena posição oportunística" em um índice de small caps chineses, comprada via opções.

A alocação em juros reais no Brasil e nos Estados Unidos também foi mantida, assim como uma "pequena alocação" em petróleo e exposição ao crédito high yield local e global.

Leia Também

"Em moedas mantivemos posições compradas no Real, no Peso mexicano e na Rúpia indiana, financiadas por posições vendidas no Euro, no Renmini chinês, além de uma nova posição vendida no Dólar de

Taiwan", explica a gestão.

Vale destacar que o desempenho do Verde ficou negativo em 0,28% em janeiro deste ano, contra alta de 0,97% do CDI.

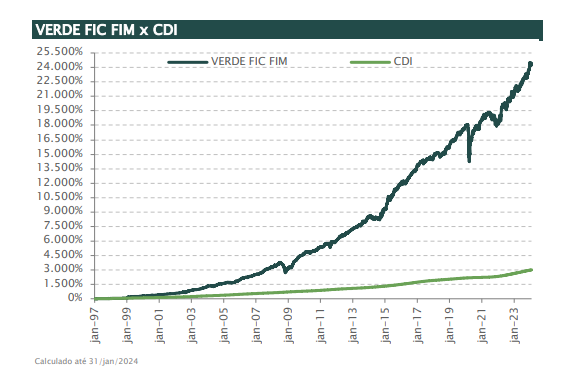

Mas o fundo — criado em 2015 após uma cisão com o CSHG Verde, lançado em 1997 — bate o benchmark no retorno anualizado, atualmente em 22,6% contra 13,59% para o CDI.

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado