O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Hédera Investimentos, veículo da Louis Dreyfus, vai vender sua fatia de 24,3% das ações PN da Raízen (RAIZ4). E agora, como ficam as ações?

Em 4 de agosto de 2021, a Raízen — joint venture entre Shell e Cosan (CSAN3) — bateu o martelo: precificou as ações RAIZ4 a R$ 7,40 em seu IPO, no piso da faixa indicativa que ia até R$ 9,60. Ainda assim, foi a maior abertura de capital no Brasil naquele ano, movimentando quase R$ 7 bilhões com a operação.

Ao estrear na bolsa, a companhia tinha valor de mercado de cerca de R$ 76 bilhões — maior, inclusive, que o da própria Cosan. Mas, passados quase um ano e meio do IPO, as ações da Raízen são negociadas na faixa de R$ 3,25, amargando uma desvalorização de mais de 55%. O valor de mercado caiu para R$ 35 bilhões.

As turbulências vividas pela bolsa como um todo afetaram o desempenho de RAIZ4: incertezas político-econômicas, fuga da renda variável em meio à Selic a 13,75% ao ano e certa desconfiança dos investidores em relação às empresas estreantes da bolsa foram alguns dos fatores que prejudicaram a Raízen nesse um ano e meio. Mas não só isso.

Um dos novos focos de preocupação referentes ao grupo foi revelado hoje: uma mega venda de ações RAIZ4, a ser realizada amanhã na B3. E "mega venda" não é modo de dizer: serão negociados 330,6 milhões de papéis, o que equivale a 24,32% dos ativos preferenciais da companhia.

O preço de venda? R$ 3,15 por ação, o que implica num giro de mais de R$ 1 bilhão; o leilão será intermediado pelo BTG Pactual e deve acontecer entre 10h30 e 10h45 desta quarta (1). Portanto, falamos de uma potencial enxurrada de ações RAIZ4 sendo despejadas no mercado a partir da virada do mês.

Como resultado, as ações da Raízen caem 5,5% nesta segunda (30), a R$ 3,23 — nas mínimas históricas para o papel. E a notícia, naturalmente, gera uma série de especulações no mercado: por que uma venda tão grande e anunciada com tanta antecedência?

Leia Também

O aviso protocolado no sistema da B3 não deixa claro quem é o vendedor, informando apenas o preço fixado, a quantidade de ações a serem vendidas e o percentual que esses papéis representam do total de ações desse tipo.

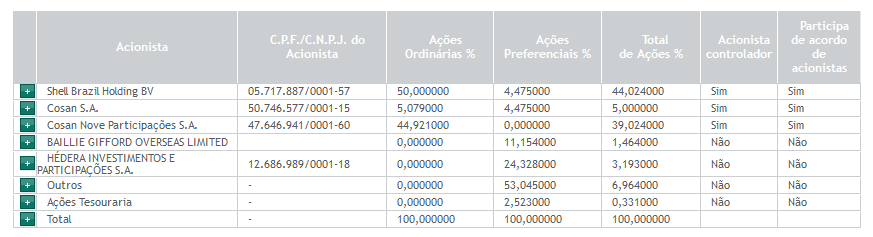

No entanto, uma rápida consulta aos dados disponibilizados pela própria Raízen (RAIZ4) em seu Formulário de Referência nos mostram uma informação bastante conclusiva:

Veja que a Hédera Investimentos é dona de 24,32% das ações preferenciais da Raízen — justamente a fatia anunciada para o leilão de quarta-feira. Estamos falando de um veículo de investimentos da Louis Dreyfus Company, uma das principais comercializadoras e processadoras globais de produtos agrícolas.

Ou seja: esse leilão servirá para que a Louis Dreyfus zere sua participação na Raízen. E, como ainda não se sabe qual o destino das ações RAIZ4 a serem vendidas pela Hédera, é possível que o chamado free float — os papéis em livre circulação no mercado — aumente substancialmente de uma hora para a outra; atualmente, essa taxa está em 13%.

"O mercado diminui a tomada de risco no papel, com expectativa desse forte fluxo de venda", diz um gestor que prefere não ser identificado.

Vale lembrar que a Hédera era a dona da Biosev, empresa do setor sucroenergético que foi comprada pela Raízen em fevereiro de 2021, pouco antes do IPO da companhia. Sendo assim, o veículo da Louis Dreyfus ficou com ações da Raízen como pagamento — participação essa que será vendida agora.

Resta, então, entender os motivos pelos quais a Hédera fará isso — e é aqui que a maior incerteza reside.

Em relatório publicado nesta tarde, a XP destaca que a decisão da Hédera pode ter relação com as turbulências macroeconômicas que cercam o setor de combustíveis no Brasil. A Raízen (RAIZ4), afinal, é um player importante no setor sucroalcooleiro, e há um enorme ponto de interrogação quanto à política do novo governo para o etanol e a gasolina.

Como se comportarão os preços nas bombas nos próximos meses? O que será da política de preços da Petrobras — e, como consequência dela, como o litro do etanol irá reagir? E as taxações sobre os combustíveis, tanto em nível federal quanto estadual, como ficarão?

Vale lembrar que, no segundo trimestre fiscal de 2023 — cujos resultados foram reportados em 10 de novembro —, a Raízen teve um desempenho aquém do esperado no braço de marketing e serviços (M&S), dados os preços abaixo do esperado para venda de combustível em estoque.

Ou seja: caso a isenção sobre os combustíveis continue indefinidamente, ou caso haja uma mudança na política de preços da Petrobras de modo a manter a gasolina em patamares mais baixos, a venda dos estoques de etanol tende a ficar sob pressão no curto e no médio prazo.

E mais: se o preço do etanol for puxado para baixo em meio às políticas de combustível da Petrobras e dos governos federal e estaduais, é de se imaginar uma mudança no mix de destinação de cana plantada, priorizando a produção de açúcar — uma alternativa que já vem se mostrando mais vantajosa, em termos financeiros.

Há, ainda, uma segunda possibilidade: a de que a Louis Dreyfus esteja precisando do dinheiro. Segundo o Brazil Journal, a LDC pretende usar os recursos da venda para quitar dívidas bancárias.

E, de fato, o perfil de endividamento da Louis Dreyfus mostra um certo estresse: os compromissos de curto prazo totalizavam US$ 4,9 bilhões em junho do ano passado, cifra maior que a dos passivos de longo prazo, cuja soma chegava a US$ 4,2 bilhões. A liquidez total era de cerca US$ 7 bilhões.

Portanto, o R$ 1 bilhão a ser obtido com a Hédera a partir da venda de participação na Raízen não soluciona as eventuais pressões financeiras no fluxo de endividamento da LDC, mas ao menos traria algum alívio — o balanço da Louis Dreyfus no primeiro semestre de 2022 não dá mais detalhes quanto ao vencimento de cada uma das dívidas de curto prazo.

Procurada pelo Seu Dinheiro a respeito da natureza da venda da posição da Hédera em RAIZ4, a Louis Dreyfus disse que não iria fazer comentários sobre o tema. A Raízen não retornou os pedidos feitos pela reportagem até o fechamento da matéria — iremos atualizar o texto caso a empresa se manifeste.

Em linhas gerais, os resultados divulgados pela Raízen (RAIZ4) em novembro foram considerados fracos pelo mercado, embora a estratégia de execução da empresa tenha sido elogiada. O segmento de serviços e marketing foi o destaque negativo, enquanto o braço de açúcar e fontes renováveis foi o destaque positivo.

Dito isso, chama a atenção a postura otimista dos grandes bancos quanto à ação RAIZ4: o Bank of America, por exemplo, tem recomendação de compra para os papéis e preço-alvo de R$ 9,00 — um potencial de alta de mais de 170% em relação às cotações atuais.

O Itaú BBA tem preço-alvo de R$ 7,00 (+115% de alta implícita); a XP tem recomendação neutra e meta de R$ 9,60 (+195%).

Em geral, apesar dos riscos relacionados ao braço de marketing e serviços, os analistas ponderam que as perspectivas são positivas para o segmento de açúcar: algumas agências especializadas estimam que a safra brasileira em 2023/2024 poderia chegar a 600 milhões de toneladas. Mesmo a exportação de etanol poderia ser uma saída para a eventual cotação deprimida no mercado doméstico de combustíveis.

"Estamos ansiosos pelo guidance da Raízen para 2023/24 e sua posição de hedge, uma vez que, no nosso ponto de vista, a companhia se aproveitou do atual momento sólido para aumentar sua posição fixa em açúcar e assegurar as margens", diz a XP.

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os detaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro

Alta da commodity reacende questionamentos sobre defasagem nos combustíveis e coloca em dúvida a estratégia da estatal para segurar os preços no Brasil; veja o que dizem os analistas

Modelo híbrido que combina atendimento físico e banco digital para aposentados do INSS chama a atenção de analistas; descubra qual a ação

Companhia chama credores e debenturistas para discutir extensão de prazos e possível waiver de alavancagem; entenda

Mesmo após melhorar as projeções para a Telefônica Brasil, banco diz que o preço da ação já reflete boa parte do cenário positivo e revela uma alternativa mais atraente

A Ipiranga não é apenas mais uma peça no portfólio da Ultrapar; é, de longe, o ativo que mais sustenta a geração de caixa do conglomerado.

O desafio de recolocar os negócios no prumo é ainda maior diante do desaquecimento do mercado de materiais de construção e dos juros altos, que elevaram bastante as despesas com empréstimos

Com foco em desalavancagem e novos projetos, as gigantes do setor lideram a preferência dos especialistas

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio

Operação encerra anos de tentativas de venda da participação da Novonor e abre caminho para nova fase de gestão e reestruturação das dívidas da companhia

Enquanto os papéis da petroleira disparam no pregão, a mineradora e os bancos perderam juntos R$ 131,4 bilhões em uma semana

Quem realmente cria valor nos bancos? Itaú e Nubank disparam na frente em novo ranking — enquanto Banco do Brasil perde terreno, diz Safra

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado