O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Durante teleconferência com analistas, o novo presidente da Petrobras (PETR4) ponderou a influência de aspectos macroeconômicos nos resultados da empresa

Alguns motivos ajudam a explicar o lucro recorde de R$ 188,3 bilhões anunciado pela Petrobras (PETR4) na quarta-feira (1º), entre eles a venda de ativos e a atual política de preços da empresa, especialmente para importações. Mas outro fator chave está na cotação do barril de petróleo — que chegou ao pico de US$ 127,98 em março passado — um fato que não deve se repetir.

Logo, vai ser difícil a companhia repetir o feito e bater mais um recorde de lucro, independente da sua administração — aqui não importa se temos Bolsonaro ou Lula no comando. E sem lucro recorde também não existe dividendo inédito no bolso de nenhum acionista.

E, durante teleconferência realizada mais cedo, o novo presidente da estatal, Jean Paul Prates, foi bastante questionado sobre possíveis mudanças na política de distribuição de proventos da empresa daqui em diante.

Vale lembrar que essa foi a primeira aparição dele neste tipo de evento com o mercado.

Sem dizer quando haverá definições sobre o tema, ele se limitou a falar que o pagamento acontecerá conforme o lucro obtido pela empresa. Assim, grandes lucros trarão bons dividendos. Mas ponderou que as condições que levaram a Petrobras ao lucro recorde podem não se repetir, especialmente as mais ligadas aos fatores macroeconômicos.

"Temos circunstâncias diferentes. Em 2022 houve um retomada da economia global pós-covid que resultou no aumento do preço do petróleo", disse o executivo.

Leia Também

Ele comentou, ainda, que é necessário que exista um equilíbrio entre utilizar o lucro da empresa para fazer bons investimentos para seu desenvolvimento e, ao mesmo tempo, remunerar seus acionistas.

"Tenho dúvidas se há necessidade de haver regras tão rígidas sobre o percetual de distribuição de dividendos, essa relação precisa ser mais fluída nas empresas", comentou Prates, em um comentário que tende a desagradar os investidores.

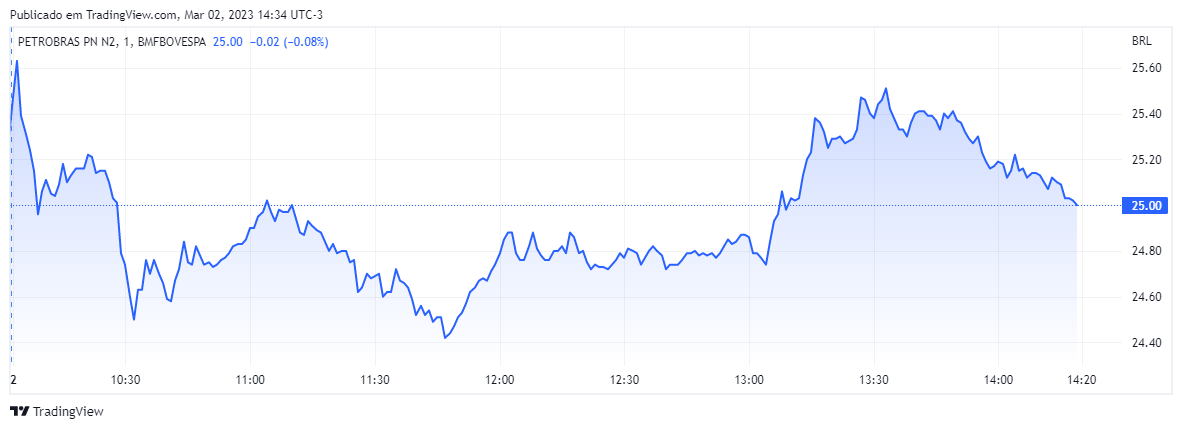

No pregão desta quinta-feira (2), parece que há quem dê um voto de confiança aos novos executivos e seus projetos e quem prefira se manter afastado do ativo.

Mais cedo, PETR4 e PETR3 chegaram a ficar entre as maiores quedas do pregão, mas inverteram o sinal no início da tarde. Por volta das 13h42, os papéis ordinários subiam 0,45%, cotados a R$ 28,88, enquanto os preferenciais avançavam 0,40%, a R$ 25,40.

O movimento também ajudou a suavizar a queda do Ibovespa, que cedia somente 0,06% no mesmo horário, aos 104.326 pontos.

Em relatório, o Goldman Sachs elogia o bom resultado da companhia, mas mantém sua recomendação neutra para a Petrobras, evidenciando que o nível de incerteza sobre as políticas futuras da empresa ainda é alto.

O preço-alvo do banco para PETR3 é de R$ 28,90 — um potencial de valorização de apenas 0,5% se considerado o fechamento anterior.

Já o preço-alvo de PETR4 é de R$ 26,30 — potencial de 3,9% de alta.

A XP Investimentos, também em relatório, destaca "mais um trimestre de forte e robusta geração de fluxo de caixa". Ainda que os analistas mantenham a recomendação de compra, a equipe ressalta que trata-se de um ativo de alto risco, além de pontuar que a distribuição de dividendos conforme previsto ainda está sujeita à aprovação.

O JP Morgan, por sua vez, aponta que os dividendos anunciados foram positivos, apesar dos ruídos que envolvem o assunto. Ainda assim, o relatório diz que essa discussão segue longe de acabar.

"Nossa visão é de que parece haver uma vontade de pagar pelo menos o mínimo dividendo, o que significa que tudo está acontecendo de acordo com as regras, que é obviamente positivo, a nosso ver", traz o documento, que também elogia a atuação da área de refino e o sólido fluxo de caixa operacional.

Empresa inicia ciclo focado em inteligência artificial. Intenção é acelerar no e-commerce, mas sem comprar briga por preços

O Magazine Luiza reportou lucro líquido de R$ 131,6 milhões no quarto trimestre de 2025, queda de 55% na comparação anual, pressionado pelo avanço das despesas financeiras em meio aos juros elevados

As maiores reestruturações da história recente ajudam a explicar como o ambiente financeiro mais duro tem afetado até grandes companhias brasileiras

A CSN reiterou seus esforços de melhorar a estrutura de capital e reduzir a alavancagem financeira daqui para a frente, mas esse caminho não será fácil

“A recuperação de sua divisão de mercadorias continua sendo sustentada por melhorias nas estratégias de precificação, maior assertividade nas coleções e gestão de estoques mais eficiente”, destacaram os analistas do Safra

O banco defende que o Mercado Livre ainda é considerado uma boa tese de longo prazo, mas não deve refletir suas qualidades nos preços da ação em 2026

A Casas Bahia finalmente conseguiu virar a página de sua crise financeira, que a levou a pedir recuperação extrajudicial em 2024,? A resposta não é tão simples.

Resultado negativo chega a R$ 721 milhões no quarto trimestre, enquanto empresa tenta reorganizar dívidas

O plano da Raízen poderá envolver uma série de medidas, como uma capitalização pelos seus acionistas e a conversão de parte das dívidas em participação acionária

Receita cresce, margens avançam e varejista ganha participação de mercado em meio a avanços no plano de reestruturação

O banco tinha recomendação de venda para o papel, enquanto a agência de classificação de risco rebaixou a nota de crédito da varejista em moeda local de CCC para C

Itaú BBA e Santander mantêm visão positiva para a empresa, citando o ciclo global de investimentos em redes elétricas, mas apontam riscos e pressões no horizonte mais próximo

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades