O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Arábia Saudita cortou produção de petróleo em tentativa de evitar queda ainda maior nos preços, mas gerou tensão com a Rússia

O mercado foi surpreendido por uma notícia inesperada no fim de semana. A Organização dos Países Exportadores de Petróleo e seus aliados, ou Opep+, decidiram reduzir as metas gerais de produção a partir de 2024 em um total adicional de 1,4 milhão de barris por dia (bpd), mas mantiveram a produção no curto prazo.

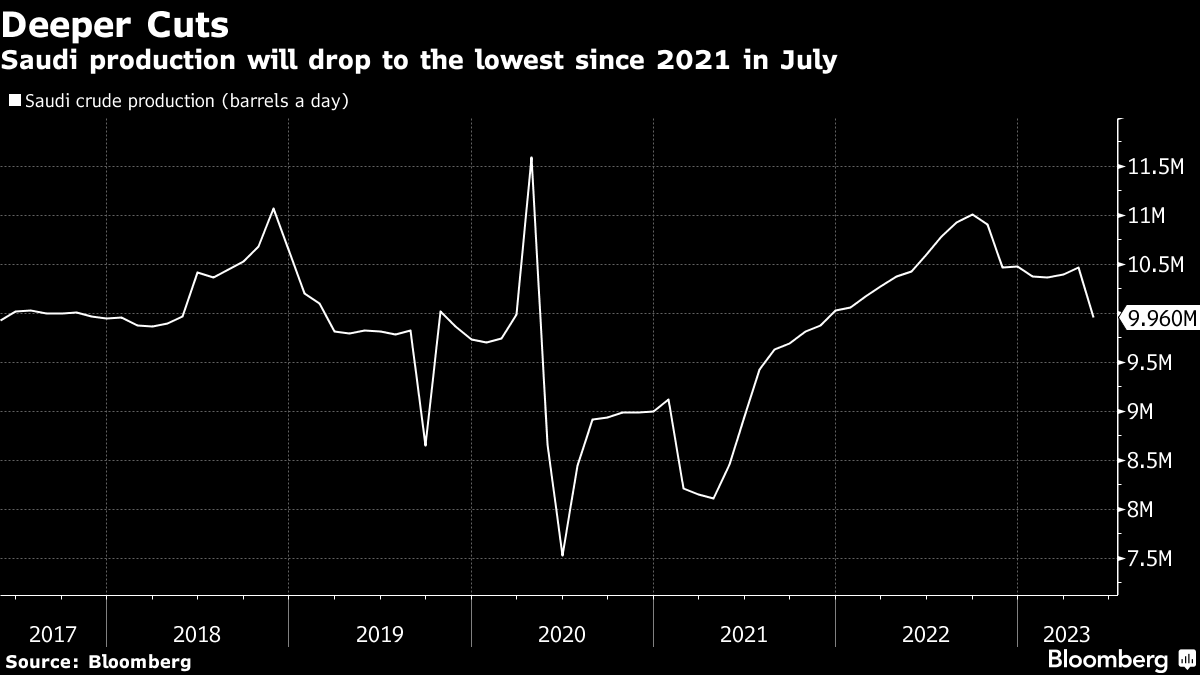

Por sua vez, a Arábia Saudita, membro dominante do cartel, anunciou cortes unilaterais profundos na produção de 1 milhão de bpd já a partir de julho. Em outras palavras, o corte foi de um país-membro isolado na tentativa de evitar quedas maiores dos preços do petróleo.

A mudança ocorre após o corte voluntário de 500 mil barris por dia anunciado em abril, reduzindo a produção saudita total para 9 milhões de barris por dia e marcando seu nível de produção mais baixo desde junho de 2021.

Para piorar, a Arábia Saudita, por meio da Saudi Aramco, elevou os preços do petróleo vendido para clientes da Ásia, América do Norte e Europa — aumento de US$ 0,45 o barril para os compradores asiáticos, US$ 0,60 para os compradores do Mediterrâneo e US$ 0,90 para norte-americanos e regiões do norte da Europa.

Com isso, embora o resto do grupo tenha confirmado que manteria as metas oficiais de produção inalteradas para 2023, as novidades tiveram efeito altista para os preços da commodity, que voltou a flertar com patamares próximos de US$ 80 por barril.

Note que, depois de subir acima de US$ 130 o barril em março de 2022, o petróleo teve um ano difícil, com os preços globais caindo com a queda da demanda nos Estados Unidos e na China, as duas maiores economias do mundo.

Leia Também

Isso é uma má notícia para a Arábia Saudita, que possui cerca de 17% das reservas comprovadas de petróleo do mundo e está no meio de um esforço extraordinariamente caro para transformar sua economia por meio do programa Visão 2030.

Ao mesmo tempo, o movimento surpresa dos sauditas só não foi adotado pelos demais países produtores porque começou a se fortalecer uma postura mais conservadora no interior do cartel, motivada pela preocupação com o enfraquecimento econômico, que pode impactar a demanda global por petróleo.

VEJA TAMBÉM — Socorro, Dinheirista! Inter saiu da Bolsa Brasileira e eu perdi 50% do meu patrimônio: e agora? Veja detalhes do caso real abaixo: PERDI 50% DO MEU PATRIMÔNIO APÓS BANCO INTER DAR ADEUS À BOLSA BRASILEIRA: E AGORA? I A DINHEIRISTA

Vale lembrar que, em abril, a Opep+ já havia anunciado corte de 2 milhões de barris por dia, o que impulsionou o preço do barril. Por isso, a ousadia do membro mais importante da coalizão da Opep+ gerou tensão na reunião do grupo.

Aliás, de acordo com delegados do cartel, a reunião do fim de semana foi uma das mais controversas dos últimos anos, em virtude das tensões entre a Arábia Saudita e a Rússia, dado que os russos continuam a aumentar sua produção de petróleo bruto a preços mais baixos, o que tem impacto no mercado global.

Agora, a Arábia Saudita pode estender o corte depois de julho, mas não confirmou se isso acontecerá. Autoridades sauditas afirmam que o orçamento do governo precisa de petróleo bruto estimado em US$ 81 o barril para atingir o ponto de equilíbrio.

Complementarmente, consultores econômicos sauditas alertaram os formuladores de políticas seniores de que o reino precisa de preços mais altos do petróleo nos próximos cinco anos para continuar gastando em projetos ambiciosos.

Meu cenário base para a reunião era que o grupo mantivesse seus cortes de produção voluntários de abril, mas transmitisse uma mensagem dura de permanecer ágil e maleável em sua abordagem. Contudo, fomos surpreendidos.

Olhando para o futuro, entendo que haja espaço para cortes adicionais no segundo semestre do ano, caso os preços do petróleo Brent insistam em permanecer persistentemente abaixo do patamar de US$ 75 por barril, aceito pela Opep+.

O movimento ousado da Arábia Saudita significa ceder participação de mercado a outros produtores de petróleo, incluindo a Rússia, que tem visado agressivamente compradores na Ásia desde que começou a sofrer com as sanções ocidentais.

A queda na oferta da Arábia Saudita resultará na saída de barris reais do mercado, uma vez que o reino tem um histórico de cumprir suas promessas.

Isso é importante, pois o impacto dos cortes em toda a Opep+ costuma ser atenuado pela incapacidade de alguns membros de produzir tanto quanto suas cotas.

Um ponto importante, inclusive, é que a movimentação saudita abriu caminho para os Emirados Árabes Unidos realizarem seu antigo desejo de uma maior cota de produção.

Anteriormente, o país ameaçou deixar o cartel se seu limite de produção não fosse aumentado.

Depois de garantir um teto mais alto a partir de 2024, o ministro da energia do país prometeu o apoio inabalável dos Emirados Árabes Unidos à Opep+.

Ainda assim, devemos ter um déficit no mercado de petróleo ainda maior neste ano.

O preço, porém, não deve fugir muito da casa dos US$ 80 por barril, muito por conta da perspectiva desfavorável para a demanda por petróleo — a fraqueza da commodity também reflete a decepção dos investidores com a economia da China.

Contanto que o delta não seja muito grande para baixo, o Brasil deve operar bem o patamar indicado, podendo render frutos para players como a Petrobras.

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora