Inflação e juros dão sinais de forte descompressão — e oportunidade de rali na bolsa igual ao de 2016 começa a aparecer

Mesmo que a desinflação esteja ocorrendo de forma gradual, existem fatores positivos à frente e Copom tem espaço para discutir corte nos juros

As últimas semanas foram frutíferas para as projeções sobre a economia brasileira. Mais recentemente, foi a prévia da inflação oficial de maio, o IPCA-15 do IBGE, que surpreendeu positivamente os investidores.

O índice apresentou uma alta de 0,51% no mês, abaixo da mediana das expectativas, que apontava para uma alta de 0,65% no período, e 0,06 ponto percentual abaixo da taxa de abril (0,57%).

Não foi só na comparação mensal que tivemos uma desaceleração. No ano, o IPCA-15 acumula alta de 3,12% e, em 12 meses, de 4,07%, abaixo dos 4,16% registrados nos 12 meses finalizados em abril. Se há menos inflação, temos como consequência menos juros também.

A perspectiva de inflação e juros mais baixos impulsiona setores como consumo, construção civil e bancos no Ibovespa.

Inflação em queda controlada

Mais do que a simples desaceleração, o dado foi mais saudável também. O núcleo, que exclui os itens mais voláteis, como combustíveis e alimentos, desacelerou de 0,45% em abril para 0,42% em maio.

A difusão, por sua vez, que mede quanto a alta está se espalhando pelos preços, ficou próxima da estabilidade, em 64% — sete dos nove grupos de produtos e serviços tiveram alta no mês.

Leia Também

Anatomia de um tiro no pé: Ibovespa busca reação após tarifas de Trump

No mês em análise, os grupos de "saúde e cuidados pessoais", com um aumento de 1,49%, e "alimentação e bebidas", com um aumento de 0,94%, tiveram um impacto significativo no índice.

Cada um desses grupos contribuiu com 0,20 ponto percentual para o dado geral. Logo em seguida, o grupo de "habitação" apresentou um aumento de 0,43%, contribuindo com 0,07 ponto percentual.

No entanto, houve também dois grupos que registraram quedas nos preços. O grupo de "artigos de residência" apresentou uma queda de 0,28%, enquanto o grupo de "transportes" teve uma pequena queda de 0,04%. Essas variações negativas também tiveram um impacto leve no índice geral.

Afinal, o que isso quer dizer?

Com isso, nossa leitura é de que a maior parte do impacto na inflação foi impulsionada por itens voláteis ou regulamentados, como combustíveis e passagens aéreas, e houve uma desaceleração nos bens duráveis (parcialmente compensado pelo aumento no segmento de alimentos em casa e nos bens não duráveis e semiduráveis).

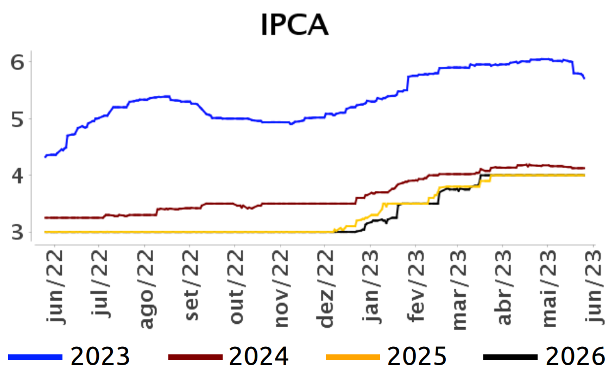

Resumidamente, a divulgação dos dados mostrou surpresas em diversos setores. Como resultado desses dados, o mercado seguiu revisando as projeções de inflação para o IPCA de 2023 de 5,8% para 5,7% no último Boletim Focus, enquanto a estimativa para 2024 foi mantida em 4,1%.

Como podemos ver abaixo, o aprimoramento nas expectativas para o IPCA acumulado nos respectivos anos tem sido considerável mais recentemente.

Não vai demorar muito para que os agentes de mercado comecem a projetar uma inflação abaixo de 5,5% em 2023.

Vale lembrar que os preços devem voltar a acelerar no acumulado de 12 meses a partir da segunda metade do ano por causa da base de comparação, mas a média dos núcleos deve continuar a cair.

Arcabouço e Petrobras ajudam na descompressão da inflação

Sim, a situação ainda é preocupante (as medidas subjacentes e centrais seguem muito acima da meta de inflação), sem dúvida; contudo, a trajetória é cada vez mais positiva — vemos progresso na formação de expectativas de inflação no longo prazo, apesar de permanecerem elevadas devido ao debate sobre a meta e as incertezas fiscais. Sem dúvidas, o novo arcabouço fiscal tem ajudado bastante nesse processo.

Além disso, a redução nos preços dos combustíveis pela Petrobras nos próximos meses terá um impacto adicional na queda esperada para o primeiro semestre, além de suavizar a alta a partir do segundo semestre.

Em outras palavras, o IPCA-15 trouxe otimismo de volta ao mostrar uma desaceleração no núcleo da inflação e na inflação subjacente.

Sem inflação, juro tem espaço para cair

Os dados indicam que estamos retornando à trajetória de descompressão que observamos em março, o que possibilita tom construtivo sobre a trajetória dos juros.

Não só da Selic, mas da curva como um todo; afinal, a redução considerável em alguns segmentos da inflação pode trazer um alívio positivo para o cenário do Banco Central na condução da política monetária, embora a inflação ainda esteja acima do desejado.

Espero que o Comitê de Política Monetária (Copom) mantenha a taxa Selic no nível atual de 13,75% em sua próxima reunião em junho, porém abre-se uma possibilidade de iniciar discussões sobre possíveis cortes em breve, muito provavelmente no terceiro trimestre, em agosto ou setembro, com uma redução de 25 pontos-base. Será um começo de flexibilização importante para a política monetária.

E o rali...

Pouco importa o mês de início do ciclo de cortes. O que importa é a tendência de queda dos juros, que impulsiona os ativos de risco, como aconteceu entre 2016 e 2019, no último grande bull market (mercado de alta) brasileiro.

Podemos observar essa tendência até mesmo no otimismo do presidente da autoridade monetária. Segundo Roberto Campos Neto, pela primeira vez, a inflação está em queda no Brasil, enquanto nos países comparáveis ela se mantém estável em níveis mais elevados. Nesse sentido, o IPCA-15 apresentou resultados positivos, com uma surpresa significativa em serviços e uma melhora nos indicadores de núcleo.

Embora a desinflação esteja ocorrendo de forma mais lenta do que o esperado, observamos fatores positivos em perspectiva.

A queda dos juros se dará de forma gradual, sim, mas para o mercado o que interessa é a trajetória. Claro, quanto maior for a amplitude do ajuste nos juros, maior poderá ser o efeito. Ainda assim, diante dos valuations atuais, poucas variações já podem resultar em grandes valorizações.

Sem avalanche: Ibovespa repercute varejo e Galípolo depois de ceder à verborragia de Trump

Investidores seguem atentos a Donald Trump em meio às incertezas relacionadas à guerra comercial

Comércio global no escuro: o novo capítulo da novela tarifária de Trump

Estamos novamente às portas de mais um capítulo imprevisível da diplomacia de Trump, marcada por ameaças de última hora e recuos

Felipe Miranda: Troco um Van Gogh por uma small cap

Seria capaz de apostar que seu assessor de investimentos não ligou para oferecer uma carteira de small caps brasileiras neste momento. Há algo mais fora de moda do que elas agora? Olho para algumas dessas ações e tenho a impressão de estar diante de “Pomar com ciprestes”, em 1888.

Ontem, hoje, amanhã: Tensão com fim da trégua comercial dificulta busca por novos recordes no Ibovespa

Apetite por risco é desafiado pela aproximação do fim da trégua de Donald Trump em sua guerra comercial contra o mundo

Talvez fique repetitivo: Ibovespa mira novos recordes, mas feriado nos EUA drena liquidez dos mercados

O Ibovespa superou ontem, pela primeira vez na história, a marca dos 141 pontos; dólar está no nível mais baixo em pouco mais de um ano

A história não se repete, mas rima: a estratégia que deu certo no passado e tem grandes chances de trazer bons retornos — de novo

Mesmo com um endividamento controlado, a empresa em questão voltou a “passar o chapéu”, o que para nós é um sinal claro de que ela está de olho em novas aquisições. E a julgar pelo seu histórico, podemos dizer que isso tende a ser bastante positivo para os acionistas.

Ditados, superstições e preceitos da Rua

Aqueles que têm um modus operandi e se atêm a ele são vitoriosos. Por sua vez, os indecisos que ora obedecem a um critério, ora a outro, costumam ser alijados do mercado.

Feijão com arroz: Ibovespa busca recuperação em dia de payroll com Wall Street nas máximas

Wall Street fecha mais cedo hoje e nem abre amanhã, o que tende a drenar a liquidez nos mercados financeiros internacionais

Rodolfo Amstalden: Um estranho encontro com a verdade subterrânea

Em vez de entrar em disputas metodológicas na edição de hoje, proponho um outro tipo de exercício imaginativo, mais útil para fins didáticos

Mantendo a tradição: Ibovespa tenta recuperar os 140 mil pontos em dia de produção industrial e dados sobre o mercado de trabalho nos EUA

Investidores também monitoram decisão do governo de recorrer ao STF para manter aumento do IOF

Os fantasmas de Nelson Rodrigues: Ibovespa começa o semestre tentando sustentar posto de melhor investimento do ano

Melhor investimento do primeiro semestre, Ibovespa reage a trégua na guerra comercial, trade eleitoral e treta do IOF

Rumo a 2026 com a máquina enguiçada e o cofre furado

Com a aproximação do calendário eleitoral, cresce a percepção de que o pêndulo político está prestes a mudar de direção — e, com ele, toda a correlação de forças no país — o problema é o intervalo até lá

Tony Volpon: Mercado sobrevive a mais um susto… e as bolsas americanas batem nas máximas do ano

O “sangue frio” coletivo também é uma evidência de força dos mercados acionários em geral, que depois do cessar-fogo, atingiram novas máximas no ano e novas máximas históricas

Tudo sob controle: Ibovespa precisa de uma leve alta para fechar junho no azul, mas não depende só de si

Ibovespa vem de três altas mensais consecutivas, mas as turbulências de junho colocam a sequência em risco

Ser CLT virou ofensa? O que há por trás do medo da geração Z pela carteira assinada

De símbolo de estabilidade a motivo de piada nas redes sociais: o que esse movimento diz sobre o mundo do trabalho — e sobre a forma como estamos lidando com ele?

Atenção aos sinais: Bolsas internacionais sobem com notícia de acordo EUA-China; Ibovespa acompanha desemprego e PCE

Ibovespa tenta manter o bom momento enquanto governo busca meio de contornar derrubada do aumento do IOF

Siga na bolsa mesmo com a Selic em 15%: os sinais dizem que chegou a hora de comprar ações

A elevação do juro no Brasil não significa que chegou a hora de abandonar a renda variável de vez e mergulhar na super renda fixa brasileira — e eu te explico os motivos

Trocando as lentes: Ibovespa repercute derrubada de ajuste do IOF pelo Congresso, IPCA-15 de junho e PIB final dos EUA

Os investidores também monitoram entrevista coletiva de Galípolo após divulgação de Relatório de Política Monetária

Rodolfo Amstalden: Não existem níveis seguros para a oferta de segurança

Em tese, o forward guidance é tanto mais necessário quanto menos crível for a atitude da autoridade monetária. Se o seu cônjuge precisa prometer que vai voltar cedo toda vez que sai sozinho de casa, provavelmente há um ou mais motivos para isso.

É melhor ter um plano: Ibovespa busca manter tom positivo em dia de agenda fraca e Powell no Senado dos EUA

Bolsas internacionais seguem no azul, ainda repercutindo a trégua na guerra entre Israel e o Irã

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP