O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Período difícil para ativos de risco beneficiou a renda fixa e levou investidores a fugirem de fundos de ações e multimercados

Você já deve estar careca de ler aqui no Seu Dinheiro que um dos poucos destaques positivos do mundo dos investimentos no primeiro semestre de 2022 foi a renda fixa.

Com a escalada global dos juros e as incertezas no cenário macroeconômico, essa classe de ativos foi a única que viu alta nas emissões de ativos, e uma das poucas em que os fundos terminaram o período com captação líquida.

Os ativos de risco, por sua vez, sofreram na primeira metade do ano: as emissões de ativos de renda variável despencaram 75,1% ante o mesmo período de 2021, para apenas R$ 19 bilhões, segundo o balanço semestral divulgado nesta semana pela Anbima - Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais.

Fundos de ações e multimercados terminaram o semestre com resgates líquidos, com a debandada dos investidores para ativos mais seguros, sobretudo os fundos de renda fixa e ativos isentos de imposto de renda.

Mas mesmo sendo a classe de fundos com maior volume de resgates líquidos, a maioria das subclasses dos multimercados conseguiu fechar o primeiro semestre no azul.

Esses fundos, que podem investir em diversos tipos de ativos e se proteger de quedas no mercado, foram capazes de aproveitar os ativos e operações que se saíram bem no período.

Leia Também

Os fundos de ações, por sua vez, terminaram o semestre majoritariamente em baixa.

Em comparação ao primeiro semestre do ano passado, o total de emissões de ativos caiu 12,1% nos primeiros seis meses de 2022. A renda fixa foi a classe de ativos com maior volume emitido e a única a ver crescimento. A renda variável teve uma queda brusca nas emissões.

| Total de emissões | Renda fixa | Renda variável | Híbridos | |

| Volume | R$ 233 bilhões | R$ 202 bilhões | R$ 19 bilhões | R$ 12 bilhões |

| Variação ante o 1º semestre de 2021 | -12,1% | +25,0% | -75,1% | -56,1% |

Os únicos ativos a verem crescimento nas emissões em relação ao primeiro semestre do ano passado foram os Certificados de Recebíveis do Agronegócio - CRA (+53,9%), as debêntures (+35,3%) e os Certificados de Recebíveis Imobiliários - CRI (+13,4%), todos títulos de renda fixa.

Na renda variável, os IPOs - ofertas iniciais de ações, quando uma empresa abre capital na bolsa - praticamente desapareceram. Enquanto no primeiro semestre de 2021 eles movimentaram R$ 35,7 bilhões, de janeiro a junho deste ano o volume de IPOs foi de apenas R$ 400 milhões.

O restante das emissões se referiu a ofertas subsequentes (follow ons), que totalizaram R$ 18,5 bilhões no primeiro semestre de 2022, contra R$ 40,0 bilhões no mesmo período do ano passado.

Apesar do volume baixo, a maioria das emissões deste ano, diz a Anbima, foi primária: 95,2% se referiram a recursos que foram para o caixa da empresa.

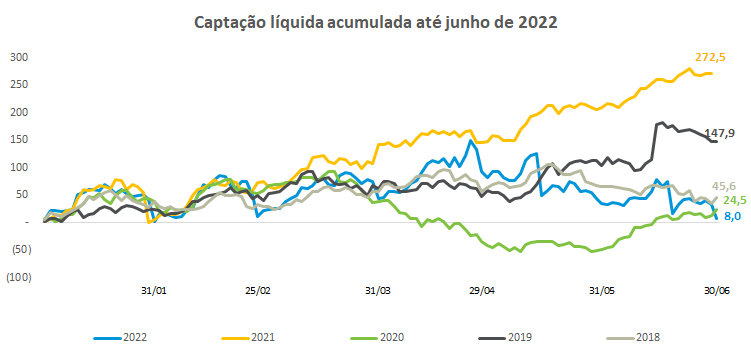

A indústria de fundos teve uma captação líquida de apenas R$ 8 bilhões no primeiro semestre de 2022, bem abaixo do registrado no mesmo período nos últimos cinco anos.

Os fundos de renda fixa apresentaram a maior captação líquida, seguidos dos FIDCs (que também são ativos de crédito) e dos fundos cambiais. Todas as demais grandes classes de fundos viram resgates líquidos. Os fundos de ações tiveram uma saída de quase R$ 50 bilhões, enquanto os multimercados perderam quase R$ 62 bilhões.

| Classe de fundos | Captação/Resgate líquido |

| Renda fixa | R$ 88,8 bilhões |

| Fundos de Investimento em Direitos Creditórios (FIDC) | R$ 31,6 bilhões |

| Cambial | R$ 1,2 bilhão |

| Fundos de Investimento em Participações (FIP) | -R$ 554,7 milhões |

| ETF | -R$ 667,2 milhões |

| Previdência | -R$ 1,1 bilhão |

| Ações | -R$ 49,5 bilhões |

| Multimercados | -R$ 61,8 bilhões |

| Total | R$ 8 bilhões |

| Tipo de fundo | Retorno no primeiro semestre |

| Renda Fixa Duração Alta Grau de Investimento | 8,22% |

| Renda Fixa Duração Livre Grau de Investimento | 6,09% |

| Renda Fixa Duração Baixa Crédito Livre | 6,07% |

| Renda Fixa Duração Média Crédito Livre | 5,76% |

| Renda Fixa Duração Alta Crédito Livre | 5,72% |

| Renda Fixa Duração Livre Soberano | 5,69% |

| Renda Fixa Duração Baixa Grau de Investimento | 5,68% |

| Renda Fixa Duração Média Grau de Investimento | 5,61% |

| Renda Fixa Duração Livre Crédito Livre | 5,39% |

| Renda Fixa Indexados | 5,37% |

| Renda Fixa Duração Média Soberano | 5,25% |

| Renda Fixa Simples | 5,07% |

| Renda Fixa Duração Baixa Soberano | 4,82% |

| Renda Fixa Duração Alta Soberano | 4,61% |

| Renda Fixa Investimento no Exterior | -8,65% |

| Renda Fixa Dívida Externa | -12,75% |

| Tipo de fundo | Retorno no primeiro semestre |

| Multimercados Long and Short Neutro | 8,73% |

| Multimercados Balanceados | 6,18% |

| Multimercados Dinâmico | 6,07% |

| Multimercados Trading | 5,56% |

| Multimercados Juros e Moedas | 5,53% |

| Multimercados Livre | 4,75% |

| Multimercados Capital Protegido | 3,01% |

| Multimercados Long and Short Direcional | 2,46% |

| Multimercados Macro | 11,21% |

| Multimercados Estratégia Específica | -1,00% |

| Multimercados Investimento no Exterior | -0,58% |

| Tipo de fundo | Retorno no primeiro semestre |

| Ações FMP-FGTS | 8,82% |

| Fundo Mono Ação | 11,51% |

| Ações Índice Ativo | -9,73% |

| Ações Sustentabilidade / Governança | -9,56% |

| Ações Indexados | -6,64% |

| Fechados de Ações | -6,33% |

| Ações Setoriais | -30,35% |

| Ações Investimento no Exterior | -17,07% |

| Ações Small Caps | -15,56% |

| Ações Valor / Crescimento | -15,52% |

| Ações Livre | -13,35% |

| Ações Dividendos | -1,78% |

| Tipo de fundo | Retorno no primeiro semestre |

| Cambial | -6,29% |

A vantagem fiscal não deve ser o único benefício de um título de crédito — o risco também deve ser remunerado, e nem toda renda fixa está pagando essa conta

Com R$ 117 bilhões em títulos para vencer, empresas devem vir a mercado para tentar novas emissões, a taxas ainda atraentes para o investidor

Levantamento da Quantum Finance mostra quais emissões ficaram com taxas acima da média do mercado

Depois dos bonds, debêntures da Raízen derretem no mercado secundário, com abertura de até 40 pontos percentuais em taxas

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB