Poupança ganhou espaço na carteira do investidor de varejo no 1º semestre – e a culpada é a pandemia

Pagamento do auxílio-emergencial e busca de um porto seguro na crise acabaram fazendo a poupança avançar no semestre, mesmo em um cenário de juros baixos e cadentes

Mesmo com a taxa Selic renovando mínimas históricas a cada reunião do Conselho de Política Monetária do Banco Central (Copom), o que vem reduzindo a rentabilidade dos investimentos mais conservadores, a caderneta de poupança ganhou espaço na carteira dos investidores de varejo no primeiro semestre de 2020.

Segundo levantamento semestral da Anbima - a Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais -, entre os investidores do varejo tradicional, a participação da caderneta de poupança passou de 67,1% do volume total investido em junho do ano passado para 68,8% em junho deste ano.

Já no segmento de varejo alta renda (classificação que varia de acordo com a instituição financeira), esse percentual passou de 12,1% para 13,8% do volume total aplicado, nos mesmos períodos de comparação.

Considerando-se todos os investidores pessoas físicas (segmentos de varejo tradicional, varejo alta renda e private, que são os clientes de altíssima renda e grande patrimônio), a poupança foi o único tipo de investimento que cresceu em participação no volume investido no semestre.

Enquanto em dezembro de 2019, a poupança respondia por 24,1% dos R$ 3,263 trilhões investidos pelas pessoas físicas, em junho deste ano, ela respondia por 25,9% dos R$ 3,367 trilhões investidos. Todos os outros investimentos (renda fixa, renda variável, híbridos e outros) tiveram redução na participação.

É claro que, por um lado, muitos investimentos se desvalorizaram em razão do pânico nos mercados em março, o que contribuiu para que seu volume diminuísse ou pelo menos não aumentasse tanto em relação aos demais. Já os investimentos conservadores, como a caderneta, só tiveram retornos positivos.

Leia Também

O aumento de participação da caderneta é explicado por um efetivo crescimento na captação. Mas não é que a poupança tenha ficado mais atrativa frente a outros investimentos. Afinal, com a queda de juros, seu rendimento, que é de 70% da Selic mais TR, tem ficado cada vez menor. Na verdade, provavelmente se trata de um efeito da crise desencadeada pela pandemia de covid-19.

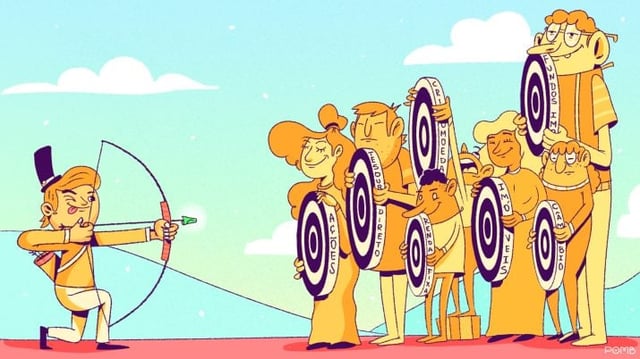

Para José Ramos Rocha Neto, presidente do Fórum de Distribuição da Anbima, um dos motivos é o depósito do auxílio-emergencial justamente em contas-poupança. Outra razão é que a caderneta de poupança, mesmo não rendendo quase nada, é muito associada à segurança, o que tem sido uma prioridade dos poupadores em tempos de crise.

"A sensação é de que a pandemia trouxe a busca por um porto mais seguro, e a poupança passa isso. Tanto que ela aumentou a participação mesmo no varejo de alta renda", comentou Rocha Neto, em teleconferência com jornalistas na manhã desta quinta (6).

Fundos de renda fixa sofreram um baque

Mas os fundos de renda fixa, que em grande parte são conservadores e também poderiam ser considerados portos seguros, não tiveram o mesmo desempenho da poupança. Pelo contrário, perderam espaço ao longo do semestre.

Segundo os dados da Anbima, sua participação no volume investido pelos clientes de varejo caiu de 13,5% em junho de 2019 para 11,1% em junho de 2020; no caso do varejo de alta renda, passou de 36,1% para 27,1%, no mesmo período de comparação.

Na análise de variação do volume financeiro por produto no semestre, houve queda de 2,7% no volume aplicado em fundos de renda fixa no varejo tradicional e de 18,2% no varejo alta renda.

Por um lado, os fundos de renda fixa menos conservadores, que investem em crédito privado e títulos prefixados ou atrelados à inflação, sofreram forte desvalorização no momento mais agudo da crise, quando os juros futuros dispararam. Na época, houve ainda um forte movimento de resgates desse tipo de fundo.

Por outro, os fundos conservadores perderam atratividade mesmo diante da poupança e do Tesouro Direto, pois sua rentabilidade caiu com a queda da Selic, mas suas taxas de administração continuaram altas - sobretudo para os clientes do varejo tradicional. De fato, esses fundos passaram a não compensar mais.

Mas embora ainda estejam com captação negativa no ano (em R$ 57 bilhões), os fundos de renda fixa viram uma recuperação no mês de julho, apresentando captação positiva de R$ 35,5 bilhões. Para José Ramos Rocha Neto, isso pode ter a ver tanto com o movimento recente de redução das taxas de administração, para readequá-las à nova realidade de Selic baixa, como pela busca de oportunidades de olho numa possível queda dos juros de longo prazo, que valorizaria os títulos prefixados e atrelados à inflação.

CDB em alta

Outro ponto curioso do levantamento da Anbima foi o forte crescimento apresentado pelos CDBs no semestre. No varejo tradicional, o volume financeiro alocado em CDBs cresceu 17,1%, enquanto no varejo alta renda o crescimento foi de 48,4%, de longe as maiores variações entre todos os tipos de ativos analisados.

Duas hipóteses podem explicar esse desempenho: a primeira é o fato de os CDBs também serem vistos como portos seguros pelos investidores, assemelhando-se à poupança, em função.

A outra é o fato de que os bancos parecem ter começado a oferecê-los com mais frequência do que os fundos de renda fixa conservadora. Já que as altas taxas de administração tornam os fundos pouco atrativos num cenário de Selic baixa, uma alternativa conservadora mais interessante seria justamente o CDB, que além de ser uma ferramenta de captação para o banco, também não sofre a cobrança de taxa.

Renda variável não deveria ter crescido?

Num cenário de juros tão baixos - e cadentes ao longo do primeiro semestre -, seria de se esperar um crescimento nos volumes alocados em renda variável. Mas, além da questão do auxílio-emergencial e da busca por segurança, a forte desvalorização nos preços dos ativos durante o período mais agudo da crise nos mercados também não ajudou as classes de ativos de maior risco a avançarem mais.

Assim, no varejo tradicional, os fundos multimercados tiveram um crescimento modesto de participação, de 1,0% em junho de 2019 para 1,3% em junho de 2020. No semestre, houve uma queda de 0,6% do volume financeiro alocado nesses produtos.

No caso das ações, a participação subiu de 1,2% para 1,4% de junho de 2019 para junho de 2020. No semestre, houve uma queda de 2,5% do volume financeiro alocado em fundos de ações, mas uma alta de 11,7% dos investimentos diretos em ações na bolsa.

Já no varejo alta renda, a participação dos fundos multimercados no volume investido subiu de 9,8% para 11,0% de junho de 2019 para junho de 2020. No semestre, houve uma alta de 2,0% no volume financeiro alocado nesses produtos.

Quanto às ações, sua participação no volume total subiu de 6,6% para 8,1% de junho de 2019 para junho de 2020. E, no semestre, o volume alocado nos fundos de ações caiu 9,5%, enquanto o volume investido em ações diretamente avançou 14,4%.

Fundos de investimento têm captação líquida recorde no 1º semestre, no valor de R$ 206 bilhões

Desempenho da indústria de fundos no primeiro semestre de 2021 mostra que crise do coronavírus ficou para trás no setor; fundos de renda fixa e multimercados lideram a captação

Brasil vive ‘boom’ de gestoras de recursos

De janeiro a março, Anbima registrou 27 novas gestoras

Ainda tímido, investimento no exterior ganha espaço nas carteiras dos fundos no 1º tri

Alta do dólar levou investimentos no exterior a crescerem 45% nas carteiras dos fundos até fevereiro; multimercados investimento no exterior tiveram, no trimestre, melhor retorno dos últimos dois anos

Brasileiro arriscou e diversificou mais os investimentos em 2020

Poupança seguiu soberana no ano passado, mas ganhou impulso por causa do auxílio emergencial, segundo dados da Anbima

Aplicações de pequenos investidores têm alta recorde no acumulado do ano

Volume investido pelo segmento de varejo tradicional viu crescimento de quase 16% em 2020 até o final de setembro; valor aplicado pelas pessoas físicas chegou a R$ 1,12 trilhão

Volume de IPOs em outubro é o maior do ano em termos absolutos, diz Anbima

Ao todo, 16 companhias abriram o capital no período, além de cinco com ofertas precificadas mas não encerradas até o mês passado.

Fundos perdem a preferência do investidor pessoa física na crise

Enquanto a bolsa e até a poupança batem recordes, os fundos registraram resgates líquidos de R$ 27,5 bilhões de pessoas físicas no acumulado de 2020 até agosto, de acordo com dados da Anbima

Apesar da pandemia, volume de ofertas de ações e número de IPOs apresentam crescimento em 2020

Nos três primeiros trimestres, volume de ofertas de ações cresceu 20% ante o mesmo período do ano passado; queda na captação de empresas se deu pelo lado da renda fixa

Gestora Atmos passa a deter 6,68% das ações preferenciais do Inter

Fundo passou a deter cerca de 25,3 milhões de papéis PN do Inter

Investidores locais têm perda de R$ 170 bilhões em março em meio à pandemia

A maior queda no volume financeiro dos investidores do varejo tradicional ocorreu nos fundos de investimento, passando de R$ 151,1 bilhões para R$ 143,4 bilhões

Investidor resgata R$ 405 milhões de fundos de ações na semana

Com o resultado, os fundos de ações passaram a acumular resgate líquido de R$ 11 milhões em abril, ou R$ 1,2 bilhão incluindo os fundos de índice (ETF)

Fundos imobiliários e de ações voltam a aumentar presença no varejo em 2019; já os de renda fixa seguem caminho inverso

Na avaliação do presidente da Anbima, José Rocha Neto, a tendência é que o movimento de migração para a renda variável continue, por conta dos indicadores internos macroeconômicos

Ações de pequenas empresas têm melhor resultado

Em um cenário de juros baixos e com sinais de recuperação da economia, o mercado de ações toma a dianteira entre os investimentos com melhor rendimento

Fundos de investimento podem abrir as portas de uma festa para a qual não te convidaram

Ofertas públicas de ações, debêntures e outros ativos estão bombando, mas boa parte delas não é aberta às pessoas físicas. Mas você pode conseguir pegar carona num fundo de investimento…

Fundos imobiliários e ações já têm captação recorde em 2019

Volumes captados por fundos imobiliários e ofertas de ações até novembro deste ano já são os maiores das suas séries históricas, segundo dados da Anbima

Captação em mercado das empresas atinge recorde de R$440 bilhões, diz Anbima

A renda variável foi destaque, com R$ 78,3 bilhões em captações realizadas por meio de follow on e IPOs, de janeiro a novembro, contra R$ 11,3 bilhões no mesmo período de 2018

Indústria de fundos levanta R$ 228,1 bilhões até novembro e encosta no recorde de 2017

Fundos de ações chegaram a uma captação líquida de R$ 67,5 bilhões, quase três vezes ante o mesmo intervalo de 2018 e se destacaram como a classe que mais atraiu recursos até novembro

Mercado financia 34% do investimento no país. Maior fatia desde 2010

Operações como emissões de ações e debêntures somam R$ 282 bilhões entre janeiro e setembro e expectativa é de crescimento

Multimercados turbinam os fundos de investimento no ano

Entre as categorias de multimercados, a que teve mais captação foi a livre, responsável por R$ 32,3 bilhões até o último mês

CVM fecha primeiro termo de compromisso dentro de convênio com Anbima sobre fundos

Acordo foi assinado com a empresa Taquari após a identificação de potenciais falhas na precificação de ativos de crédito privado em sua carteira de fundos administrados

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP