Onde investir com a alta dos juros e o fim da era do dinheiro de graça no mundo

Quem tiver a competência, ou a sorte, de detectar o pico da inflação e das taxas de juros e comprar papéis com renda prefixada, poderá ganhar uma nota preta

Já tinha até virado praxe. Nos Estados Unidos, por exemplo, o Fomc (Federal Open Market Committee – Comitê Federal do Mercado Aberto, colegiado equivalente ao nosso Copom), manteve a taxa básica de juros quase zerada (entre 0,00% e 0,25% ao ano). Isso durou entre 2008 e 2015.

Para um país, poder rolar sua dívida interna praticamente sem nenhum custo, é uma dádiva. O Japão que o diga.

Vale acrescentar que, durante esses oito anos, a inflação americana média, de acordo com o CPI (sigla em inglês para Índice de Preços aos Consumidores), foi de 1,5%, com um pico de 3,0% (2011) e um low de 0,1% (2008).

Ou seja, os Estados Unidos cobravam para vender papéis do Tesouro.

- SIGA A GENTE NO INSTAGRAM: análises de mercado, insights de investimentos e notícias exclusivas sobre finanças

Ainda na gestão de Ben Bernanke, a taxa começou a subir. Foi até 2,44% em 2019. Como, nesse ano, a inflação (sempre considerando o CPI como referência) bateu 2,3%, já havia retorno real positivo. Merrequinha, mas havia.

Tudo indicava que o FED conseguiria inibir uma nova exuberância irracional (certamente Alan Greenspan jamais poderia imaginar que sua expressão faria parte constante do economês clássico) nas bolsas e trazer a economia para uma soft landing (aterrissagem suave).

Leia Também

O crash de 1929 e a Grande Depressão dos Anos Trinta nunca sai da mente dos chairmen, aos quais veio se juntar uma chairwoman: Janet Yellen (atual secretária do Tesouro de Joe Biden), que ocupou a principal cadeira do FED entre 2014 e 2018.

A covid muda a rota dos juros

Retomando o fio da meada, eis que, por volta de dezembro de 2019, surge na cidade de Wuhan, província chinesa de Hubei, um vírus que iria mudar a trajetória da Humanidade e dos mercados.

A partir daí, ao redor do planeta, foi um tal dos bancos centrais e governos baixarem taxas de juros e distribuírem fundos a fundo perdido (com minhas desculpas pela redundância) para a população confinada em suas casas.

Mais do que depressa, o FOMC retornou à taxa zero.

Dinheiro a rodo, carência de produtos (por causa das fábricas fechadas), falta de mão de obra... Só poderia resultar em alta de preços de mercadorias e serviços, que foi justamente o que aconteceu.

Repetimos os anos 1970 quando, após a guerra do Yom Kippur, tivemos o primeiro choque do petróleo. O segundo veio em 1980, com a revolução iraniana. O terceiro parece que chegou agora, com a guerra da Ucrânia.

Se alguém, há três anos, predissesse que a inflação americana chegaria a 8,5% ao ano, tal como foi divulgado há poucos dias pelo Departamento do Trabalho (U. S. Bureau of Labor Statistics), essa pessoa não seria levada em consideração.

Só que o mesmo (inflação muito acima do razoável) aconteceria na Alemanha, 7,4%, no Reino Unido, 4,9%, na França, 4,5%. Um escândalo para os europeus ocidentais.

Acontece que, em todos esses países, as taxas de juros não só estão no início do processo de alta, como esse processo poderá demorar alguns anos, já que a praxe é tratar a inflação com doses homeopáticas.

Caso contrário, surge o que os americanos chamam de hard landing (aterrissagem forçada), geralmente acompanhada de quebradeira.

- Leia também: Bolsonaro reage na disputa contra Lula, mas quem o mercado vai escolher na corrida para o Planalto?

Como se proteger da alta dos juros e da inflação

No Brasil, após mais de meio ano com a taxa Selic em 2%, o Copom partiu na frente dos outros bancos centrais e não está muito longe do fim do ciclo.

Por enquanto, para os investidores, a pedida é a compra de papéis de renda fixa.

Acho que as bolsas, com exceção de alguns papéis específicos, ainda devem permanecer em bear market por algum tempo. Mas logo surgirão algumas oportunidades excepcionais.

Quem tiver a competência, ou a sorte, de detectar o pico da inflação e das taxas de juros, e comprar papéis com renda prefixada, poderá ganhar uma nota preta. Principalmente se tiver condições de alavancar.

Se, ao mesmo tempo, o mercado de ações estiver fazendo um fundo, poderá matar dois coelhos com uma só cajadada.

Logo os dividendos de ações que caíram muito superarão as taxas dos títulos de renda fixa.

O importante é não se afobar.

Uma sugestão para o momento é deixar o dinheiro em Tesouro Selic, até que os fundamentos fiquem mais transparentes.

Por fundamentos, estou me referindo à guerra na Ucrânia, à crise de abastecimento de petróleo e gás russo, à seca indiana, às eleições presidenciais brasileiras e ao novo surto de Covid na China, não necessariamente nessa ordem de importância.

Crise não é a primeira e nem será a última

Nos 64 anos em que trabalho no mercado financeiro, já vi diversas ocasiões tão ou mais complicadas como a atual.

Só para lembrar algumas:

Aqui em terras tupiniquins, o golpe militar de 1964, a hiperinflação dos anos 1980 e primeira metade dos 1990, o confisco do Collor, o ataque especulativo contra o real (final dos anos 1990) e outras similares.

Lá fora, a guerra do Vietnã, a crise de Watergate, os acima citados choques do petróleo, os ataques de 11 de setembro de 2001, etc.

Em todas elas, tanto no Brasil como no exterior, surgiram grandes oportunidades de ganhar dinheiro, assim como não menores riscos de se perder.

Eu ganhei uma grana preta em algumas delas e fui à lona em outras.

Saí, quase que de um dia para o outro, do pão com mortadela no botequim ao lado do escritório para “canard a l’orange” do La Tour d’Argent em Paris.

Agora vou com menos sede ao pote. Penso mais tempo e opero mais leve.

Leia também:

Agenda econômica: inflação no Brasil e juros na Europa são destaques de semana mais curta

A inflação medida pelo IPCA é o principal dado da agenda econômica local; no exterior, atenção para o BCE e os juros da zona do euro

Um dragão no colo da rainha! Britânicos podem encarar inflação de 22% — e o grande vilão dessa história é bem conhecido

Além de uma inflação de 22,4% para o próximo ano, o Produto Interno Bruto (PIB) britânico pode cair 3,4%, segundo projeções do Goldman Sachs

Efeito Fed? Biden diz que os norte-americanos já sentem o alívio dos preços altos

Mais cedo, o Departamento do Comércio dos EUA informou que o dado preferido do Fed para medir a inflação recuou 0,1% em julho ante junho, mas Powell não está satisfeito; entenda por quê

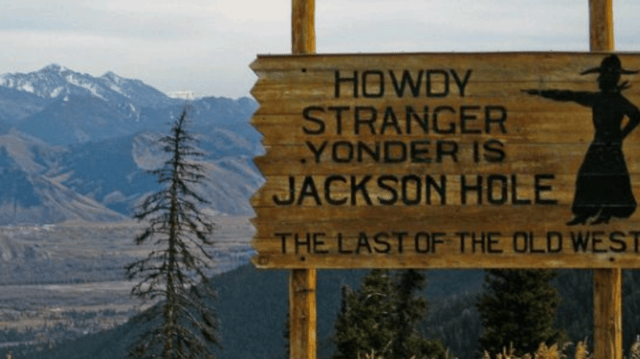

Agenda econômica: simpósio de Jackson Hole é destaque; semana também conta com dados de inflação no Brasil e nos EUA

O simpósio de Jackson Hole deve trazer sinalizações importantes por parte do Federal Reserve (Fed) quanto ao futuro dos juros no país

Agenda econômica: ata do Fed, dados de varejo nos EUA e inflação na zona do euro são os destaques da semana

A ata da última reunião do Fed é o principal dado da agenda econômica; a inflação ao consumidor (CPI) na Europa também é destaque

De olho no fim da alta dos juros, Itaú BBA recomenda menos prefixados curtos e mais Tesouro IPCA+ 2035 no Tesouro Direto

Após rali recente dos prefixados, banco sugere venda para realizar ganhos e compra de papéis mais longos

Um mundo tomado pela inflação: entenda a que é preciso prestar atenção para saber se os preços vão finalmente parar de subir

O processo de normalização dos preços será fundamental para que consigamos ter maior previsibilidade quanto ao futuro dos ativos de risco

Tesouro Direto: títulos preferidos de analistas e gestores têm alta no ano e vivem rali – e ainda há espaço para mais

Para além do Tesouro Selic, prefixados e Tesouro IPCA+ de prazos curtos estão se saindo bem de forma talvez até meio surpreendente – mas tem explicação!

Brasil vive situação esquizofrênica na economia e incerteza não vai se dissipar até eleições, diz Rodrigo Azevedo, da Ibiuna

Sócio da Ibiuna Investimentos e ex-diretor do Banco Central, Rodrigo Azevedo participou do episódio #05 do Market Makers

Petróleo desaba 10% na semana e volta para patamares pré-invasão da Ucrânia; entenda o que aconteceu

Especialista lista três motivos que levaram a descompressão das cotações — e ainda avisa que movimento pode não durar muito

Pode vir quente que eu estou fervendo: O dragão da inflação chama o Fed para dançar e azeda o humor nas bolsas

Inflação nos EUA segue no nível mais alto em mais de 40 anos e deve forçar o Fed a uma ação ainda mais agressiva na tentativa de deter a alta dos preços

Petróleo abaixo de US$ 100: 3 fatores que aliviaram a pressão da principal commodity energética do mundo — mas isso vai durar?

Confira ainda algumas dicas do que o investidor que aposta em petroleiras pode fazer nessa situação, segundo especialistas do setor

A sangria continua: Bolsas estrangeiras caem nas horas que antecedem os dados de inflação dos Estados Unidos

Bolsas europeias abrem em queda e índices futuros de Nova York andam de lado enquanto aguardam a divulgação dos números

Esquenta dos mercados: Medo da inflação pesa e bolsas estrangeiras iniciam a semana em queda generalizada

Expectativa em relação aos dados da inflação nos Estados Unidos pressiona as principais bolsas de valores do mundo nesta segunda-feira

Economia vai crescer? Itaú melhora projeções para PIB e inflação no Brasil em 2022; confira

Para o banco, elevou o crescimento de PIB de 1,6% para 2,0%, além de uma leve queda da inflação; o dólar deve fechar o ano cotado a R$ 5,20

Efeitos da flexibilização da política de “covid zero”? Inflação avança na China; entenda

A China registrou uma alta de 2,5%, em junho, no Índice de Preços ao Consumidor, que mede a inflação; alta dos combustíveis é um dos “vilões”

A escalada continua: Inflação acelera, composição da alta dos preços piora e pressiona o Banco Central a subir ainda mais os juros

O IPCA subiu 0,67% em junho na comparação com maio e 11,89% no acumulado em 12 meses, ligeiramente abaixo da mediana das projeções

Qual título público comprar no Tesouro Direto? Santander recomenda papel indexado à inflação para o mês de julho; veja qual

Recomendação do banco para o Tesouro Direto visa proteção contra a inflação e possibilidade de valorização

Alivia agora para apertar depois: corte de impostos sobre combustíveis e energia reduz estimativas de inflação para 2022, mas pressão volta em 2023

Economistas revisam suas projeções para o IPCA e alertam que fiscal e volta do PIS/Cofins podem voltar a bater na inflação no ano que vem

Vai ter cartinha: Banco Central admite o óbvio e avisa que a meta de inflação para 2022 está perdida

Com uma semana de atraso, Banco Central divulgou hoje uma versão ‘enxuta’ do Relatório Trimestral da Inflação

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP