O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Embora os números do quarto trimestre tenham vindo fracos, as perspectivas positivas embalam as ações da Stone

Já estamos em março, mas no mercado financeiro ainda dá tempo de mandar o bom e velho “novo ano, vida nova”. Foi mais ou menos isso que a Stone (STOC31) fez ao apresentar o seu balanço do último trimestre de 2021.

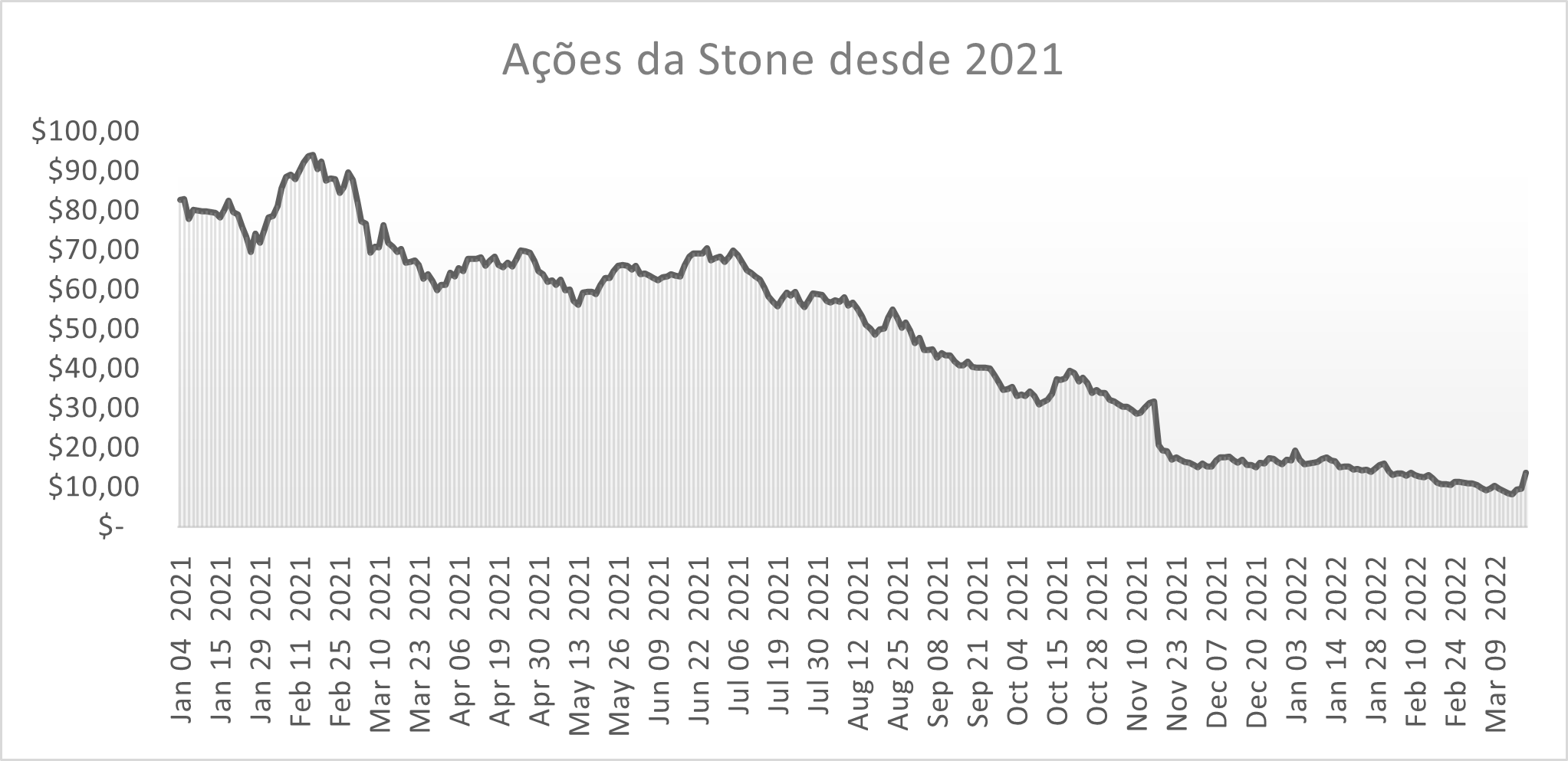

A postura agradou, e as ações da companhia, listadas no Nasdaq, chegaram a subir mais de 40% nesta sexta-feira (18) – nada mal para quem acumula uma queda de mais de 80% nos últimos 12 meses.

Se fosse apenas pelos números do quarto trimestre, o provável era que o mercado seguisse reagindo de forma negativa, assim como já havia acontecido no trimestre anterior, quando a empresa viu suas ações desvalorizarem 30% em um único dia. Mas a questão é que os investidores estão com os olhos no futuro.

Com um inevitável desempenho fraco em 2021, a gestão da Stone adotou a estratégia da autocrítica para justificar os erros do passado e mostrou mudanças na postura que podem levar a companhia a ter um 2022 muito mais positivo.

Aproveitando que já estamos no final do primeiro trimestre do ano, a empresa deu um aperitivo do que está por vir, deixando sinais promissores e elevando a expectativa para o restante do ano – e é justamente isso que repercute nas ações hoje.

Os papéis a Stone fecharam com alta de 42,04%, a US$ 13,65. A empresa também possui BDRs (recibos de ações) negociados na B3, com o código STOC31. As outras empresas do setor de adquirência também pegaram carona. Também listada em Nova York, a PagSeguro chegou a avançar 20% e, na B3, Cielo (CIEL3) teve alta de mais de 7%.

Leia Também

Ao falar sobre os erros do passado, a gestão admitiu que algumas decisões erradas foram responsáveis pelo desempenho ruim da empresa ao longo de 2021.

Dentre elas, a estratégia de crescimento agressiva e a falha na execução de projetos. A abordagem comercial também foi criticada, com os executivos afirmando que a Stone retomou o oferecimento de crédito, mas não fez isso de forma satisfatória, demorando a reprecificar os seus produtos após a súbita elevação da taxa de juros vista no país.

Para a companhia, os números provam que se trata de um ponto de inflexão positivo, uma virada de página. A empresa de maquininhas registrou um lucro líquido ajustado de R$ 34 milhões no quatro trimestre, uma queda de mais de 90% com relação ao ano anterior. No acumulado de 2021, o lucro foi de R$ 203 milhões.

A receita cresceu 87%, a R$ 1,9 bilhão, mas as margens foram pressionadas pelo avanço da curva de juros e a demora da empresa para reprecificar os seus produtos – o que só foi feito em novembro. Além disso, ainda existem despesas financeiras e operacionais da operação com o Banco Inter.

Com 378 mil novos clientes entre outubro e dezembro, a Stone fechou o ano com 1,8 milhão de clientes ativos, o maior salto da história.

Para 2022, as projeções são mais favoráveis. Segundo a companhia, existe larga margem para a empresa ampliar a base de clientes vindos da Linx e uma ampla reformulação deve melhorar a oferta de produtos e serviços bancários.

Atualmente, a Stone segue reprecificando os seus produtos, está reconstruindo o seu oferecimento de crédito e tem investido na simplificação dos aplicativos.

Além disso, deve implementar garantias pessoais adicionais para evitar calotes – isso envolve também mudanças no processo de venda e análise de crédito, reconstrução do seu modelo de monitoramento e uma análise de risco mais adequada.

Um novo produto de crédito deve ser testado nos próximos trimestres, a gestão da empresa foi simplificada e a venda de uma carteira de crédito por R$ 12,3 milhões foi positiva para o provisionamento dos primeiros meses de 2022. A Stone também divulgou que o crescimento de faturamento (TPV) foi superior a 80% entre janeiro e fevereiro de 2022.

Se dessa vez tudo sair como o planejado, a receita deve ficar entre R$ 1,85 bilhão e R$ 1,9 bilhão no ano. Embora esse seja um número mais animador do que os de 2021, os analistas do BTG Pactual apontam que segue abaixo das expectativas, já que 2022 deve se mostrar um período complicado para a retomada da lucratividade.

Para o Bank of America, além de falar, a gestão da companhia terá que efetivamente mostrar resultados, em uma espécie de “só acredito vendo”. O Credit Suisse também aponta que a recuperação no preço das ações só deve ocorrer quando a empresa reconquistar os investidores.

"Reconquistar a confiança do investidor leva tempo, mas resultados melhores do que o esperado podem ser um primeiro passo em direção à recuperação.”

BTG Pactual.

O BTG Pactual, Bank of America, Credit Suisse e UBS BB mantém recomendação neutra para os papéis da Stone.

A rede teve um salto de quase 20% no lucro líquido recorrente do 4º trimestre de 2025 e planeja abrir até 350 de academias neste ano

GPA afirma estar adimplente com o FII; acordos firmados entre fundos imobiliários e grandes empresas costumam incluir mecanismos de proteção para os proprietários dos imóveis

Relatório aponta desaceleração na geração de caixa da dona da Vivo e avalia que dividendos e valuation já não compensam o menor crescimento esperado

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça