O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

As empresas mostraram tendências distintas no segundo trimestre; confira os detalhes de lançamentos e vendas das quatro incorporadoras

Mais um conjunto de incorporadoras divulgou suas prévias operacionais no 2º trimestre de 2022, mas mostrando tendências distintas entre si: enquanto Even (EVEN3) e a Melnick (MELK3) mostraram números saudáveis, Mitre (MTRE3) e Lavvi (LAVV3) exibiram tendências mais fracas.

No caso da Even, foram lançados quatro empreendimentos entre abril e junho — abaixo do primeiro trimestre, quando houve cinco estreias. Ainda assim, o valor geral de vendas (VGV, que indica o potencial de receita a ser obtido com cada lançamento) aumentou 14% entre os períodos, chegando a R$ 461,1 milhões.

Há dois fatores que explicam esse fenômeno: em primeiro lugar, a Even tem uma participação maior nos empreendimentos lançados ao longo do segundo trimestre; além disso, o perfil dos novos prédios é mais favorável, com uma concentração maior nos segmentos de média e alta renda — o preço das unidades, assim, é maior.

Dito isso, o VGV dos lançamentos da Even no segundo trimestre de 2022 representa um salto de 113% em relação ao mesmo intervalo do ano passado, quando a cifra foi de R$ 216 milhões.

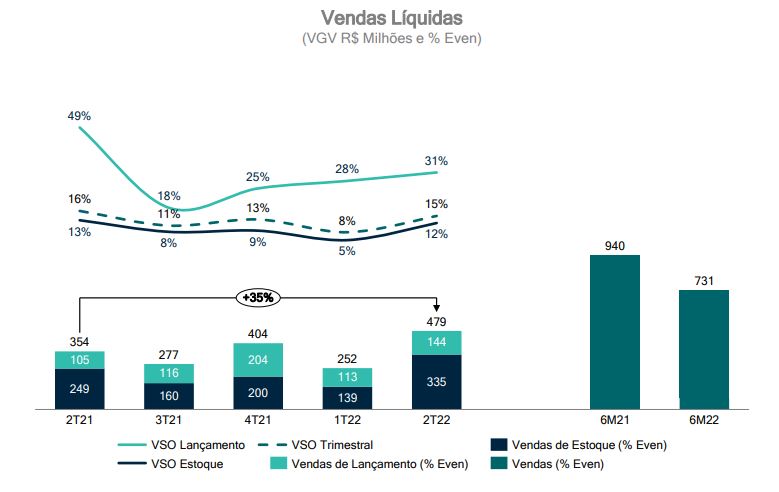

O ritmo de vendas também mostrou uma tendência saudável: a Even teve vendas líquidas de R$ 479 milhões no trimestre, o que representa uma velocidade de vendas (VSO) de 15% — semelhante aos 16% vistos entre abril e junho do ano passado e bem acima dos 8% contabilizados nos três primeiros meses de 2022.

Ainda no front da velocidade de vendas, os lançamentos tiveram um VSO de 31%, enquanto as unidades do estoque reportaram um índice mais modesto, de 12%; em ambos os casos, há uma aceleração frente ao primeiro trimestre, embora os lançamentos tenham sido comercializados num ritmo particularmente forte entre abril e junho do ano passado.

Leia Também

Se os lançamentos e vendas da Even (EVEN3) vão bem, o front dos distratos pode trazer alguma preocupação ao mercado: a companhia reportou R$ 74 milhões em cancelamentos entre abril e junho, a maior cifra nos últimos cinco trimestres.

Ainda assim, a relação entre distratos e vendas brutas mostra que esse salto nos cancelamentos e devoluções não chega a acender uma luz de alerta. O indicador ficou em 13,4% no segundo trimestre, abaixo dos 14% vistos nos primeiros três meses de 2022 e em linha com os 13,6% contabilizados no mesmo período do ano passado.

Quanto às entregas, a Even disponibilizou 652 unidades aos clientes, totalizando um VGV de R$ 196 milhões — foram dois projetos em São Paulo, com VGV de R$ 176 milhões, e dois no Rio Grande do Sul, com VGV de R$ 20 milhões.

A Mitre (MTRE3), por sua vez, lançou dois empreendimentos no trimestre com VGV de R$ 241,3 milhões. É um avanço em relação aos primeiros três meses do ano, quando nenhum projeto foi anunciado, mas mostra uma certa estabilidade em relação ao mesmo período de 2021, quando o VGV lançado foi de R$ 237 milhões.

Ainda assim, vale fazer uma ressalva: os lançamentos da Mitre no trimestre totalizam 565 unidades, frente a 415 unidades dos projetos levados ao mercado entre abril e junho de 2021. Ou seja: o preço por unidade está menor — um indicativo de que o perfil dos prédios é menos sofisticado, ou que a empresa está concedendo descontos.

Esse cenário se repete ao analisarmos as métricas de vendas líquidas: foram comercializadas 360 unidades, com um VGV de R$ 189,4 milhões — um valor unitário médio de R$ 526,1 mil. Há um ano, as vendas somaram 318 unidades, com VGV de R$ 188,4 milhões; o preço, assim, foi maior, de R$ 592,5 mil.

Em termos de velocidade de vendas, o VSO do segundo trimestre foi de 14%, acima dos 11,6% vistos entre janeiro e março deste ano — vale ressaltar que, na ocasião, apenas unidades de estoque foram vendidas, cujo ritmo de comercialização costuma ser mais baixo. Há um ano, no entanto, o VSO foi de 29,5%.

Também chama a atenção o estoque elevado da Mitre: atualmente, a companhia tem 1.881 unidades ainda não comercializadas em seu catálogo, muito acima das 830 vistas há um ano.

No caso da Melnick (MELK3), os números de lançamentos não devem empolgar os investidores: dois empreendimentos chegaram ao mercado, com VGV de R$ 112,3 milhões — bem abaixo dos R$ 267,3 milhões dos primeiros três meses do ano, quando foram lançados três projetos.

Ainda assim, é uma ligeira evolução em relação ao segundo trimestre de 2021: na ocasião, o VGV lançado foi de R$ 98 milhões. Chama a atenção, no entanto, a queda no valor médio por unidade vendida, de R$ 467 mil — no primeiro trimestre, a cifra foi de R$ 854 mil.

Essa queda sensível no valor das unidades lançadas se refletiu na velocidade de vendas: o VSO da Melnick no período foi de 21%, bem acima dos 7% vistos no primeiro trimestre e dos 12% registrados há um ano. O destaque fica com o VSO dos lançamentos, de 40% — o maior patamar dos últimos cinco trimestres.

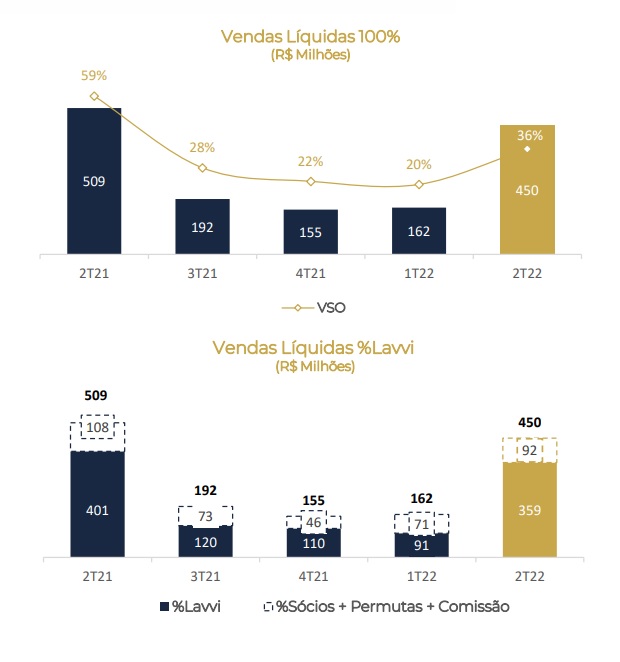

Por fim, a Lavvi (LAVV3) reportou vendas líquidas de R$ 359 milhões no segundo trimestre, queda de 10,5% em relação ao mesmo período do ano passado — o período de abril a junho foi sazonalmente mais forte para a companhia em 2021 e 2022 e, portanto, não faz muito sentido comparar a evolução trimestre a trimestre das métricas.

Em termos de velocidade de vendas, a tendência de desaceleração também é verificada: o VSO do segundo trimestre foi de 36%, abaixo dos 59% vistos há um ano.

Bruno Henriques, head de análise de renda variável do BTG Pactual, fala no podcast Touros e Ursos sobre a sua perspectiva para as ações brasileiras neste ano

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais