O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Para especialistas ouvidos pelo Seu Dinheiro, o desempenho ruim do Ibovespa em abril não é motivo para pânico, mas é preciso ter paciência com a volatilidade

Com uma velocidade de 206 km/h e uma altura que chega a 139 metros de altura, a montanha-russa Kingda Ka é um dos programas mais radicais e eletrizantes que você pode fazer no mundo. Se você não tem uma passagem para Nova Jérsei comprada, mas acompanha a bolsa brasileira com alguma proximidade, dá para ter um gostinho da emoção da rapidez e da adrenalina sem sair do sofá.

Na virada do ano, quando se esperava uma maior cautela dos investidores com as pressões locais, o que se viu foi uma forte injeção de dinheiro estrangeiro no país que fez a bolsa disparar, mesmo com uma guerra em curso no leste europeu. Quando o mercado brasileiro começou a sonhar com voos cada vez mais altos, o Ibovespa entrou em queda livre.

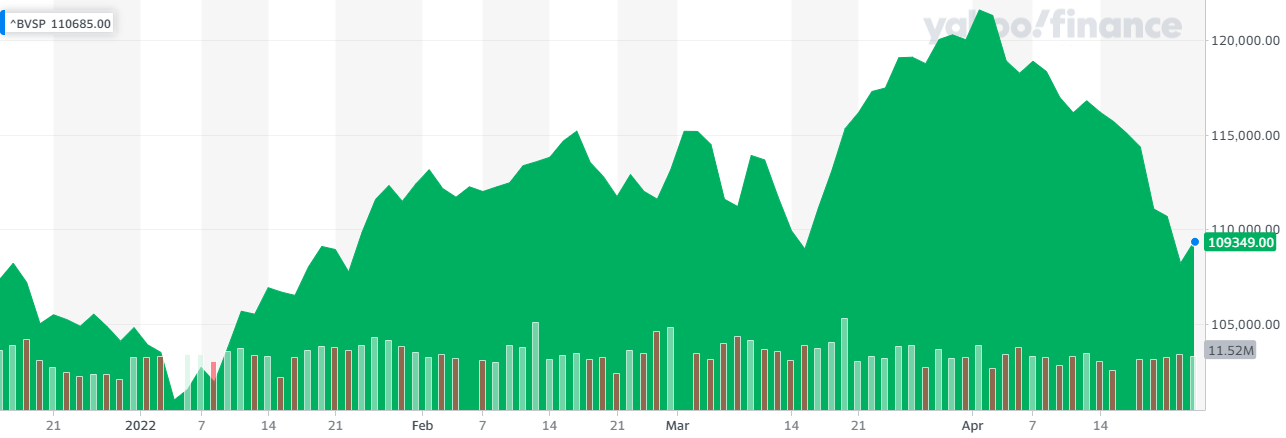

De forma acelerada, o índice ganhou 20 mil pontos em apenas três meses, mas foram precisos apenas vinte dias de abril para que mais de 10 mil pontos fossem por água abaixo, junto com o dinheiro gringo que parou de entrar. Nem mesmo o mais competente economista ou analista conseguiu prever tantos solavancos.

Com a queda de 8,87% em acumulada em abril, o principal índice de ações da B3 caminha para ter o pior mês desde março de 2020, o que reduziu os ganhos no ano para apenas 4,32%.

A persistência da guerra na Ucrânia, que já se arrasta por dois meses, é um elemento explosivo e de difícil manejo, mas duas novas variáveis entraram na equação no último mês e deterioraram o humor dos investidores: o discurso mais duro do Federal Reserve com relação à alta dos juros e uma possível desaceleração da economia global, puxada pela China e a nova onda de covid-19 no país.

Os novos lockdowns nas principais cidades chinesas possuem potencial para pressionar ainda mais a cadeia de suprimentos, gerando mais inflação em um momento em que os Bancos Centrais correm contra o tempo para evitar uma catástrofe.

Leia Também

Ao mesmo tempo, a paralisação da segunda maior economia do mundo também significa uma menor demanda por produtos importantes para a bolsa brasileira, como commodities.

Enquanto isso, nos Estados Unidos, o mercado tenta assimilar uma realidade que o investidor brasileiro enfrentou quase um ano antes – as projeções de inflação estão cada vez mais altas e o Fed se vê obrigado a acelerar o passo e subir os juros de forma mais rápida.

O sentimento de aversão ao risco que tomou conta das bolsas coincide com falas de dirigentes da instituição defendendo mais de uma alta de 50 pontos-base ou até mesmo 75 pontos-base na próxima reunião.

Na prática, temos uma menor demanda pelos produtos exportados pelo país, maior risco de inflação e uma fuga de capital, principalmente de países emergentes, em busca de rendimentos mais seguros na forma dos títulos do Tesouro americano

A maior sequência de quedas desde 2016, o pior desempenho desde março de 2020 e o rápido declínio do Ibovespa assustam os investidores. Mas os especialistas com quem eu conversei para esta matéria estão confiantes de que o que vimos no mês de abril não representa uma reversão de tendência.

Alguns fatores que ajudaram a derrubar a bolsa ao longo deste mês já estavam no radar, segundo Isabel Lemos, gestora de renda variável da Fator Administração de Recursos.

É o caso, por exemplo, da alta dos juros nos Estados Unidos, apesar do tom mais agressivo adotado pelos diretores do BC norte-americano nas últimas semanas. “Já com a China tememos o pior. É mais inflação e desaceleração da economia”, diz.

Por outro lado, as medidas de estímulo anunciadas por Pequim como forma de remédio para a segunda maior economia do mundo podem reduzir o nível de incerteza global com uma potencial desaceleração e aliviar a barra do Ibovespa.

Para Ricardo Peretti, estrategista de ações da Santander Corretora, ainda não dá para cravar as razões da saída de capital estrangeiro do país e por quanto tempo a tendência deve perdurar. Mas quatro pontos o deixam confiante para uma recuperação nos próximos meses, mesmo diante de um prolongamento da situação de estresse internacional:

A maior parte dos problemas que afetaram a bolsa veio de fora, mas não podemos nos esquecer que o Brasil também tem seus problemas para resolver. Será que a economia — e, principalmente, a política local — podem atravessar o caminho do investidor de ações?

O fato de a inflação continuar persistente e mostrando forte disseminação não é ignorado, mas os especialistas acreditam que o ajuste que está por vir é apenas “residual”, com pouco a ser precificado pelo mercado.

Em outras palavras, o Banco Central já fez boa parte do trabalho de combater a inflação. Mesmo que a turma de Roberto Campos Neto tenha que subir um pouco mais os juros, o impacto não deve ser tão grande para a bolsa.

E quanto à eleição presidencial? Também é uma preocupação e está no radar, mas não nesse momento. Com outros temas macroeconômicos interferindo no cenário projetado, o fator político acabou ficando um pouco de lado, principalmente por não apresentar surpresas no que já vinha sendo esperado pelo mercado.

A terceira via ainda não conseguiu emplacar um nome que consiga rivalizar contra o ex-presidente Luiz Inácio Lula da Silva e Jair Bolsonaro, e os dois candidatos já são velhos conhecidos do mercado.

A grande onda de otimismo inesperado do começo do ano levou uma série de bancos, corretoras e casas de análise a uma corrida desenfreada para revisar suas projeções para o Ibovespa e o câmbio. Então, fique atento! É possível que a persistência de um cenário mais avesso ao risco no exterior os levem a fazer o caminho inverso.

O Santander, no entanto, ainda se mantém fiel à sua projeção feita no início de 2022, antes mesmo da forte injeção de dinheiro gringo chegar ao Ibovespa. O banco espera que o índice feche o ano na casa dos 125 mil pontos, mas muito do potencial de alta previsto para ocorrer ao longo do ano foi antecipado para os primeiros três meses.

Para aqueles que buscam opções na bolsa mesmo diante da alta volatilidade, o estrategista do banco acredita que o setor de commodity – agrícolas, energéticas e metálicas – ainda vale a pena. A incerteza na China pressiona o preço, mas o patamar atual ainda é considerado alto e deve ser suficiente para que as empresas sigam apresentando resultados consistentes.

Isabel Lemos, da Fator Administração de Recursos, diz que o desconto da bolsa brasileira torna o momento atrativo para a entrada, mas é preciso estar ciente de que se trata de um momento de alta volatilidade para o Ibovespa.

No caso de uma recuperação chinesa, ela aposta que todos os setores devem se beneficiar. Embora a inflação elevada penalize as empresas mais ligadas à economia local, as ações desse segmento são as favoritas da casa devido ao patamar baixo de preço, um desconto que se estende desde o início de 2021, impulsionado pelo ajuste na taxa de juros realizado pelo Banco Central.

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”