O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Berkshire Hathaway, conglomerado do megainvestidor Warren Buffett, tem quase US$ 150 bilhões em caixa para serem gastos no mercado

Warren Buffett, o oráculo de Wall Street, vive um dilema: ele tem dinheiro demais — um problema que qualquer pessoa comum adoraria ter. Mas, ora essa, o megainvestidor está longe de ser um homem normal, e a enorme montanha de dólares que se formou no caixa da Berkshire Hathaway começa a incomodar o mercado financeiro.

O conglomerado fechou o terceiro trimestre com uma módica posição de liquidez de US$ 149,2 bilhões, ou pouco mais de R$ 810 bilhões, no câmbio atual — estamos falando apenas dos recursos que podem ser acessados de maneira imediata, sem contar ativos imobilizados ou investimentos de longo prazo.

Vamos colocar esses US$ 149,2 bilhões da Berkshire em perspectiva: se fosse um país, o caixa do conglomerado teria o 57º maior PIB global, segundo dados de 2020 do Banco Mundial — à frente de Catar, Kuwait, Eslováquia, Equador e Croácia, por exemplo.

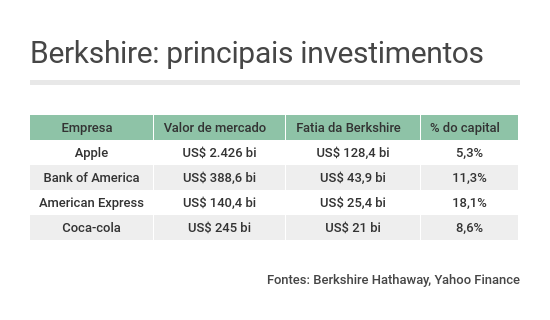

Eu sei, você deve estar se perguntando: e qual o problema de uma caixa forte à moda Tio Patinhas? Bem, a questão é que a Berkshire é uma holding de investimentos, e Buffett é conhecido por fazer aquisições estratégicas ao longo do tempo. A empresa tem posições relevantes em empresas como Apple, Coca-Cola e Bank of America, por exemplo.

Só que, de uns anos para cá, Buffett tem manifestado publicamente sua dificuldade em encontrar boas oportunidades de investimento — segundo ele, o mercado como um todo está muito caro. Assim, ele tem promovido apenas pequenas mudanças no portfólio da Berkshire, sem grandes tacadas que gerem comoção em Wall Street.

Dito isso, vamos fazer um pequeno exercício de imaginação: como todos sabem, a B3 passou por uma forte correção nos últimos meses, impactada pelas turbulências político-econômicas tão comuns ao nosso país. Muitos analistas ressaltam que diversas ações da bolsa brasileira estão baratas, considerando a solidez de seus fundamentos.

Leia Também

Sendo assim, se Buffett resolver procurar oportunidades no Brasil, o que ele conseguiria comprar com o atual caixa da Berkshire?

Quando olhamos para o valor de mercado das empresas da bolsa em dólar, a Petrobras (PETR4) aparece na liderança — a Vale (VALE3) passou boa parte do ano no topo, mas a forte queda do minério de ferro ao longo do segundo semestre desencadeou um movimento de realização de lucro em suas ações.

Em sequência, aparecem as demais gigantes da B3: Ambev (ABEV3), Itaú Unibanco (ITUB4), Bradesco (BBDC4), Weg (WEGE3), Santander Brasil (SANB11) e BTG Pactual (BPAC11) — não há grandes surpresas. Pois bem, será que a Berkshire tem caixa suficiente para comprar alguma dessas companhias?

A resposta é... sim. E ainda sobra um belo troco.

Veja a Petrobras, por exemplo: segundo dados da B3 com base no fechamento do pregão de 11 de novembro, o valor de mercado da estatal era de 'apenas' US$ 64,9 bilhões. Ou seja: se Buffett quiser diversificar seu portfólio de empresas de óleo e gás — um setor que ele gosta, diga-se — com uma companhia focada em campos marítimos, ele poderia comprar 100% da empresa brasileira sem grande dificuldade.

Claro, eu sei: não há como comprar a Petrobras, já que o governo brasileiro é o acionista controlador da empresa (vira e mexe o presidente Bolsonaro esbraveja quanto a sua vontade de privatizar a estatal, mas não há nada de concreto por ora). E também é razoável imaginar que uma oferta de aquisição envolveria um prêmio sobre o atual valor de mercado da companhia.

Mas, como eu disse ali em cima, esse é apenas um exercício de imaginação. Portanto, vamos continuar colocando as coisas em perspectiva — e, agora, montando um carrinho de compras da Berkshire no Brasil:

Já deu para entender: considerando apenas o market cap das companhias brasileiras e o caixa da Berkshire Hathaway, Warren Buffett conseguiria fazer a festa por aqui. Somadas, todas as empresas do Ibovespa têm valor de mercado de US$ 728,1 bilhões; o megainvestidor, assim, tem caixa para comprar 20% do principal índice acionário do país.

Vamos expandir um pouco o horizonte e estender o eventual interesse de Buffett para qualquer tipo de ativo ou investimento brasileiro. Comecemos pelas empresas listadas em Nova York, para facilitar a vida do oráculo.

A XP, por exemplo, é avaliada em US$ 18,7 bilhões; ainda no setor financeiro, PagSeguro vale US$ 11,8 bilhões e Stone tem market cap de US$ 9,4 bilhões. Entre as educacionais, Afya, Vitru, Vasta e Arco não fazem nem cócegas: somadas, custariam cerca de US$ 3 bilhões.

Mesmo o Nubank, que pode chegar à bolsa americana valendo US$ 50 bilhões caso seu IPO saia no topo da faixa indicativa de preço, cabe tranquilamente no orçamento de Buffett — a Berkshire, aliás, já é investidora do banco digital.

Mas vamos pensar fora da caixa: a PEC dos Precatórios, se aprovada da maneira como está configurada no momento, permitirá ao governo gastar R$ 91,6 bilhões adicionais em 2022, abrindo uma brecha de cerca de R$ 44 bilhões no teto de gastos. Repare que as cifras estão em reais; quando convertidas para dólar, representam apenas uma pequena fração do caixa da Berkshire.

Procuremos, portanto, metas mais desafiadoras. Segundo levantamento da KPMG, seriam necessários cerca de R$ 750 bilhões em investimentos para universalizar o acesso ao saneamento básico no Brasil até o ano de 2033 — o que, na taxa de câmbio atual, corresponderia a uma cifra próxima de US$ 136 bilhões.

Ou seja: Buffett conseguiria fazer 100% do aporte necessário e, com o troco, ainda teria dinheiro para comprar a Suzano, cujo valor de mercado gira ao redor de US$ 12,7 bilhões.

Tomando como base apenas o valor de mercado das empresas de capital aberto, os US$ 149,2 bilhões que a Berkshire possui em seu caixa fariam um belo estrago em quase todas as bolsas do mundo.

Abaixo, veja quantas companhias de cada uma das principais economias globais possuem um valor de mercado superior à posição de liquidez do conglomerado de Warren Buffett — os dados são da Companies Market Cap:

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu