O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Hypera Pharma fechou um acordo com a Sanofi para comprar um pacote de marcas que inclui o Cepacol e o AAS, expandindo seu portfólio

A Hypera Pharma, líder no mercado de medicamentos isentos de prescrição no Brasil, vai aumentar ainda mais seu portfólio. Há pouco, a companhia anunciou um acordo com a Sanofi para comprar 12 marcas da farmacêutica francesa, entre elas os tradicionais AAS e Cepacol.

A operação foi fechada por US$ 190,3 milhões e engloba itens vendidos no Brasil, Colômbia e México. Além das duas marcas já citadas, há outros produtos comercializados por aqui — destaque para o fitoterápico Naturetti e os medicamentos de prescrição Buclina e Hidantal.

A investida dá continuidade ao histórico agitado de aquisições por parte da Hypera. Em dezembro de 2019, a empresa fechou a compra das marcas Buscopan e Buscofem, por R$ 1,3 bilhão; em março do ano passado, um acerto com a Takeda trouxe mais 18 medicamentos para a carteira, incluindo nomes como Neosaldina e Dramin, por US$ 825 milhões.

A Hypera não deu maiores detalhes quanto à transação de hoje, limitando-se a dizer que a Sanofi continuará a fornecer produtos à companhia por até três anos — mais informações só serão reveladas no fim do mês, quando serão divulgados os resultados do segundo trimestre.

Mas, por mais que o racional dessa compra seja bastante nítido — a Hypera vai aumentar a liderança no setor de medicamentos sem prescrição e aumentar a presença entre os produtos prescritos —, há um ponto que pode gerar desconforto no mercado: o financiamento.

Embora a aquisição anunciada hoje não seja tão grande quanto às operações anteriores, ainda estamos falando de quase R$ 1 bilhão, tomando como base o câmbio atual.

Leia Também

Tradicionalmente, a Hypera sempre amarra as compras a uma emissão de debêntures: no caso do Buscopan e Buscofem, foram R$ 800 milhões em títulos de dívida; no da Takeda, foram emitidos outros R$ 3,5 bilhões — assim, o financiamento das transações sempre era equacionado já na largada.

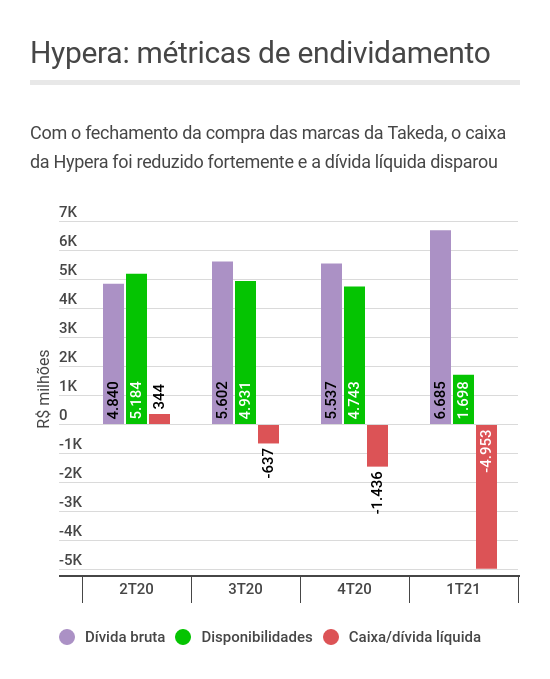

Só que, dessa vez, ainda não há nada anunciado nesse sentido. O balanço da Hypera ao fim do primeiro trimestre mostra um endividamento bruto de R$ 6,7 bilhões e disponibilidades da ordem de R$ 1,7 bilhão, o que resulta numa dívida líquida de R$ 5 bilhões.

É verdade que grande parte do salto no endividamento se deve à conclusão da compra das marcas da Takeda, em janeiro — o que, na data de fechamento, causou um impacto da ordem de R$ 3,3 bilhões. Ainda assim, as métricas de endividamento da Hypera estão longe da tranquilidade.

É verdade que o R$ 1,7 bilhão em disponibilidades ao fim do primeiro trimestre é suficiente para cobrir a aquisição das marcas da Sanofi — e que, em maio, a Hypera vendeu o imóvel do centro de distribuição de Goiânia, por R$ 231 milhões, fortalecendo o caixa.

Também é importante lembrar que a incorporação das marcas da Takeda vai trazer impactos positivos no lado da receita e da geração de caixa operacional, o que tende a ajudar o balanço daqui para frente.

Mas a posição alavancada da Hypera no momento é bastante diferente do histórico da companhia no curto prazo, e o anúncio de uma aquisição nessas circunstâncias tende a provocar certa cautela, ao menos até que a questão do equacionamento seja totalmente esclarecida.

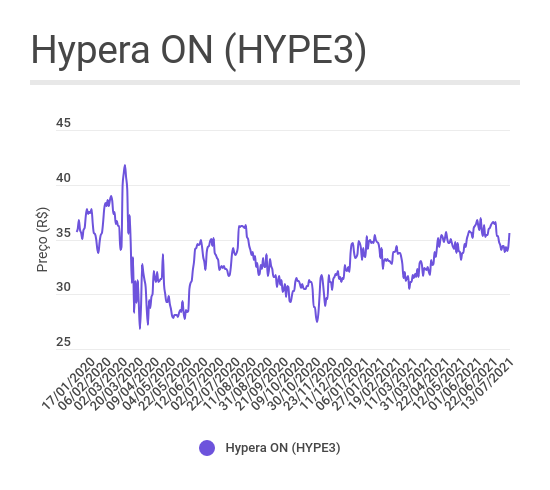

As ações ON da Hypera (HYPE3) até abriram o dia mostrando alguma hesitação, mas logo ganharam força: por volta de 11h, operavam em alta de 3,82%, a R$ 35,58 — o Ibovespa, por outro lado, tem desempenho negativo.

"Com a conclusão dessa aquisição, a Hypera Pharma incrementará sua atuação nas categorias de Consumer Health e Produtos de Prescrição, com destaque para sistema nervoso central e gastrointestinal", disse a companhia, em comunicado à CVM a respeito da operação com a Sanofi.

Com os ganhos do momento, os papéis da Hypera acumulam alta de 8% em 2021. Ainda assim, não estão nas máximas do ano, registradas no começo do mês passado — na ocasião, as ações romperam a marca de R$ 37,00.

Bolsas ao redor do mundo sentiram os efeitos do novo capítulo do conflito no Oriente Médio, enquanto o barril do Brent voltou a ser cotado aos US$ 100

A rede teve um salto de quase 20% no lucro líquido recorrente do 4º trimestre de 2025 e planeja abrir até 350 de academias neste ano

GPA afirma estar adimplente com o FII; acordos firmados entre fundos imobiliários e grandes empresas costumam incluir mecanismos de proteção para os proprietários dos imóveis

Relatório aponta desaceleração na geração de caixa da dona da Vivo e avalia que dividendos e valuation já não compensam o menor crescimento esperado

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045