O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Variante Delta do coronavírus ameaça reabertura em alguns países e até mesmo as Olimpíadas. Será que ainda vale apostar na recuperação?

Não teve para ninguém ontem (19).

Bolsas enveredaram para uma realização forte, mesmo com algumas boas notícias no radar.

Nem as commodities, que têm servido de suporte para boa parte da alta esboçada em 2021, conseguiram manter o bom humor – muito por conta do acordo entre os membros da Opep+ sobre a elevação da produção em 400 mil barris por dia (mais oferta joga o preço do petróleo para baixo).

O medo é de que a variante Delta do coronavírus reverta o progresso no combate à pandemia verificado até aqui.

Curiosamente, o sell-off coincidiu com o “Dia da Liberdade” no Reino Unido, que suspendeu boa parte das restrições de distanciamento social ainda vigentes no país.

A decisão derivou do momento de vacinação do país.

Leia Também

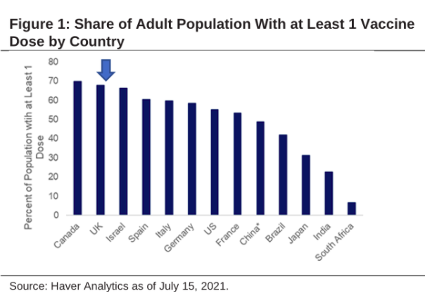

O Reino Unido tem 70% da população com ao menos uma dos da vacina tomada, e mais de 50% já totalmente vacinada. Tal percentual permitiu a flexibilização pelo governo britânico.

Veja abaixo a quantidade da população adulta com pelo menos 1 dose da vacina.

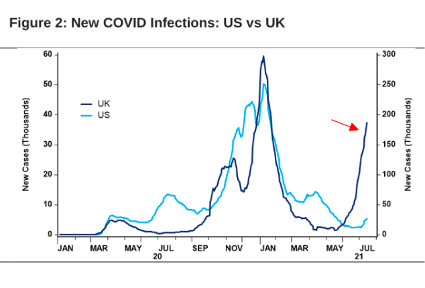

Mas a reabertura foi polêmica por conta da escalada de casos no país (variante Delta).

A ascensão da variante Delta, que se espalha rapidamente, está ameaçando atrapalhar muitos esforços em direção a uma reabertura econômica completa, à medida que o agravamento dos surtos continua a obscurecer o panorama outrora promissor.

O argumento de Boris Johnson, primeiro ministro, parece ser do gênero: “Se não fizermos isso agora, temos que nos perguntar quando faremos”. Em sendo o caso, o premiê entende este como sendo o momento certo.

Mas nem mesmo em seu governo e no parlamento a decisão é unanimidade. Não é por menos que os investidores ficaram nervosos.

Note abaixo como o Reino Unido teve uma escalada de casos desde maio.

Vale ressaltar que esta é uma discussão que está acontecendo em todo o mundo.

Alguns alertaram que as hospitalizações podem aumentar substancialmente nas próximas semanas, prejudicando o progresso feito na contenção da pandemia, enquanto outros colocaram mais foco na responsabilidade pessoal, dizendo que as consequências seriam piores para a economia, a subsistência e a saúde mental.

Holanda e Israel, por exemplo, impuseram as restrições novamente à medida que casos de variantes Delta aumentaram. Na Austrália, Sydney e Melbourne estão fechando mais uma vez. Nos EUA, mais estados também estão restabelecendo as restrições que foram suspensas desde o final de abril.

No Japão, mais atletas testam positivo para Covid-19 na chegada ao país, desafiando as Olimpíadas de Tóquio, região que acaba de declarar estado de emergência por coronavírus.

As Olimpíadas, não custa lembrar, têm data marcada para começar nesta sexta-feira, dia 23. Será a primeira vez em que o evento não contará com espectadores, banidos por conta da escalada de casos da variante Delta. Consequentemente, 90% do consumo relacionado com os jogos deve cair.

Tais temores às vésperas das Olimpíadas fomentam em nossa cabeça: para onde vamos agora?

Seriam os próximos seis meses um momento para investirmos novamente em tecnologia, considerando um contexto semelhante ao que tivemos no ano passado de temor com o vírus?

Ou seria a rotação setorial para teses de reabertura e commodities algo que ainda será verificado no segundo semestre?

A resposta é um mix dos dois, mas permaneço preferindo a segunda.

Explico-me.

A verdade é que, apesar do surgimento de casos da variante Delta da Covid-19 em todo o mundo, os investidores vinham até agora evitando os riscos, confiantes de que as vacinas permitirão que a atividade econômica volte ao normal.

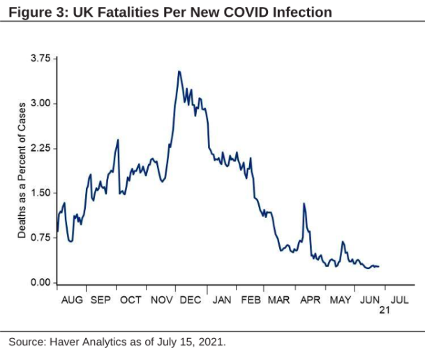

Essa confiança é algo material, uma vez que, mesmo com a escalada dos casos, o número de mortes caiu.

Foi o que aconteceu no Reino Unido, como podemos ver no gráfico abaixo.

Ora, se é evidente que os processos de vacinação foram eficientes em combater o nível de mortalidade, o que explica a realização de ontem?

Veja, os mercados de ações foram precificados à perfeição e os investidores estão começando a se perguntar se um toque a mais de cautela é justificável. Isto é, os ativos começaram a ficar caros e, diante dos preços e do excesso de liquidez, o mercado ficou sensível.

Assim, mesmo com as ações perto de níveis recordes, há motivos legítimos para preocupação. Com isso, temores adicionais, como inflação, aperto monetário e nova variante da Covid acabam servindo como justificativa perfeita para investidores que já procuravam motivo para realizar.

Estruturalmente, ainda estou animado com a reabertura da economia, principalmente nos países desenvolvidos. Claro, tal movimento será mimetizado em países emergentes, como o Brasil, em um segundo momento.

Entendo que, ao menos neste terceiro trimestre, haja espaço para manutenção de teses de reabertura em nossas carteiras, além das commodities – estas, porém, correm um risco adicional por conta da possível correção dos preços.

Mesmo que os preços caiam, como já conversamos aqui, ainda sou otimista com o setor, uma vez que, dos patamares atuais, mesmo correções acentuadas dos preços das commodities ainda permitem patamares superiores às curvas de custo.

Tecnologia, por conta do risco da variante, deve chamar atenção dos investidores. Mas, devido aos preços, devemos ser mais seletivos – não contaria muito com uma exposição passiva ao segmento, como foi realizado em 2020.

O Brasil se posiciona bem para este caso.

Temos uma janela interessante para o terceiro trimestre, no qual ainda não seremos tão perturbados com a eleição do ano que vem, a qual só deve começar a influenciar mesmo a partir do primeiro trimestre de 2022, e os EUA não devem apertar de fato sua liquidez antes do quarto trimestre de 2021.

Ou seja, na volta do recesso, com o andamento da reforma administrativa e tributária, há um tapete para nos deitarmos sobre entre agosto e setembro.

Em se confirmando uma boa temporada de resultados, gosto dos ativos brasileiros, demasiadamente descontados aos olhos dos gringos.

Riscos existem, claro, como a própria pandemia e o fator político local. No entanto, caso haja fundamentos para surfar aqui, as ações precisam subir para além dos patamares atuais (em dólar ou descontada pela inflação, nossa Bolsa ainda está barata).

Gostou do insight? Foi uma pequena amostra de como trabalhamos periodicamente na série best-seller da Empiricus, a "Palavra do Estrategista". Nela, Felipe Miranda, estrategista-chefe da casa de análise, disponibiliza a seus assinantes suas principais ideias de investimento para os mais variados perfis de investidores.

Para os interessados em saber mais sobre como aplicar na prática as ideias que transmite aqui, conferir a "Palavra do Estrategista" me soa imperativo.

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice

Investir nesse tipo de ativo não é óbvio e exige um olhar atento às características específicas de cada metal; o Seu Dinheiro te dá o passo a passo, conta os riscos e vantagens desse tipo de investimento

Relatório do Santander destaca ações fora do consenso e aponta onde o mercado pode estar errando na precificação

Evento do Seu Dinheiro traz estratégias para investir em ações, FIIs, criptoativos, renda fixa e ativos internacionais neste ano

Nesta semana, o Ibovespa superou os 180 mil pontos pela primeira vez. Entenda o que esteve por trás da performance positiva da bolsa nos últimos dias

No evento Onde Investir 2026, do Seu Dinheiro, Marcelo Bolzan, da The Hill Capital, fala o segredo para surfar um ano de corte de juros em 2026 e proteger sua carteira de riscos desnecessários

Na semana, o principal índice da bolsa brasileira acumulou ganho de 8,53%; já o dólar à vista perdeu 1,61% nos últimos cinco dias

A perspectiva para os setores é que sigam com uma dinâmica favorável aos proprietários, por conta da restrição de oferta nas regiões mais nobres e da demanda consistente

Volume recorde foi puxado pela renda fixa, com avanço dos FIDCs, debêntures incentivadas e maior liquidez no mercado secundário, enquanto a bolsa seguiu travada. Veja os dados da Anbima

Oferta de ações na bolsa norte-americana Nasdaq pode avaliar o banco digital em até US$ 2,5 bilhões; conheça a estratégia do PicPay para atrair os investidores

Em meio a transferências globais de capital, o principal índice da B3 renovou máximas históricas puxado pelo fluxo estrangeiro, dólar em queda e expectativa de juros mais baixos nos EUA

Em evento do Seu Dinheiro, especialistas da Empiricus e da Vinci falam das oportunidades para o setor em 2026 e recomendam fundos promissores