O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Só valerá a pena quitar a dívida imobiliária imediatamente se você não conseguir um investimento que supere a taxa efetiva do financiamento. Mas isso hoje é possível na renda fixa

Os últimos dias não têm sido fáceis para os investidores, não é mesmo?

Observar o mercado derretendo e se controlar para não acabar fazendo uma besteira com a sua carteira de ações é tarefa árdua até mesmo para os gestores mais experientes.

Mas, como dizem, é nas crises que as oportunidades aparecem.

No entanto, eu não estou falando de ações (quer dizer, não ainda).

Estou falando de uma oportunidade para aqueles que têm a seguinte dúvida:

"Vale a pena quitar o meu financiamento ou investir a grana em outro lugar?"

Leia Também

Se você também tem essa dúvida, saiba que o estresse recente trouxe uma boa oportunidade no mercado de renda fixa.

Quem aproveitou a Selic abaixo de 5% para contratar um financiamento imobiliário, provavelmente conseguiu uma taxa efetiva de menos de 8% ao ano, o que é bastante interessante na comparação histórica.

No entanto, mesmo com taxas relativamente baixas, os 8% ainda são relevantes e sabemos que dedicar uma parte do salário para pagar juros para o banco no final do mês incomoda qualquer um.

Por isso, sempre que aparece uma grana inesperada, muita gente pensa logo em quitar o financiamento para se livrar dessa obrigação.

Mas nem sempre isso será vantajoso. Tudo vai depender da taxa de retorno dos outros investimentos disponíveis.

Só valerá a pena quitar a dívida imobiliária imediatamente se você não conseguir um investimento que supere a taxa efetiva do financiamento.

Por exemplo, se a taxa efetiva do seu financiamento é 8%, só valerá a pena quitá-lo se você não conseguir encontrar investimentos com um retorno maior do que esse.

Mas onde encontrá-los?

No mercado de ações, infelizmente não existe uma taxa de retorno pré estabelecida e não é possível saber a priori qual será o seu rendimento. Isso não quer dizer que investir em ações é ruim, longe disso!

Isso significa apenas que esse não será o tipo de investimento que vai garantir que o seu dinheiro renderá mais do que os custos do financiamento.

No entanto, quando o assunto é renda fixa, a história é bem diferente.

É possível conseguir no Tesouro Direto títulos com rendimento conhecido do momento do investimento até o vencimento. É o caso dos títulos prefixados.

Nos últimos anos, com a Selic lá embaixo, esses títulos rendiam bem menos que a maioria dos contratos de financiamento imobiliário: por volta de 6% ou 7% ao ano.

No entanto, com o estresse nos últimos dias, já é possível investir em títulos prefixados do Tesouro com rendimento superior a 10% ao ano.

Mesmo descontando os impostos de 15% (considerando que o título seria vendido apenas no vencimento), a taxa ainda é maior do que o custo da maioria dos financiamentos contratados após 2019.

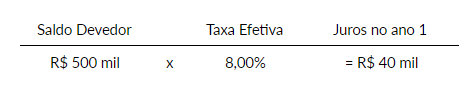

Um financiamento imobiliário de R$ 500 mil a uma taxa efetiva de 8% implica em um pagamento de juros ao banco de cerca de R$ 40 mil no primeiro ano (nos anos posteriores, à medida que se reduz o saldo devedor, o valor pago ao banco também cai, mas a taxa permanece a mesma).

Por outro lado, se você tiver essa grana e preferir investir em vez de quitar o financiamento, poderia comprar títulos com juros prefixados maiores do que a taxa efetiva de financiamento.

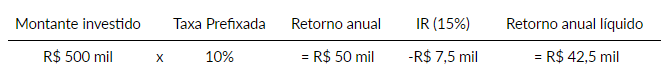

Por exemplo, os mesmos R$ 500 mil investidos a uma taxa prefixada de 10% renderiam cerca de R$ 42 mil líquidos por ano até o vencimento (exceto nos dois primeiros anos, quando a alíquota é maior do que os tradicionais 15%).

Ou seja, o que você receberia de juros do Tesouro anualmente mais do que pagaria os juros devidos ao banco e, neste exemplo específico, seria mais vantajoso não quitar o financiamento imobiliário.

Importante mencionar que, neste caso, há o risco inflacionário, já que o tesouro prefixado não está protegido da alta da inflação como é no caso das NTN-Bs (Tesouro IPCA+).

No entanto, a taxa de financiamento imobiliário que estamos considerando aqui (TR + taxa fixa) também não varia com a inflação. Ela depende da Taxa Referencial (TR), que está zerada há alguns anos e, por enquanto, deve permanecer assim.

Mas é claro que as coisas não são assim tão simples.

Em um mundo completamente estável, com inflação comportada e ausência de riscos fiscais, você até poderia colocar todo o seu dinheiro nesses títulos, "anular" o efeito negativo do seu financiamento imobiliário e ainda ficar com um troco.

Infelizmente, não é assim que as coisas funcionam e é por isso que é tão importante manter uma boa diversificação.

Se você ainda não investe, não tem uma reserva de emergência ou vai acabar ficando concentrado demais nesse ativo, eu não sugiro colocar toda a sua grana em um prefixado neste momento, mesmo que a remuneração seja maior do que a sua taxa de financiamento.

Agora, se você já tem uma carteira bem diversificada, com ações brasileiras, internacionais, Fundos Imobiliários e títulos de renda fixa, faz muito sentido alocar uma parte do portfólio em Tesouro prefixado com juros maiores do que os que você paga ao banco para estancar pelo menos parte da sangria financeira causada pelo financiamento imobiliário, sem, contudo, ficar concentrado demais em um único ativo.

Se a inflação acelerar para cima dos 10% ou a TR aumentar a taxa do seu financiamento, você ainda terá outros ativos na carteira para se defender.

Como você já sabe, esta coluna não costuma falar sobre renda fixa e muito menos financiamento imobiliário. No entanto, oportunidades devem ser aproveitadas e, como eu costumo ver bastante essa pergunta sobre se vale a pena quitar um financiamento antes do prazo, aproveitei para falar sobre o assunto hoje.

O que esta coluna costuma, sim, trazer são oportunidades na bolsa. E nela também apareceram algumas muito boas com o estresse dos últimos dias.

Quer um exemplo? A Cosan (CSAN3) é um dos conglomerados mais bem-sucedidos do Brasil, com braços diversificados de atuação (distribuição de combustíveis e de gás encanado, açúcar e álcool, lubrificantes, trading de energia etc.), com um management muito acima da média, enorme potencial de crescimento nos próximos anos e um valuation bastante atrativo, especialmente depois da queda de quase 20% desde o final de julho.

Não é à toa que CSAN3 é uma das preferidas do Felipe Miranda na série Oportunidades de Uma Vida.

Aliás, o próprio Felipe decidiu oferecer 30 dias de acesso às ações que ele está comprando neste momento. A Cosan é apenas uma delas. Se quiser conferir todas as outras, deixo aqui o convite.

Um grande abraço e até a próxima!

Ruy

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado