O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Saiba como utilizar essa classe de aplicações para se expor ao mercado imobiliário norte-americano de uma forma inteligente

Na última terça-feira (27), o presidente Joe Biden anunciou que as pessoas plenamente vacinadas poderão fazer atividades a céu aberto nos Estados Unidos sem usar máscaras.

Aliado ao bom resultado do programa de vacinação, a economia do país vem surpreendendo os analistas do mercado de forma consecutiva, evidenciando uma retomada acelerada após a aprovação do pacote fiscal de “apenas” US$ 1,9 trilhão.

Um dos indicadores mais utilizados para exemplificar esse desempenho é a redução do número de pedidos de auxílio-desemprego dos EUA. Na última semana, as solicitações contabilizadas foram de 576 mil, a menor quantidade desde o início da pandemia.

Adicionalmente, há quem estime um crescimento do PIB americano na casa de 8% para este ano, o que seria um valor histórico.

Como consequência, ao longo dos últimos meses, vimos a curva de juros americana empinando justamente por conta dos prognósticos mais positivos da economia, que, por sua vez, poderia levar a inflação americana para patamares bem mais elevados do que o atual.

Em relação à inflação, vale mencionar que a postura do Federal Reserve (Banco Central americano) segue favorável a uma taxa de juros em nível mínimo para o médio prazo. Contudo, a leitura do mercado indica que não haverá hesitação por parte do BC americano em tornar sua política mais restritiva assim que houver sinais inflacionários.

Leia Também

Sob esse contexto, no qual enxergamos um potencial de crescimento econômico americano, atrelado a um possível risco inflacionário, o nosso velho ativo real surge como uma opção interessante para o cenário americano em 2021 – é claro que os imóveis se encaixam perfeitamente neste contexto: além da proteção dos contratos contra o aumento dos preços, as lajes tendem a se valorizar cada vez mais com o aquecimento da economia e com o avanço do pacote de infraestrutura de Joe Biden.

Mas, como se expor ao mercado imobiliário dos EUA de forma inteligente?

Antes de entrarmos nos detalhes da tese, vale a pena explicar brevemente o que são os REITs (Real Estate Investment Trust), também conhecidos como “fundos imobiliários americanos”.

Eles foram criados na década de 1960 para fomentar os investimentos em um dos setores mais importantes da economia, o imobiliário. Para se enquadrar como um REIT, uma empresa deve ter a maior parte de seus investimentos ligada ao setor imobiliário e distribuir pelo menos 90% de seu lucro tributável aos seus cotistas — no Brasil, o percentual que os FIIs são obrigados a distribuir é um pouco maior (95%).

Além disso, os REITs devem ser administrados por um conselho de diretores ou administradores; ter um mínimo de 100 investidores; não ter mais de 50% de suas cotas detidas por cinco ou menos cotistas; e investir ao menos 75% de seus ativos em produtos imobiliários, que devem ser responsáveis por pelo menos 75% da receita bruta do REIT.

Existem três tipos de REITs: os equity REITs, equivalentes aos fundos imobiliários de tijolo; os mortgage REITs, equivalentes aos nossos fundos de papel; e os hybrid REITs, que seriam uma combinação dos dois tipos anteriores.

Grande parte é negociada publicamente nas principais bolsas de valores americanas, e os investidores podem comprá-los e vendê-los como ações durante o pregão. Diferentemente do padrão do mercado brasileiro, os REITs normalmente são negociados em volumes substanciais e considerados instrumentos muito líquidos.

Para termos uma noção do tamanho desse mercado nos EUA, o FTSE Nareit All REITs Index, principal índice dos REITs, tem valor de mercado de aproximadamente US$ 1,37 trilhão, contra modestos R$ 90,85 bilhões do IFIX — um abismo de diferença, e também um gostinho de quanto o mercado interno pode evoluir.

Vale destacar que o índice americano citado engloba todos os REITs listados, o que não acontece com o IFIX; porém, mesmo se considerássemos todos os FIIs do mercado brasileiro, a diferença ainda seria gritante.

Dando sequência a nossa linha de raciocínio, vejo um motivo adicional para nossa exposição aos REITs: em função da crise sanitária, muitos segmentos ainda estão sendo negociados por preços muito inferiores àqueles observados no período pré-pandemia, especialmente aqueles ligados a hospedagem e varejo físico.

Neste sentido, entendo que o Vanguard Real Estate ETF (NYSE: VNQ) seria uma alternativa interessante para exposição neste mercado. Trata-se de um ETF composto por mais de 170 REITs listados no mercado de capitais americano.

Por ser extremamente diversificado, trata-se de um ativo ideal para iniciar uma carteira de REITs no mercado internacional. Além de minimizar o risco de concentração, o fundo acessa diferentes setores da economia americana, capturando diversas vertentes da recuperação econômica.

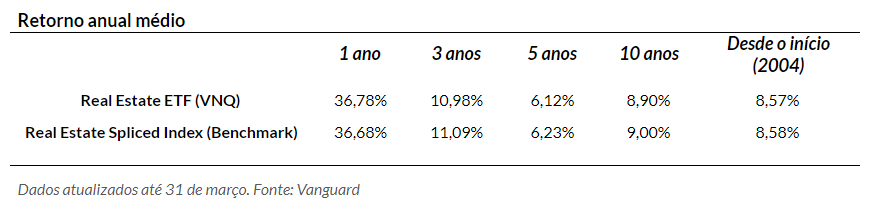

Além do clima de retomada, é importante mencionar que os REITs são grandes vencedores quando tratamos de retorno histórico na indústria. Nos últimos dez anos, o VNQ apresentou um retorno anual médio de aproximadamente 9% ao ano, mesmo com o impacto da grande crise que atingiu os mercados no ano passado.

Por fim, além do potencial de ganho de capital, estamos falando de um ativo gerador de caixa, que distribui proventos trimestralmente. Nos últimos dois meses, aliado a uma valorização superior a 30%, o Vanguard Real Estate entregou um dividend yield de 3,3%.

Ou seja, é um case muito interessante do ponto de vista macroeconômico, que une a resiliência do setor imobiliário americano e o potencial de recuperação de alguns setores muito descontados. Inclusive, não seria uma surpresa se esta fosse a classe vencedora no mercado de capitais em 2021...

Conforme ilustrado acima, o VNQ é apenas negociado na bolsa americana e, portanto, é necessária uma conta em corretora internacional para comprá-lo.

Para aqueles que desejam uma exposição neste mercado via veículos brasileiros, os fundos de investimento RBR Real Estate Global e RBR Reits US Dólar, comandados pela excelente gestão da RBR Asset, são as estratégias mais alinhadas com a nossa tese. Ambos estão disponíveis na plataforma da Vitreo e, no caso do RBR Reits US Dólar, também na XP.

Até a próxima!

[the_ad_placement id="disclameir-1"]

Evento do Seu Dinheiro tem evento com o caminho das pedras sobre como investir neste ano; confira ao vivo a partir das 10h

Mercado Livre e Shopee já brigam há tempos por território no comércio eletrônico brasileiro, mas o cenário reserva uma surpresa; veja o que você precisa saber hoje para investir melhor

A presença de Trump em Davos tende a influenciar fortemente o tom das discussões ao levar sua agenda centrada em comércio e tarifas

Companhias alavancadas terão apenas um alívio momentâneo com a queda dos juros; veja o que mais afeta o custo de dívida

O colunista Ruy Hungria demonstra, com uma conta simples, que a ação da Eucatex (EUCA4) está com bastante desconto na bolsa; veja o que mais movimenta os mercados hoje

A Eucatex é uma empresa que tem entregado resultados sólidos e negocia por preços claramente descontados, mas a baixa liquidez impede que ela entre no filtro dos grandes investidores

Entenda a história recente do mercado de dívida corporativa e o que fez empresas sofrerem com sua alta alavancagem; acompanhe também tudo o que acontece nos mercados

Mudanças no ITBI e no ITCMD reforçam a fiscalização; PF também fez bloqueio de bens de aproximadamente R$ 5,7 bilhões; veja o que mais você precisa saber para investir hoje

Entenda o que acontece com as ações da Azul, que vivem uma forte volatilidade na bolsa, e qual a nova investida de Trump contra o Fed, banco central norte-americano

Além de elevar o risco institucional percebido nos Estados Unidos, as pressões do governo Trump adicionam incertezas sobre o mercado

Investidores também aguardam dados sobre a economia brasileira e acompanham as investidas do presidente norte-americano em outros países

A relação das big techs com as empresas de jornalismo é um ponto-chave para a nascente indústria de inteligência artificial

Após uma semana de tensão geopolítica e volatilidade nos mercados, sinais de alívio surgem: petróleo e payroll estão no radar dos investidores

No atual cenário, 2 milhões de barris extras por dia na oferta global exerceriam uma pressão para baixo nos preços de petróleo, mas algumas considerações precisam ser feitas — e podem ajudar a Petrobras

Descubra oito empresas que podem ganhar com a reconstrução da Venezuela; veja o que mais move o tabuleiro político e os mercados

O jogo político de 2026 vai além de Lula e Bolsonaro; entenda como o trade eleitoral redefine papéis e cenários

Veja por que companhias brasileiras estão interessadas em abrir capital nos Estados Unidos e o que mais move os mercados hoje

As expectativas do norte-americano Rubio para a presidente venezuelana interina são claras, da reformulação da indústria petrolífera ao realinhamento geopolítico

Assim como na última temporada de Stranger Things, encontrar a abertura certa pode fazer toda a diferença; veja o FII que ainda é uma oportunidade e é o mais recomendado por especialistas

Crise na Venezuela e captura de Maduro expõem a fragilidade da ordem mundial pós-1945, com EUA e China disputando influência na América Latina