O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Aplicações que pagam 100% do CDI costumam ser vendidas como mais rentáveis que a poupança, mas nem sempre é o caso; mesmo assim, elas ainda são mais interessantes que a caderneta.

Com a Selic em suas mínimas históricas, investir na renda fixa ultraconservadora - aqueles produtos com baixo risco de crédito e altíssima liquidez - deixou de ser alternativa para fazer o patrimônio crescer e passou a ser apenas para reserva de emergência e objetivos de curtíssimo prazo.

Mas mesmo para essas finalidades, a pessoa física dispõe hoje de alternativas mais interessantes que a caderneta de poupança, como é o caso dos fundos que investem em Tesouro Selic e não cobram taxa, a NuConta e outras contas de pagamento que pagam 100% do CDI e os CDB de bancos médios que pagam 100% do CDI com liquidez diária.

Em tese, esses investimentos podem, em circunstâncias BEM específicas, perder da poupança ou se igualar a ela. Mesmo assim, eles ainda são mais vantajosos que a caderneta.

Já vimos aqui no Seu Dinheiro, que o Tesouro Selic comprado via Tesouro Direto perde para a caderneta de poupança nas suas datas de aniversário até completar, mais ou menos, quatro meses de investimento. A partir de cinco meses, o Tesouro Selic já consegue bater a poupança.

Isso acontece porque, no curto prazo, a alíquota de imposto de renda sobre a rentabilidade do Tesouro Selic é de 22,5%, um percentual pesado para o atual cenário de Selic baixa.

Além disso, o investimento via Tesouro Direto está sujeito a uma taxa de custódia obrigatória de 0,25% ao ano e ainda há um spread entre as taxas de compra e venda - uma espécie de pedágio para quem sai do título antes do vencimento.

Leia Também

Esse spread já foi maior, mas depois de uma matéria que eu publiquei no Seu Dinheiro no ano passado, ele foi reduzido para apenas 0,01 ponto percentual, o que ainda não resolveu totalmente o problema.

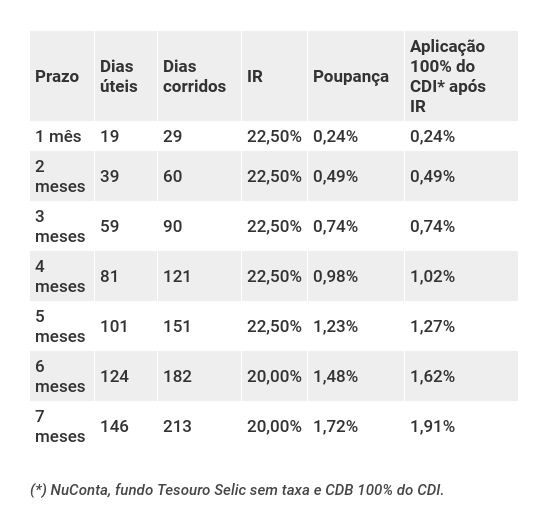

Os investimentos que pagam 100% do CDI, por sua vez, não têm spread nem taxa, então conseguem bater a poupança mais facilmente. Mas se considerarmos apenas as datas de aniversário da poupança, o retorno desses investimentos pode sim ficar abaixo do rendimento da caderneta, ou no mínimo se igualar. Dá uma olhada nessa simulação:

Para fazer essa simulação, eu utilizei datas reais de aplicação e resgate, sempre no mesmo dia do mês - por exemplo, de 11 de fevereiro a 11 de março de 2020. Repare que nos prazos de até 3 meses, o retorno das aplicações que pagam 100% do CDI é o mesmo que o da poupança no aniversário.

Só a partir do prazo de quatro meses é que as aplicações que pagam 100% do CDI passam a render mais que a caderneta.

O pesado desconto de IR é, sem dúvida, um dos responsáveis, como no caso já mencionado do Tesouro Selic. Os juros baixos também atrapalham. E há ainda a questão de que o CDI costuma ficar um pouco abaixo da Selic. Atualmente - e eu considerei isso na simulação - o CDI está em 4,15%, enquanto a Selic se encontra em 4,25%.

Mas há ainda um quarto motivo: a poupança rende no dia do aniversário independentemente da quantidade de dias úteis ou corridos que o prazo de aplicação tenha. Já no caso das aplicações atreladas ao CDI, o retorno depende do número de dias úteis.

Como a rentabilidade desses investimentos é diária, quanto mais dias úteis, melhor o retorno. O mês de fevereiro deste ano, por exemplo, tem 29 dias, mas apenas 18 dias úteis. Já o mês de abril tem 30 dias e 21 dias úteis.

Assim, se no primeiro mês da simulação houvesse 20 dias úteis, a poupança perderia da renda fixa; mas se houvesse 18, ela ganharia. Como eram 19, empatou.

Sei o que você deve estar pensando: estou entrando em minúcias e contando migalhas. Afinal, estamos falando de uma diferença na segunda casa decimal.

É verdade. Mas acho essa análise importante para o investidor entender por dois motivos:

Primeiro para o investidor entender por que, em certos períodos curtos, suas aplicações de renda fixa conservadora podem ter rendido menos que a poupança.

Segundo, para ficar bem claro que, num cenário em que a renda fixa conservadora de fato só rende migalhas no curto prazo, a poupança já não é mais tão vilã assim. Quando falamos em períodos de alguns poucos meses, meio que tanto faz deixar o dinheiro na poupança ou em um fundo Selic sem taxa.

Porém, quero fazer aqui uma defesa das aplicações que rendem 100% do CDI sem cobrar taxas: elas têm rentabilidade diária, e a poupança não. Se estivéssemos comparando essas aplicações em datas “quebradas” - por exemplo, do dia 11 de fevereiro ao dia 20 de abril - a renda fixa, mesmo tributada, ganharia da poupança, que só teria rendimento no mês cheio.

Assim, se estamos falando da sua reserva de emergência - aquela que você não sabe quando poderá ter que sacar - ou de um objetivo financeiro que você não vai conseguir casar com a data de aniversário da poupança, as aplicações que rendem 100% do CDI ainda valem mais a pena.

A poupança só seria mais vantajosa na situação específica de um objetivo de prazo inferior a seis meses que você conseguisse casar com a data de aniversário. Basicamente, os planetas precisariam se alinhar.

E se estamos falando de prazos mais longos, em que as alíquotas de IR serão de 20% ou menos, a vantagem das aplicações que pagam 100% do CDI é bastante clara.

Sendo assim, eu reitero a minha recomendação de preferir estes investimentos à poupança quando se tratar de um objetivo de curto prazo para o qual você não possa prescindir dos recursos de jeito nenhum.

Já para a reserva de emergência, reitero a minha recomendação para os fundos Tesouro Selic de taxa zero, cuja rentabilidade tende a ser melhor do que a do investimento direto em Tesouro Selic e com a segurança de um investimento garantido pelo governo.

Atualmente, há fundos desta modalidade sendo oferecidos nas plataformas on-line do BTG Pactual Digital, das corretoras Pi e Rico e da Órama.

Finalmente, não custa lembrar: essas aplicações ultraconservadoras são só para quem não pode mesmo correr nenhum risco e para reserva de emergência. Elas não serão capazes de te enriquecer e, dadas as atuais perspectivas para a inflação, mal conseguem preservar o poder de compra das suas reservas.

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado

O Copom ainda não cortou a taxa de juros, mas isso deve acontecer em breve — e o mercado já se move para ajustar os retornos para baixo

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano

Em carta mensal, Sparta analisa por que os eventos de crédito deste ano não doeram tanto no mercado de debêntures quanto os de empresas como Americanas e Light em 2023 e avalia os cenários de risco e oportunidades à frente

Pierre Jadoul não vê investidor disposto a tomar risco e enfrentar volatilidade enquanto juros continuarem altos e eleições aumentarem imprevisibilidade

O produto estará disponível por tempo limitado, entre os dias 24 e 28 de novembro, para novos clientes