O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

FII mais indicado já é habitué do pódio, mas também tem novidade no top 3 das corretoras para agosto; os fundos mais diversificados e defensivos são os preferidos em tempos de crise

Após três meses de recuperação do tombo visto em março, o Índice de Fundos Imobiliários (IFIX) teve surpreendente queda em julho, de 2,61%. No ano, acumula baixa de 14,53% até 31 de julho, mas em agosto, o índice tem ficado de lado, e acumula ligeira alta de 0,45%.

No mês passado, os fundos imobiliários caminharam na contramão dos demais ativos de risco. O Ibovespa subiu mais de 8% e recuperou os 100 mil pontos, e títulos públicos prefixados e atrelados à inflação de longo prazo tiveram altas fortes.

Para analistas de fundos de investimento imobiliário, no entanto, o que se viu no mercado de FII foi uma mistura de realização dos lucros recentes, temores em relação aos fatores de risco que ainda resistem - como a escalada das tensões entre EUA e China e o nível ainda preocupante da pandemia de covid-19 - com um fator doméstico específico do mercado de FII: a possibilidade de tributação dos dividendos.

Os rendimentos distribuídos por fundos imobiliários são isentos de imposto de renda, assim como os dividendos de empresas. Mas com a entrega do projeto de reforma tributária pelo governo ao Congresso em julho, voltou à pauta a discussão da possibilidade de tributar esses ganhos.

Em relatório recente, o Banco Inter destacou também um fator técnico que pode ter pesado nos preços dos FII em julho: as novas ofertas de cotas, retomadas no mês passado, que tendem a pressionar os preços nos períodos pré-emissão.

Ao longo do mês de julho, muitos shoppings de fundos imobiliários voltaram a operar, ainda que em horário reduzido, melhorando a situação desses fundos. Destaque negativo para os fundos de agências bancárias, impactados pela tentativa de renegociação, na Justiça, de aluguéis de contratos atípicos pelo Santander, inquilino do fundo Rio Bravo Renda Varejo (RBVA11), como relatei nesta matéria.

Leia Também

De qualquer maneira, as perspectivas de retomada econômica e os juros agora ainda mais baixos são fatores que beneficiam os fundos imobiliários em prazos mais longos.

Com fatores de risco ainda pesados no horizonte, porém, os analistas têm preferido os fundos mais defensivos, com aqueles que investem em galpões logísticos, em títulos de renda fixa atrelados ao mercado imobiliário, ou mesmo os fundos de fundos, que são bastante diversificados.

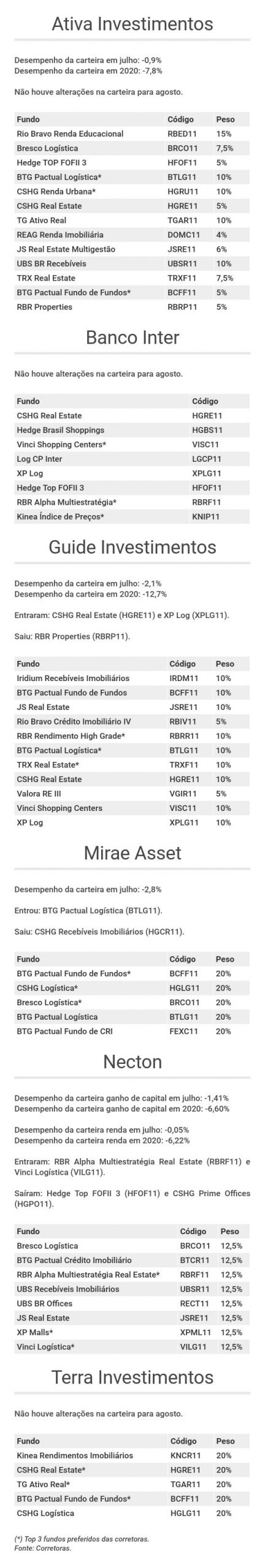

O BTG Pactual Fundo de Fundos (BCFF11) foi o mais indicado pelas corretoras consultadas pelo terceiro mês consecutivo, com três recomendações: Ativa, Mirae e Terra Investimentos.

Outros três fundos apareceram nos top 3 de mais de uma corretora: o BTG Pactual Logística (BTLG11), o CSHG Logística (HGLG11) e o RBR Alpha Multiestratégia Real Estate (RBRF11), todos indicados por duas corretoras cada.

O BTLG11 e o HGLG11 também estiveram entre as principais indicações do mês passado, mas o fundo da RBR é um estreante nos top 3 das corretoras consultadas.

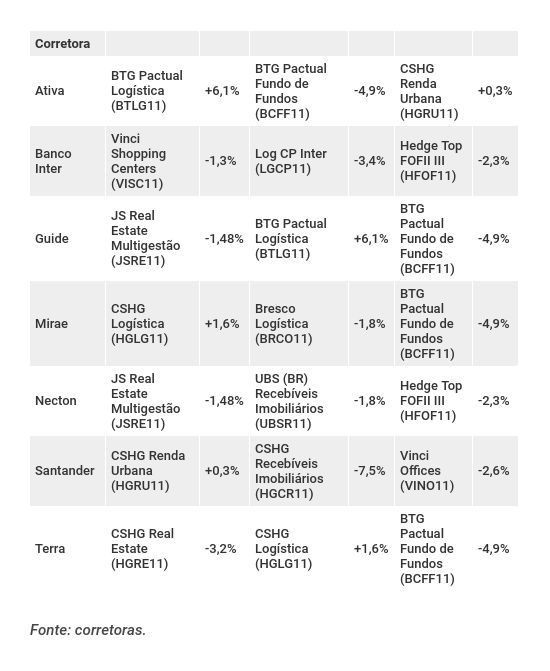

Confira a seguir os três fundos prediletos da carteira recomendada de cada corretora que participou da matéria neste mês:

Para este mês, a Ativa e a Mirae mantiveram seus top 3 inalterados. Já a Terra fez apenas uma troca, substituindo o fundo CSHG Real Estate (HGRE11) pelo TG Ativo Real (TGAR11).

A Guide trocou o JS Real Estate Multigestão (JSRE11) e o BTG Pactual Fundo de Fundos (BCFF11) pelos fundos TRX Real Estate (TRXF11) e RBR Rendimento High Grade (RBRR11). Já o Banco Inter trocou o Log CP Inter (LGCP11) e o Hedge Top FOFII 3 (HFOF11) pelos fundos RBR Alpha Multiestratégia Real Estate (RBRF11) e Kinea Índice de Preços (KNIP11).

Nenhum dos fundos retirados dos top 3 dessas corretoras, no entanto, saiu das suas carteiras recomendadas gerais.

Já a Necton trocou todo o seu top 3, substituindo o JS Real Estate Multigestão (JSRE11), o UBS BR Recebíveis Imobiliários (UBSR11) e o Hedge Top FOFII 3 (HFOF11) - este último retirado da carteira geral - por XP Malls (XPML11), Vinci Logística (VILG11) e RBR Alpha Multiestratégia Real Estate (RBRF11) - estes dois últimos estreantes também na carteira geral.

O Santander não participou da matéria neste mês.

O BCFF11 saiu do top 3 da Guide - embora siga na carteira recomendada geral -, mas segue nos top 3 da Ativa, da Terra e da Mirae. Trata-se de um fundo de fundos, cujas maiores participações são nos FII BTG Pactual Crédito Imobiliário (BTCR11), com 9,9% da carteira; CSHG Renda Urbana (HGRU11), com 8,2% da carteira; e BTG Pactual Shoppings (BPML11), com 6,7% da carteira.

Segundo a Ativa, o fundo se beneficiou de ter 30% do seu patrimônio líquido em caixa no mês de março, o que lhe possibilitou fazer aquisições de cotas de outros fundos a preços bastante atrativos quando os mercados entraram em pânico.

"Dessa forma, entendemos que o fundo tenha feito excelentes aquisições neste mercado em baixa e participado em ofertas que ofereçam prêmio em relação ao que o mercado distribui no momento. Esse fator deve trazer um nível de excelente ganho de capital nos próximos meses", diz a corretora.

Já a Mirae acredita que fundos de fundos, ao lado dos fundos de galpões logísticos e de recebíveis, são os que melhor podem surfar a recuperação econômica que deve ocorrer no segundo semestre do ano.

No mês passado, o BCFF11 teve queda de 4,9%.

O fundo RBRF11 estreia entre os mais indicados pelas corretoras em agosto, tendo sido recomendado por Banco Inter e Necton. Ele já figurava na carteira recomendada geral do Inter no mês passado, mas na Necton também é novidade, e passou a ser recomendado neste mês. Em julho, o fundo teve alta de 2,0%.

O RBR Alpha é um fundo de fundos que investe em outros FII e também diretamente em Certificados de Recebíveis Imobiliários (CRI), títulos de renda fixa atrelados ao mercado imobiliário. Seus retornos advêm tanto do ganho de capital quanto dos dividendos.

Atualmente, o fundo encontra-se mais exposto a fundos de lajes corporativas, considerando que, apesar da crise, a oferta de locação de lajes de alta qualidade em São Paulo não tem perspectiva de crescer no médio prazo, o que pode resultar numa manutenção ou aumento no valor dos aluguéis à medida que a economia for se recuperando.

Hoje, o fundo tem 26 outros fundos na carteira, sendo 20 de tijolo e seis de papel. As principais posições são os fundos VBI FL 4440 (FVBI11), BTG Pactual Corporate Office (BRCR11) e Tellus Properties (TEPP11), antigo SDI Properties (SDIP11).

O Banco Inter atribui sua recomendação à qualidade da gestão do fundo e a expectativa de um rendimento "adequado" no médio e longo prazo.

Já a Necton diz que acredita que o fundo esteja bem posicionado para continuar gerando bons dividendos, dado o foco nas suas estratégias e bom histórico de gestão.

"Enxergamos também um potencial de ganho de capital para o fundo com a venda do ativo do FBVI11, que foi aprovada pelos cotistas do fundo, e hoje representa a maior posição do RBR Alpha, podendo gerar dividendos interessantes nos próximos meses", diz a corretora.

O fundo de galpões logísticos foram mantidos nos top 3 da Ativa e da Guide. O BTLG11 tem, entre seus locatários, empresas como BRF, Femsa (fabricante da Coca-Cola) e Itambé. No mês passado, teve alta de 6,1%.

Mais de 90% da sua receita advém de contratos atípicos de locação - contratos de longo prazo (10 anos ou mais) que não contam com revisional de aluguel no meio do contrato e são considerados mais defensivos.

O segmento logístico, como bem salienta a Guide, tem se mostrado o mais defensivo no período de crise, em grande parte por conta dessa questão dos contratos atípicos, muito comuns no aluguel de galpões.

A corretora considera o BTLG11 como o melhor nome do segmento, devido ao seu amplo pipeline de aquisições, potencial de valorização dos ativos da sua carteira e por considerá-lo barato em relação a seus pares.

Segundo a Ativa, a gestão do BTG, que assumiu há menos de um ano, realizou melhorias e excelentes tomadas de decisão em novos negócios, com destaque para a compra de um galpão refrigerado locado para a BRF em Fortaleza por meio de contrato atípico com vencimento em 2032.

"O fundo está com uma emissão em andamento, que deve possibilitar um maior nível de dividendos e aumentar sua liquidez no mercado. De acordo com as informações sobre a emissão, são ativos de excelente retorno esperado e localizados em locais estratégicos do sistema logístico", diz a corretora.

O fundo de galpões logísticos aparece nos top 3 da Terra e da Mirae. No mês passado, o HGLG11 teve valorização de 1,6%. O fundo tem participação em 11 imóveis locados para empresas como Volkswagen, Lojas Americanas e Gerdau.

Como já mencionado, o segmento logístico é um dos que a Mirae acredita que pode se beneficiar mais da perspectiva de recuperação econômica no segundo semestre, sendo o HGLG11 seu preferido.

O FII preferido das corretoras em julho foi o BTG Pactual Fundo de Fundos (BCFF11), que fechou o mês em queda de 4,9%. Com o mau desempenho do setor de FII, muitos dos fundos preferidos das corretoras tiveram resultado negativo. Mas alguns conseguiram ficar no azul. Veja na tabela a seguir o desempenho em julho de todos os fundos dos top 3 das corretoras no mês passado:

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos