O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Aquela taxa mensal, aparentemente inofensiva, é a mesma que transformou Warren Buffett no maior investidor de todos os tempos

Se você fosse pedir conselho sobre o uso de cartões de crédito para um banqueiro ou para o dono de uma bandeira de cartões (por exemplo, Visa ou Mastercard), que tipo de resposta você acha que receberia?

Vestidos em peles de cordeiro, os lobos tentariam convencer você de que o cartão de crédito é ótimo para as pessoas, pois "permite que elas atinjam seus sonhos antecipadamente", que "as taxas e as parcelas são feitas para caberem no bolso" e por aí vai.

Eles são tão "bonzinhos", não é mesmo?

Felizmente, nem todos são assim. Caso não saiba, Warren Buffett (por meio da Berkshire Hathaway) é o maior acionista de bancos como Wells Fargo e Bank of America e da companhia de cartões American Express.

Para os seus negócios, quanto mais as pessoas usarem o crédito, melhor. Mas quem disse que ele se preocupa com isso?

Na conferência anual da Berkshire Hathaway que aconteceu no início deste mês, Buffett foi bem enfático sobre o uso desse "auxílio financeiro" pelos consumidores:

Leia Também

"Nós temos interesses no segmento de cartões de crédito, mas o meu conselho para as pessoas é que elas deveriam evitar a sua utilização."

Buffett conhece como poucos os efeitos danosos que as taxas de juros podem acarretar no longo prazo. Ele prefere se preocupar mais com o patrimônio das pessoas do que com a receita de suas companhias.

Que homem!

Eu sei que você já quis gastar mais do que deveria, com a desculpa de que os juros eram de apenas 1,5% ao mês e as parcelas caberiam no bolso.

A verdade é que, todos os dias, milhões de pessoas ao redor do mundo se endividam mais do que deveriam e acabam comprando uma quantidade absurda de coisas inúteis sob esse pretexto infalível de juros (aparentemente) baixos e parcelas (aparentemente) pequenas.

O problema nessa história é que as nossas mentes são péssimas para entender o conceito de juros compostos.

Uma taxa mensal de 1,5%, que parece inofensiva para as suas finanças, resulta em 20% no ano por causa do efeito do juro sobre juro.

Mas esses 20% também não parecem muita coisa para você? Vamos voltar ao maior investidor de todos os tempos.

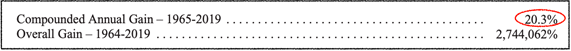

De 1965 até o fim de 2019, Warren Buffett viu o seu patrimônio crescer impressionantes 2.744.062% – é isso mesmo: mais de dois milhões e setecentos mil por cento.

Isso quer dizer que cem reais investidos teriam se transformado em R$ 2,7 milhões. Mil reais virariam mais de R$ 27 milhões.

À primeira vista, essa é uma valorização distante de qualquer realidade plausível, impossível de ser alcançada.

Mas, mais uma vez, estamos apenas sendo ludibriados pela nossa incapacidade de entender o efeito dos juros compostos.

Como podemos ver na tabela retirada na carta mais recente para os seus acionistas, a valorização anual composta das ações da Berkshire foi de 20%.

Sabe quanto seria essa taxa em termos mensais? Cerca de 1,5%!

Isso mesmo, aquela taxa mensal, aparentemente inofensiva – e que você achou uma pechincha quando foi trocar de carro pela última vez – é a mesma que transformou Warren Buffett no maior investidor de todos os tempos, com uma fortuna que hoje ultrapassa os US$ 60 bilhões.

A diferença é que enquanto ele recebia rendimentos sobre os seus investimentos, a maioria das pessoas está do outro lado do muro, arranjando desculpas e mais desculpas para pagar juros aos outros.

Acredite em mim: o simples fato de estar do lado certo do muro já ajudará muito a sua caminhada rumo à liberdade financeira.

Mas quem disse que não podemos acelerar esse processo? É com esse objetivo que criamos o Curso Quarentena Milionária, que conta com a participação de diversos especialistas de investimentos da Empiricus e traz dicas valiosas para te ajudar a montar um portfólio completo, com os melhores ativos disponíveis (ações, renda fixa, ouro, etc). Se quiser conferir, deixo aqui o convite.

Um grande abraço e até a próxima!

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno