O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

As principais condições para a continuidade do bom momento dos fundos imobiliários seguem na mesa: juros baixos, inflação controlada e retomada da economia

Com a queda da taxa básica de juros para as mínimas históricas, ainda é possível viver de renda no Brasil? Claro que sim! Para quem investe em fundos imobiliários, isso não só é possível como os rendimentos que pingam na conta todo mês ainda são isentos da mordida do Leão do imposto de renda.

Foi justamente a queda da Selic que possibilitou o atual boom desse mercado. De janeiro a novembro de 2019, aconteceram 126 ofertas de fundos imobiliários, que movimentaram R$ 32,5 bilhões, o que já representa um recorde histórico e o dobro de todo o ano anterior, de acordo com dados da Anbima.

Outros dois marcos foram alcançados em 2019. A quantidade de fundos negociados na B3 passou de 200 e o número de investidores acompanhou e vai encerrar o ano acima dos 500 mil.

Além de fonte de renda, os fundos imobiliários ainda se revelaram um ótimo investimento em 2019. O Ifix, índice que reúne as cotas dos principais fundos disponíveis na bolsa, registrou uma valorização de mais de 30% no ano – desempenho praticamente idêntico ao do Ibovespa, principal índice de ações da B3.

Essa combinação de renda fixa com oscilação típica de bolsa resume bem as características dos fundos de investimento imobiliário (FII). Aplicar em um deles equivale a comprar uma pequena fração de um imóvel, que pode ser uma laje corporativa de altíssimo padrão na Avenida Faria Lima, em São Paulo, ou um galpão logístico para uma varejista.

Os fundos também podem ser compostos por títulos de crédito, como certificados de recebíveis imobiliário (CRI) ou letras de crédito imobiliário (LCI). Seja como for, o rendimento obtido com esses ativos é distribuído mensalmente aos cotistas, e sem a incidência de IR.

Leia Também

Além da renda mensal vinda da cobrança de aluguéis dos imóveis ou dos juros recebidos pelos títulos de crédito, as cotas de FII podem se valorizar na bolsa conforme melhora a percepção sobre o valor dos ativos imobiliários que compõem a carteira.

A alta recente é reflexo justamente da recuperação nos preços dos imóveis depois da forte retração do mercado nos anos de crise econômica. Outra vantagem dos fundos em relação à compra direta de um imóvel é a liquidez, com a possibilidade de comprar e vender as cotas na bolsa.

A pergunta que fica é: depois desse grande ano, ainda há oportunidades no mercado de fundos imobiliários? Eu conversei com gestores, analistas e advogados, e o que eles me disseram foi que sim.

As principais condições para a continuidade do bom momento desse mercado seguem na mesa: a perspectiva de juros baixos por um longo período, inflação controlada e retomada da economia.

A tendência, porém, é que os FII se tornem cada vez mais um instrumento de renda do que ganho de capital. Ainda há perspectiva de valorização, mas em níveis menores do que os observados em 2019.

Uma pesquisa feita pela XP Investimentos com gestores confirma essa tendência. Para 38% dos entrevistados, o índice de fundos imobiliários (Ifix) deve apresentar uma alta da ordem de 15% em 2020. Apenas 10% acreditam em uma valorização superior a 30%.

"Nossa visão é de que o investidor deve ter uma visão de longo prazo e com maior foco em renda do que no valor da cota", me disse Alessandro Vedrosssi, sócio-diretor da Valora Investimentos.

Um sinal de que os fundos ainda têm muito espaço para crescer é que eles ainda não representam nem 10% do estoque de imóveis. Uma das apostas dos especialistas é que 2020 seja marcado não só por um maior volume de ofertas como por mais diversidade dos fundos, incluindo ativos ligados ao agronegócio e aos setores hoteleiro e comercial.

A queda dos juros torna viável uma série de negócios envolvendo os FII, assim como a recuperação da economia, que diminui a taxa de vacância dos imóveis e aumenta o valor dos aluguéis no momento da renegociação dos contratos.

Esse movimento, aliás, já começou. No fim do ano passado, o mercado recebeu o primeiro fundo de locação residencial. O FII Luggo (LUGG11) começou a ser negociado no dia 30 de dezembro na B3, após captar R$ 90 milhões em uma oferta de cotas coordenada pelo Banco Inter.

A maior variedade de fundos é bem vinda, mas é preciso tomar cuidado com teses que ainda não foram testadas, me disse Caio Conca, sócio responsável pelo segmento imobiliário da Capitânia.

A gestora, que tem um fundo que aplica em cotas de outros FII, deve se manter nas bolas boas do mercado, ou seja, os produtos mais tradicionais do mercado, como os de shopping center, lajes corporativas e galpões logísticos.

O mercado de fundos imobiliários hoje é concentrado em pessoas físicas, em razão da isenção fiscal. Mas esse panorama deve começar a mudar com a expectativa da entrada de investidores institucionais, como os fundos de pensão, segundo Carlos Ferrari, sócio do escritório NFA Advogados.

A chegada das fundações foi estimulada pela resolução do Conselho Monetário Nacional (CMN) que proibiu as fundações de serem proprietárias diretas de imóveis. "Todos os investimentos na área agora precisam ser feitos via fundos", disse Ferrari.

Você encontra um guia completo do que você deve analisar antes de aplicar em fundos imobiliários nesta matéria escrita pela Julia Wiltgen. Mas tenha em mente que, em tese, o investimento não difere muito da compra de um imóvel.

Por isso vale a pena conhecer os ativos que compõem a carteira do fundo no qual você pretende investir. Além de analisar de onde vem a receita para a distribuição dos resultados aos cotistas, vale acompanhar a taxa de vacância do imóvel.

Outro dado para avaliar antes de investir é o retorno mensal, também conhecido como “dividend yield”. Para chegar ao retorno, basta dividir o valor distribuído mensalmente pela cotação do FII na bolsa.

Aqui é importante considerar não só o histórico dos últimos 12 meses como a perspectiva para frente. Uma forma simples de saber se o retorno é atrativo é compará-lo com o rendimento do título público corrigido pela inflação (Tesouro IPCA).

Com a queda da Selic, a maior parte dos fundos listados na B3 oferece hoje retornos mais atraentes que os papéis do governo.

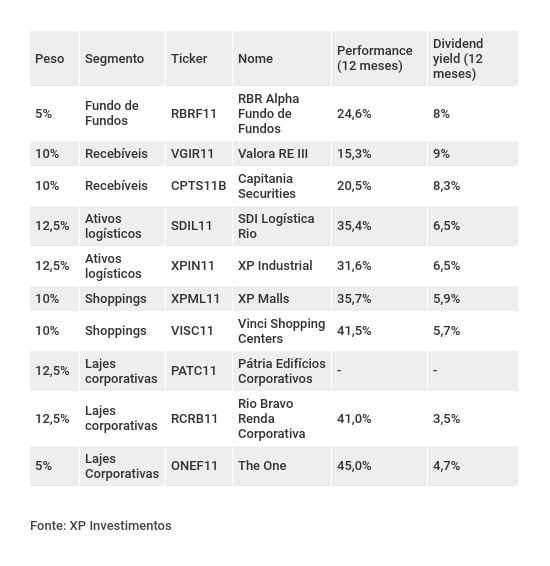

Como referência de onde investir, confira abaixo a carteira de fundos recomendados para dezembro elaborada pelos analistas da XP Investimentos:

Após a compra, o fundo passará a ter 114 imóveis em carteira, com presença em 17 estados e uma ABL de aproximadamente 1,2 milhão de metros quadrados

ADRs da Vale e Petrobras antecipam dia de volatilidade enquanto mercados voltam do feriado; aversão a risco e queda do minério de ferro explicam quedas

Com fluxo estrangeiro concentrado no Ibovespa, as small caps também sobem no ano, mas ainda não brilham. Werner Roger, CIO da Trígono Investimentos, conta o que falta para isso

Wall Street não parou nesta terça-feira (17), encerrando o pregão com alta modesta. Já na B3, o investidor troca a fantasia pelos gráficos e encara a ata do Fed em plena Quarta-feira de Cinzas.

Embora um entendimento geral tenha sido alcançado nesta terça-feira (17), o Oriente Médio segue em alerta com trocas ameaças de ataque de Trump e o fechamento do Estreito de Ormuz

Mudança na margem para ouro, prata e platina aceleraram a queda de preços dos metais; entenda o que mudou e como isso mexeu com as cotações

Com baixa vacância, contratos longos e espaço para reciclagem de ativos, Patria Renda Urbana segue entre os preferidos da corretora

Um único relatório impulsionou o valor da empresa na bolsa em 30%, mas teve um efeito muito maior para outras companhias de logística

Ainda que 850 mil investidores seja um marco para a indústria de ETFs, ainda é um número pequeno na comparação com o número de 100 milhões de investidores na renda fixa e de 5,4 milhões na renda variável

Pregão ficará fechado por alguns dias e voltará em horário reduzido; Tesouro Direto também sofre alterações

Há um leque de oportunidades no mundo dos ETFs, para diferentes tipos de investidores, do mais conservador ao mais agressivo

Levantamento da Quantum Finance mostra que fundos de papel lideraram as altas de janeiro, com retornos que chegaram a ser seis vezes maiores que o do IFIX

Ainda dá tempo de embolsar os ganhos. Veja até quando investir na ação para ter direito ao pagamento de juros sobre o capital próprio

Além da perspectiva positiva para o primeiro trimestre de 2026, a siderúrgica está sendo beneficiada por uma medida que pega a China em cheio; entenda os detalhes

A narrativa de rotação global de ativos, a partir dos Estados Unidos, segue em curso. S&P 500 e Nasdaq terminaram o dia em baixa.

Em painel na CEO Conference 2026, do BTG Pactual, o CIO da Ibiuna afirmou que uma eventual alternância de poder pode destravar uma reprecificação relevante dos ativos e pressionar os juros reais para baixo

Na última vez que o ouro representou uma fatia maior das reservas globais, a tendência dos mercados ainda era de acumulação do metal precioso

Preços máximos estabelecidos para o leilão ficaram muito abaixo do esperado e participação da empresa se torna incerta

Entrada forte de capital estrangeiro e expectativa de queda de juros levam banco a recomendar compra das ações da operadora da bolsa

Amazon combina resultados mistos com a maior aposta em IA entre as big techs, assusta investidores e ações sofrem em Wall Street, com efeitos até no Bitcoin e outras critpomoedas