O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Todo mundo quer múltiplo barato, mas ninguém quer esperar anos para que o crescimento, hoje já no preço, seja entregue ou sentir na pele uma grande correção nos preços como a vista em março. Qual a saída?

Jordan Peterson costuma dizer que não podemos proteger nossos filhos da realidade; ao invés disso, os pais precisam fazer com que as crianças entendam que há “dragões” no mundo. Em sendo cuidadosa, a cria poderá aprender a lidar com tais feras, tendo os pais como ponto de referência no enfrentamento.

Recordei-me desse pensamento depois de passar um tempo com meu velho no último domingo. Todos nós nos apegamos a uma figura paterna, independentemente de quem seja responsável pela materialização. Ela é parte importante do enfrentamento que a criança terá de passar na vida adulta.

Além da reflexão, nesse mesmo Dia dos Pais, depois do tradicional almoço em família, ainda fui agraciado com uma recomendação de leitura de minha mãe.

Minha mãe foi por muito tempo professora de literatura do sistema público de ensino, por isso, indicação de livro sempre foi matéria obrigatória em casa. Talvez as analogias literárias dela tenham sido sua forma de expressar justamente o ponto de referência materno para o enfrentamento, também proposto pelos pais.

O nome da vez era Ariano Suassuna. Enquanto ela me recomendava “Romance de Dom Pantero no Palco dos Pecadores”, duas outras obras notáveis do autor paraibano vieram à minha cabeça.

É curioso como obras de autores geniais como Suassuna mimetizam a realidade com uma proeza estética notável. A realidade é muito mais complexa do que conseguimos pressupor a priori e, por mais que busquemos obstinadamente interpretações e racionalizações, viveremos sempre sob a angústia da incerteza. Não à toa, o Felipe costuma trazer Kierkegaard e Nietzsche para o Day One. Ambos existencialistas e preocupados com a questão da ruptura do pensamento platônico com a realidade concreta.

Leia Também

No caso do “Romance d’A Pedra do Reino”, o resgate vai na linha daquele já sabido sebastianismo, referente ao sentimento do povo português que, durante o século 16, profetizava o retorno do rei D. Sebastião, desaparecido na África após a Batalha de Alcácer-Quibir.

Evidentemente, o rei nunca voltou devido a um único motivo: ele morreu.

Breve parêntese. Os traços desse anseio sebastianista são verificados, inclusive, na cultura brasileira em suas tratativas políticas. A esperança de que um candidato X ou Y possa trazer finalmente a correção de todos os males que afligem a nação pode ser entendida como um resquício desse processo social português; afinal, fomos colônia de Portugal.

Voltando ao assunto. Da mesma forma, em nosso meio, quando lemos diferentes pareceres sobre empresas ou setores, relatórios de gente muito séria e diferentes opiniões de gestores e analistas brasileiros e gringos, podemos identificar uma parcela de sentimento que se assemelha ao sebastianismo: um sebastianismo financista.

Explico.

Existe uma grande preocupação no mercado hoje. Se, por um lado, os juros estão estruturalmente baixos (de modo conjuntural também, devido ao expansionismo monetário sem precedentes), por outro, a Bolsa, que seria alternativa tradicional e notória quando os juros caem, também está muito cara.

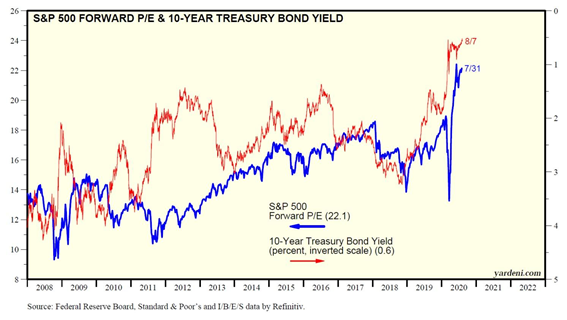

Juros baixos e Bolsa sem atratividade. Gradualmente, ficamos sem opções. Abaixo, a imagem, que chegou a mim por contribuição de Christof Leisinger, ilustra a queda dos juros (em vermelho e invertido no eixo da direita) e a alta dos múltiplos acionário (em azul e no eixo da esquerda):

Ou seja, yield cai e Bolsa fica cara. Por sinal, como o Felipe costuma argumentar, existem motivos estruturais para os juros estarem baixos (demografia e tecnologia), assim como também existem motivos para cada vez mais os ativos renderem menos.

Isso porque, em um processo de tradicional arbitragem, um ativo de risco tem que pagar o retorno do ativo livre de risco mais um prêmio pelo risco específico (generalizando, isso vale para tudo); ou seja, se os juros caem e o ativo livre de risco rende zero (ou menos), todos os outros ativos rendem menos, por definição.

Isso é um problema, uma vez que múltiplos esticados apontam para uma relação risco-retorno pouco assimétrica. Historicamente, segundo levantamento do Credit Suisse, múltiplos mais altos geralmente precedem retornos futuros mais baixos. No caso, múltiplo de preço sobre lucro (P/L, linha azul acima) superior a 21 vezes é consistente com retornos perto de zero na próxima década (ex-dividendos).

Diante da dinâmica, levanta-se até a hipótese de alocações muito tradicionais no exterior, como a 60/40, estarem ultrapassadas e precisarem ser revistas. É um duro choque de realidade de que muita gente no mercado parece não ter se dado conta ainda.

Desculpe, acredito que a última frase possa me fazer ser mal interpretado.

Não é que as pessoas não percebem. Elas percebem e percebem muito. Mas, se todo mundo percebe, considerando um mercado supostamente eficiente, o fator já não deveria ser ponderado no preço? Ou então os fenômenos TINA (não há outra alternativa) e FOMO (medo de ficar de fora) seriam responsáveis por mais uma grande distorção?

Acredito que estamos, na verdade, diante de uma mudança de paradigmas, com a qual naturalmente será difícil de se adaptar. Os agentes costumam olhar a situação com as mesmas lentes que olharam o século passado, em uma espécie de saudosismo do que realmente deu certo.

Assim, a situação atual aparenta ser um monstro de sete cabeças, quando se trata, na realidade, de uma fase de transição para outro estágio de amadurecimento dos mercados, com a qual ainda não estamos acostumados.

Verificamos assim uma tentativa dos agentes de querer a qualquer custo voltar ao que deu certo no início do século passado, buscando grandes barganhas, quando em um mundo entendido como informacionalmente eficiente isso é muito difícil.

É uma espécie de sebastianismo: financistas no aguardo de uma situação de mercado que simplesmente pode não existir mais, procurando e esperando preços razoáveis novamente.

Todo mundo quer múltiplo barato, mas ninguém quer esperar anos para que o crescimento, hoje já no preço, seja entregue ou sentir na pele uma grande correção nos preços como a vista em março. Qual a saída?

Seria natural pensar que, diante de um novo contexto, uma nova proposta seja necessária. Temos costurado aqui na Empiricus diversas ponderações sobre alternativas de estratégias que procuram levar a nova realidade em consideração, com o resgate do Felipe de uma mescla entre smart beta e barbell strategy.

Paralelamente, duas classes costumam ser interessantes: i) os alternativos (líquidos e ilíquidos), que têm crescido na alocação dos grandes gestores de fortuna e dos gigantes escritórios patrimoniais de família e ii) classes menos privilegiadas no processo atual, pelo menos por enquanto.

Enquanto a primeira opção ainda é pouco acessível para o investidor de varejo brasileiro, a segunda já é uma realidade. Por sinal, vale destacar que o processo de encarecimento das empresas de tecnologia é compreensível. Se existe hoje muita emissão de moeda e, portanto, muita liquidez, os agentes têm que alocar os recursos de algum jeito.

Se a renda fixa não paga bem e as ações estão com fundamentos ruins (devido à economia em frangalhos no pós-pandemia), então o dinheiro parte para crescimento (“growth”), que é naturalmente entendido como tecnologia — você joga qualquer coisa no modelo e faz um fluxo de caixa descontado tendendo ao infinito. Pronto, criou-se a Bolsa distorcida atual.

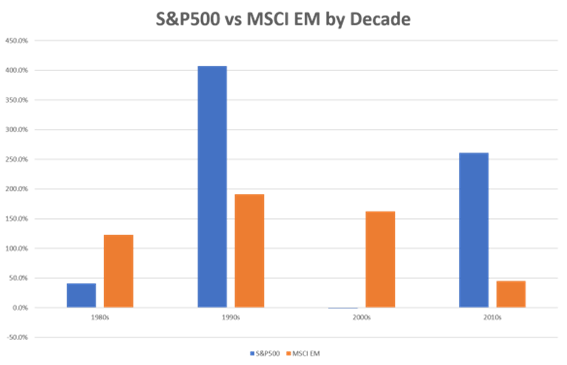

Começa então a nascer um entendimento revigorado de que os emergentes podem voltar a ficar mais atrativos. Se olharmos por década (gráfico abaixo), esses mercados (em laranja) costumam se alternar com os desenvolvidos (em azul) em termos de performance de Bolsa.

Nesse caso, é possível que passemos a notar um fluxo gradual dos gringos para emergentes novamente, que possuem mais risco e, assim, mais prêmio pela alocação. Igual às classes de ativos menos privilegiadas, que podem ganhar alguns investidores globais.

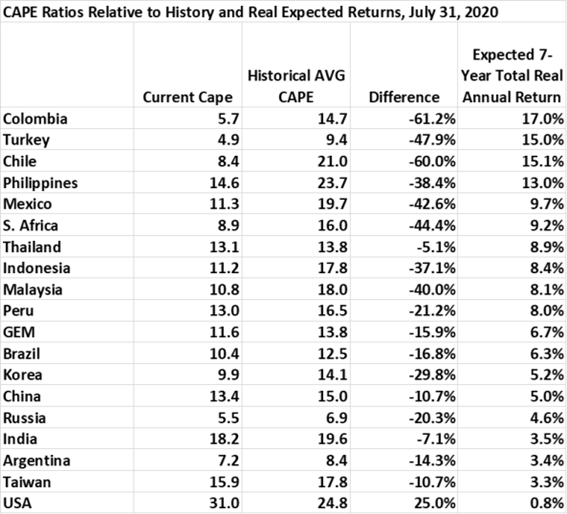

Como muito bem pontuou Jean Van de Walle (autor da imagem acima e da tabela abaixo), para garantir retornos esperados mais atraentes, o investidor precisa se aventurar em mercados mais arriscados e relativamente baratos — o mundo assistiu à desvalorização cambial nos países emergentes (o Brasil que o diga).

Brasil, Colômbia, Turquia, Chile, Filipinas, México e África do Sul são negociados com descontos muito acentuados em relação às avaliações históricas e fornecerão retornos elevados se ocorrer uma reversão à média. Atualmente, os mercados estão precificando perspectivas econômicas difíceis para esses países.

Para essas economias, o debate tem um caráter fiscalista diferente. É importante apresentar credibilidade orçamentária para o investidor estrangeiro. A discussão que passamos hoje de revisão da carga tributária será importantíssima nesse sentido (preocupação adicional com o Brasil no sentido de pagar a conta do coronavírus).

Todos os países (emergentes e desenvolvidos) vão entrar nesse debate para acomodar a nova realidade de expansão fiscal e monetária — o emergente que fizer melhor isso tende a ficar na frente.

Vamos afugentar o sebastianismo financista e alocar de maneira fria nosso capital, correndo riscos com responsabilidade. Não é porque não enxergamos solução, em um primeiro momento, que a solução não existe. A discussão tem que ser menos sobre o suposto medo das coisas estarem caras e mais sobre onde alocar em um mundo diferente.

Se preferirem esperar o retorno dos preços à racionalidade, fiquem à vontade, respeito a posição. Já eu prefiro me movimentar com diligência e ponderação, correndo o risco certo e sempre com proteções locais e internacionais (moedas fortes e uma alocação em ouro e prata).

Se estiver em busca de uma carteira completa, feita para buscar retornos com ações ao mesmo tempo em que traz proteções para evitar prejuízos exagerados caso um cisne negro apareça no lago dos mercados, aqui está uma sugestão.

Bruno Henriques, head de análise de renda variável do BTG Pactual, fala no podcast Touros e Ursos sobre a sua perspectiva para as ações brasileiras neste ano

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais