O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

As ações favoritas dos analistas contam com características particulares que as transformam em boas opções para uma carteira diversificada

Ser o novato sempre é uma experiência eletrizante, o que não quer dizer que seja fácil ou agradável. Que o digam aqueles que deram seus primeiros passos na bolsa neste conturbado ano de 2020. Faz parte do aprendizado uma boa dose de inexperiência, nervosismo e decisões por impulso.

Arrisco dizer que no momento não exista um lugar do mundo que reúna mais novatos do que a bolsa brasileira. No último mês, a B3 atingiu a marca de 3 milhões de investidores cadastradas na bolsa. Um salto e tanto para um mercado que no início do ano passado ainda contava com menos de 1 milhão de pessoas físicas.

As razões para esse avanço você conhece bem: o cenário com juros cada vez mais baixos e a expectativa de que a situação se mantenha por um longo período acabou com a vida fácil na renda fixa e abriu as portas da renda variável para um grande número de pessoas.

O que talvez não combine tão bem com a receita de crescimento desse bolo é a altíssima volatilidade dos mercados. Setembro, em particular, foi um mês difícil para a bolsa.

O mês começou puxado pela forte queda do índice que reúne as principais empresas de tecnologia nos Estados Unidos, o Nasdaq, e seguiu na mesma toada com o avanço da segunda onda de coronavírus na Europa.

Como se não bastasse, as dúvidas sobre a condução da política fiscal e a ameaça ao teto de gastos azedaram de vez o humor dos investidores. Tanto pessimismo fez o Ibovespa, principal índice da bolsa brasileira, recuar 4,80% no período.

Leia Também

Nem todo novo (ou velho) investidor está preparado para lidar com esses movimentos bruscos e aí é fácil se deixar levar pelo nervosismo. As ações da Via Varejo (VVAR3), uma das favoritas dos analistas no mês passado, amargaram uma queda de 16%. E aparecem novamente entre as campeãs de recomendações para outubro.

Estar no controle das emoções é essencial. Neste caso específico, os investidores aproveitaram o movimento de queda para realizar parte dos lucros acumulados no ano, mas, para os analistas, nada mudou: as perspectivas de longo prazo para a companhia seguem as mesmas.

Com tanto sangue novo na bolsa, o cenário de alta volatilidade é uma boa desculpa para reforçarmos um princípio que sempre valorizamos no Seu Dinheiro: a diversificação da sua carteira.

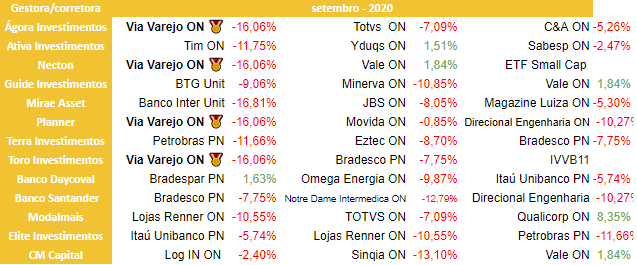

Todo começo de mês pedimos para que os analistas dos principais bancos e corretoras selecionem três das principais apostas para o mês para ajudar você, leitor do SD Premium, nessa tomada de decisão.

Em outubro, nosso ranking contou com um empate triplo entre três ações que são boas opções para a diversificação da sua carteira, com características distintas e importantes.

Além da Via Varejo, que é impulsionada pela inovação digital, os especialistas do mercado também enxergam com bons olhos a Vale (VALE3), uma empresa robusta que pode ser um amuleto contra a alta volatilidade e a Gerdau (GGBR4), uma companhia pronta para uma guinada no pós-crise.

As ações do Itaú Unibanco (ITUB4), Magazine Luiza (MGLU3) e Natura (NTCO3) também merecem destaque, mencionadas duas vezes cada pelos analistas. Confira a lista completa de indicações:

Entendendo a Ação do Mês: todos os meses o Seu Dinheiro Premium consulta as principais corretoras do país para descobrir quais são as principais apostas para o período. Dentro das carteiras recomendadas, normalmente com até 10 ações, os analistas indicam as suas três prediletas. Com o ranking nas mãos, selecionamos as que contaram com pelo menos duas indicações.

Desde o início da pandemia, quando nos vimos trancados dentro de casa e realizando todas as nossas atividades básicas por meio de uma tela, a Via Varejo (VVAR) tem sido presença constante entre as ações mais indicadas pelos analistas do mercado.

Mesmo após um tombo de 16% no mês passado, a empresa segue em alta, recebendo três indicações em outubro - Terra Investimentos, Planner Corretora e Banco Santander.

Está se perguntando a razão pela qual a Via Varejo segue entre as campeãs? É que embora uma parcela dos investidores tenha decidido embolsar parte dos lucros dos últimos meses — a companhia já se valorizou cerca de 60% desde janeiro — os fundamentos que levam a ação a ser uma das favoritas dos analistas seguem lá.

A extensa reformulação operacional e de gestão da Via Varejo tem mostrado resultados e é o principal motor para a retomada de confiança do mercado na companhia. Para seguir financiando a reestruturação de forma saudável e reforçar o seu caixa, a empresa realizou uma oferta de ações bem sucedida.

O principal sinal de que a empresa está no caminho certo foi o resultado sólido apresentado no segundo trimestre de 2020 — o primeiro período totalmente tomado pela pandemia do coronavírus.

Embora as vendas líquidas tenham caído 12% na base anual, o volume geral de vendas nos canais online da companhia saltaram para 280%, acima do que previam os analistas, enquanto as vendas físicas no auge da quarentena recuaram 63%.

Para os analistas do Santander, o que mais agradou no balanço foi o desempenho da margem bruta, que subiu de 3,4 pontos percentuais em um ano para 30,7%, com o e-commerce responsável por 66% das vendas e serviços.

Como entramos na reta final do ano, os resultados do terceiro e quarto trimestre serão muito importantes para a consolidação da nova imagem da companhia. Para Mario Mariante, analista-chefe da Planner Corretora, a empresa deve seguir apresentando números sólidos nos próximos meses, principalmente com o e-commerce aquecido e as lojas abertas voltando a fazer parte da rotina do brasileiro.

Depois de correr atrás dos concorrentes por muitos anos, a ação da empresa — hoje negociada na faixa dos R$ 18 — ainda se encontra descontada se comparada aos seus principais concorrentes, ainda mais após a correção recente, com espaço para crescimento na casa dos dois dígitos percentuais, segundo os analistas que apostam na dona das redes Casas Bahia e Ponto Frio.

Para outubro, a Vale (VALE3) foi a escolha de três instituições: Guide Investimentos, Mirae Asset e CM Capital. A confiança dos analistas na mineradora mostra que os esforços da gestão de reconquistar uma imagem mais confiável tem trazido resultados.

Além nos avanços para tentar virar a página da tragédia de Brumadinho, a gestão da companhia tem focado em controlar custos e reduzir os investimentos e o endividamento da empresa. O trabalho tem agradado o mercado e a Vale vem superando as expectativas. No segundo trimestre, a mineradora teve um aumento de 29% nas vendas líquidas, atingindo a marca de R$ 40,4 bilhões.

O bom desempenho gestão e as melhorias operacionais são alguns dos principais pontos mencionados pelos analistas para a reconquista da confiança no papel, mas outros fatores também influenciam.

É o caso da alta do minério de ferro no mercado internacional, que segue como tendência — hoje no patamar dos US$ 120 por tonelada — e a valorização do dólar, que devem compensar boa parte da queda da produção provocada pela pandemia do coronavírus.

Os sinais de aquecimento da economia chinesa também são boas notícias para a mineradora. Como maior consumidora do mundo, um crescimento da demanda no país asiático se reflete diretamente nos números da mineradora brasileira.

Com um caixa mais forte, a empresa se permitiu a retomar o programa de remuneração aos acionistas, suspenso após o desastre de Brumadinho. No mês passado, a Vale anunciou o pagamento de dividendos no valor de R$ 2,4075, sendo R$ 1,4102 na forma de dividendos e R$ 0,9973 na forma de juros sobre o capital próprio, no montante total de R$ 12,4 bilhões.

Em meio a um cenário de grande volatilidade nos mercados, como o observado no último mês, a CM Capital vê as ações da Vale como fortes candidatas a se beneficiarem, já que o papel funciona como uma espécie de ativo de proteção contra a forte queda das bolsas. Para a Guide, embora a companhia acumule uma alta superior a 13% no ano, esse é um ótimo momento de entrada nos papéis.

Se quando falamos em Vale é quase impossível não falar da economia chinesa, as ações da Gerdau (GGBR4) estão intimamente ligadas ao desempenho da economia dos Estados Unidos.

Como possui uma operação relevante na maior economia do mundo e com a retomada de investimentos em infraestrutura, a Gerdau, uma das principais fornecedoras de aços longos do continente, deve se beneficiar. Por isso, a companhia foi indicada por três instituições: Terra Investimentos, Banco Daycoval e Banco Santander.

O aquecimento da economia chinesa também desempenha o seu papel no otimismo com relação aos próximos meses da companhia. Mas não é só o cenário internacional que dita o ritmo. O setor de construção civil brasileiro deve ser um gatilho para a recuperação da demanda do segmento.

Em julho, após queda de 29% na produção de aço devido às paradas de suas usinas por conta do coronavírus, a produção de aço bruto cresceu 3,5% na comparação anual e a de aços longos subindo 10,6%.

No último trimestre, a variação cambial teve grande impacto no balanço da companhia. A Gerdau teve lucro líquido consolidado de R$ 315 milhões de reais, recuo de 15% ante o período anterior. Mesmo com os efeitos da pandemia do coronavírus, os resultados foram mais positivos do que o anteriormente previsto pelo Instituto Aço Brasil.

E se a retomada das principais economias do mundo é o motor para que as engrenagens da Gerdau rodem, é bom que os investidores fiquem atentos às notícias que podem mexer com essas expectativas de uma recuperação em ‘V’.

Desde o início da pandemia, bancos centrais e governos vêm inundando o mercado com pacotes de estímulos que garantem a liquidez do sistema. Mas, enquanto os investidores aparentam estar ávidos por mais, a fonte parece estar secando.

Nos Estados Unidos, por exemplo, após meses de tratativas, o presidente Donald Trump emperrou o pacote trilionário tão aguardado e a pauta só deve ser retomada após as eleições presidenciais, que acontecem em novembro.

Outra expectativa dos analistas é que, assim como outras siderúrgicas já estão fazendo, a Gerdau também anuncie elevações no preço do aço nos próximos meses, para se equiparar no mercado internacional.

Com a queda de 4,80% do Ibovespa, setembro marcou o segundo mês consecutivo de queda desde março, início da crise do coronavírus. A maior parte dos ativos seguiu a mesma tendência. No ano, o principal índice da bolsa brasileira acumula uma queda de mais de 17%.

Favorita do mês de setembro, a ação da Via Varejo recuou fortemente, com queda de 16,06%. Das três ações indicadas pelos analistas para setembro, apenas a Vale apresentou retorno positivo, de 1,84%. O pódio se completa com os papéis do Bradesco, que tiveram queda de 7,75% no período.

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice

Investir nesse tipo de ativo não é óbvio e exige um olhar atento às características específicas de cada metal; o Seu Dinheiro te dá o passo a passo, conta os riscos e vantagens desse tipo de investimento

Relatório do Santander destaca ações fora do consenso e aponta onde o mercado pode estar errando na precificação

Evento do Seu Dinheiro traz estratégias para investir em ações, FIIs, criptoativos, renda fixa e ativos internacionais neste ano

Nesta semana, o Ibovespa superou os 180 mil pontos pela primeira vez. Entenda o que esteve por trás da performance positiva da bolsa nos últimos dias

No evento Onde Investir 2026, do Seu Dinheiro, Marcelo Bolzan, da The Hill Capital, fala o segredo para surfar um ano de corte de juros em 2026 e proteger sua carteira de riscos desnecessários

Na semana, o principal índice da bolsa brasileira acumulou ganho de 8,53%; já o dólar à vista perdeu 1,61% nos últimos cinco dias