O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O que você observa do mercado hoje? Querendo ou não, gostando ou não, é um mercado leve, comprador, sem vendedor marginal, migrando para ativos de risco.

Sempre tive dificuldade com a imanência. A ideia de significados em si mesmos, sem que houvesse um “algo a mais”, com uma condenação a viver apenas o presente e desfrutar dele, me parecia um tanto insuficiente.

Talvez por conta da criação jesuíta, vivo à espera de alguma espécie de salvação, que está descolada no agora, pondo-se em algum momento além do atual, transcendente àquele instante vivido. Existe um descolamento mental do agora para o futuro.

Curioso como essa transcendência permaneceu além das raízes religiosas. Mesmo quando o Deus de Spinoza ocupou o lugar do Deus católico, continuei a ligar-me psiquicamente a algum evento futuro que pudesse acontecer e trazer-me algum preenchimento ontológico. Ao longo da caminhada, foi estranho perceber que alguns desses supereventos transcendentes esperados acabaram se materializando, trazendo, sim, alguma felicidade momentânea, mas sendo rapidamente substituídos por um novo vazio e pela formulação de uma nova expectativa.

“O desejo, por sua natureza, é dor: sua realização traz rapidamente a saciedade; a posse mata todo o encanto; o desejo ou a necessidade de novo se apresentam sob nova forma: senão, é o nada, é o vazio, é o tédio que chega.” Essa seria a versão de Schopenhauer para o problema. A teoria psicanalítica apontaria algum sentimento inconsciente de culpa. Pode ser uma ou outra, talvez as duas, eu não sei. Não importa para os nossos fins.

O fato é que sempre me mantive, de algum modo, com ao menos parte do cérebro deslocado do presente para um futuro imaginado. De um lado, identifico uma função positiva propulsora interessante: é essa insatisfação crônica que me impele a seguir em frente na direção de novos objetivos, perseguidos de maneira obsessiva. Em contrapartida, traz consigo a incapacidade de contemplar as virtudes do presente, ainda que suas virtudes estejam apenas nele mesmo.

A conversa aparentemente psicológica e, talvez, filosófica encontra repercussões práticas.

O que você observa do mercado hoje? Querendo ou não, gostando ou não, é um mercado leve, comprador, sem vendedor marginal, migrando para ativos de risco. Aumentam as tensões entre EUA e China, o mercado sobe. Elevam-se os protestos nos EUA e no Brasil, o mercado sobe. A China restringe importações de soja e carne suína dos EUA, o mercado sobe. PMIs frustram as expectativas, idem. Novos testes da Gilead apontam resultados bem mais limitados para o remdesivir, idem.

Sob a brutal expansão de moeda no mundo, os mercados continuam subindo. Se principalmente o Fed, mas também o BoJ e o BCE, não deixam cair, então não dá para vender. Como os mercados são simplistas, se não é para vender, então é para comprar. E assim vamos migrando em direção ao risco. Objetivamente, o que se observa é um aumento do apetite por risco, inclusive com elementos já observáveis de “dash to trash”, uma maior disposição a se comprar empresas em sérias dificuldades — se você pensou em fortes altas para empresas aéreas, de turismo, outras que estão fazendo aumento de capital neste momento e, lamento informar, nosso EWZ, está no caminho certo.

Leia Também

Em outras palavras, sendo mais direto e objetivo: olhando por uma perspectiva de fluxo, parece haver sinais razoáveis de alta adicional para os ativos de risco. Essa seria uma abordagem imanente da história.

Qual o problema disso, se é que há algum?

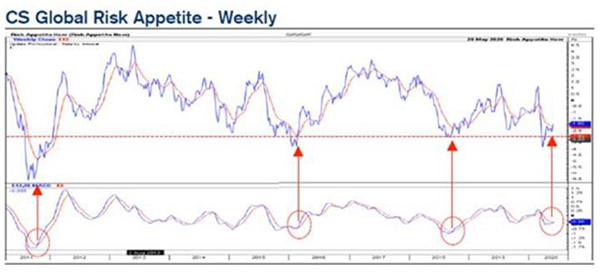

Árvores não crescem até o céu. Se o gráfico acima indica maior disposição ao risco sob a ótica da análise técnica, vejamos, por outro lado, o que foi escrito ontem pela equipe do mesmo Credit Suisse: “os valuations estão extremamente esticados com P/E a 21,5x NTM (next 12 months). Comparado a fevereiro, o múltiplo estava em 19x, e já se aproxima dos extremos vistos no final dos anos 1990. Historicamente, múltiplos mais altos geralmente precedem retornos futuros mais baixos. Um P/E acima de 21x+ é consistente com retornos perto de zero na proxima decada (ex-dividendos). No curto prazo, o valuation é bem mais difícil de se prever”.

Ou seja, quando deslocamos o olhar do momento atual e do curtíssimo prazo, muito pautado em fluxo e elementos técnicos, menos em fundamentos estritos, para um momento mais à frente, vemos dificuldades de as Bolsas americanas — e isso obviamente se espraia para os mercados periféricos — continuarem entregando bons resultados. Só tivemos múltiplos tão esticados no final da década de 1990 — deu no que deu.

O descolamento entre Wall Street e Main Street nunca foi tão grande:

Como conciliar as duas coisas: imanência e transcendência?

Aqui, temos viés fundamentalista. Ou seja, acreditamos que, cedo ou tarde, os preços dos ativos precisam convergir para seus fundamentos. Em outras palavras, ou teremos uma expansão muito vigorosa dos lucros à frente e uma recuperação fulminante da economia, ou estaremos condenados a retornos muito baixos para as ações, potencialmente negativos até. Se os lucros vão, de fato, subir muito rápido e convergir para os preços sugeridos pelas ações ou se será o contrário, não sabemos. Só o tempo dirá. Contudo, parece prematuro apostar que necessariamente será o primeiro caso, como o mercado tem feito.

Ao mesmo tempo, não pretendemos passar ao largo da recuperação dos mercados — sempre, porém, com responsabilidade e prudência, focados na preservação do capital, que é o exigido pelo momento de inúmeros riscos e incertezas e expectativas de retornos baixos quando ponderadas por métricas de valuation.

Já temos feito isso na Carteira Empiricus. Contudo, sob o abandono das perspectivas sistêmicas e foco em situações particulares, oportunidades idiossincráticas que têm aparecido, em que a combinação risco e retorno ainda é boa, sem necessariamente depender do comportamento agregado do mercado.

Recompramos o short em PRIO, trocamos XP por Stone e lhe demos mais peso, adicionamos 5 pontos percentuais ao book de ações para comprar empresas norte-americanas de tecnologia.

Ao mesmo tempo, a partir do noticiário recente e dos balanços corporativos, há algumas coisas microeconômicas me animando bastante.

O resultado da Cosan foi simplesmente espetacular, em particular no âmbito da Raízen — cada vez mais impressionado com a capacidade do grupo de gerar valor e alocar capital; Grupo Cosan, para mim, é o grande cavalo para se estar posicionado nos próximos anos.

Alheia a todo tiroteio macro, por mais incrível que possa parecer, a Oi tem melhorado dramaticamente seus operacionais. Claro que a empresa é ruim, muito endividada, tem problema de geração de caixa. Até o João Pedro sabe disso. Mas daí talvez surja a oportunidade. O João Pedro não sabe ainda a velocidade com que a companhia tem crescido em fibra, embora até suspeite das chances da venda da móvel — mas isso, se materializado, seria bem interessante à companhia e ainda não está no preço. Tocada pelo competente Rodrigo e com o maçarico da Farallon, não me surpreenderia se a Oi viesse a se tornar um grande fornecedor de infraestrutura de telecom em menos de dois anos, negociando em linha com os pares do segmento no mundo, entre 10 e 11 vezes EV/Ebitda. Mantida a rota, podemos ver em curto intervalo de tempo as ações negociando acima de R$ 1,00.

O setor de saneamento está na cara do gol para ter seu novo marco regulatório aprovado. Isso é para trazer uma alta entre 25% e 30% para o nicho em um curto intervalo de tempo. As coisas não andam de forma linear e gradual em Bolsa. Elas caminham em grandes saltos súbitos. Sanepar é minha preferida, mas você pode montar o pacote completo aqui se quiser.

Sem ninguém perceber, minhas queridas Bahema (disclosure necessário: tenho as ações na física e, portanto, estou conflitado aqui) têm se tornado um case bem interessante de educação básica (bem-feita, e isso é raro!) listado em Bolsa. Quando a turma perceber, pode ser tarde demais. As minhas eu não vendo. Compraria mais se pudesse.

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice

Investir nesse tipo de ativo não é óbvio e exige um olhar atento às características específicas de cada metal; o Seu Dinheiro te dá o passo a passo, conta os riscos e vantagens desse tipo de investimento

Relatório do Santander destaca ações fora do consenso e aponta onde o mercado pode estar errando na precificação

Evento do Seu Dinheiro traz estratégias para investir em ações, FIIs, criptoativos, renda fixa e ativos internacionais neste ano

Nesta semana, o Ibovespa superou os 180 mil pontos pela primeira vez. Entenda o que esteve por trás da performance positiva da bolsa nos últimos dias

No evento Onde Investir 2026, do Seu Dinheiro, Marcelo Bolzan, da The Hill Capital, fala o segredo para surfar um ano de corte de juros em 2026 e proteger sua carteira de riscos desnecessários

Na semana, o principal índice da bolsa brasileira acumulou ganho de 8,53%; já o dólar à vista perdeu 1,61% nos últimos cinco dias

A perspectiva para os setores é que sigam com uma dinâmica favorável aos proprietários, por conta da restrição de oferta nas regiões mais nobres e da demanda consistente

Volume recorde foi puxado pela renda fixa, com avanço dos FIDCs, debêntures incentivadas e maior liquidez no mercado secundário, enquanto a bolsa seguiu travada. Veja os dados da Anbima

Oferta de ações na bolsa norte-americana Nasdaq pode avaliar o banco digital em até US$ 2,5 bilhões; conheça a estratégia do PicPay para atrair os investidores

Em meio a transferências globais de capital, o principal índice da B3 renovou máximas históricas puxado pelo fluxo estrangeiro, dólar em queda e expectativa de juros mais baixos nos EUA