O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Paul Tudor é conhecido pelas suas previsões macroeconômicas e por ter previsto o tombo da bolsa de Nova Iorque em 1987, a chamada segunda-feira negra

Diante de um cenário externo embaçado aos olhos do investidor com guerra comercial e desaceleração econômica, o bilionário Paul Tudor, fundador da gestora Tudor Investments, - que administra US$ 7 bilhões em ativos - , disse que a sua aposta da vez está no ouro.

Em entrevista ao Bloomberg Markets feita ontem (12), o investidor falou que "se tivesse que escolher o ativo preferido dele nos próximos 12 a 24 meses, ele provavelmente escolheria o ouro".

Ele é conhecido pelas suas previsões macroeconômicas e por ter previsto o tombo da bolsa de Nova Iorque em 1987, a chamada segunda-feira negra.

Segundo o veterano de Wall Street, o cenário é favorável para a subida da cotação do ativo para além dos US$ 1.400 e ele vê possibilidade de passar até mesmo dos US$ 1.700, de forma rápida. Por volta das 16h01 de hoje (13), a cotação da onça estava na casa dos US$ 1.345.

O veterano da gestão de fundos destacou ainda que os bancos centrais, especialmente o dos Estados Unidos se mostram cada vez mais propícios a abaixar as taxas de juros, o que atrairia maior interesse ao ativo.

Além de funcionar como uma salvaguarda quando o dinheiro fica curto, o ouro também é o refúgio de alguns investidores em momento de incertezas.

Quem investe na commodity busca, antes de mais nada, proteção para o seu patrimônio. É claro que se você conseguir antecipar os movimentos de alta na cotação do ouro, dá para ganhar um bom dinheiro também.

Leia Também

Há três variáveis que ajudam a entender melhor as oscilações de preço no ouro. São elas: a taxa de juros americana, a cotação do dólar e a demanda direta.

Quanto maior da taxa de juros nos EUA, menos interessante fica investir no ouro. A razão é que a moeda americana ganha valor e fica mais interessante investir nos Estados Unidos do que buscar ativos de maior risco em outros mercados como os emergentes, por exemplo.

No caso da cotação do dólar, o ouro é uma commodity cotada em dólar. Logo, se a moeda americana se valorizar frente a outras cestas de moedas como o real, as commodities caem de preço. Mas, se ele perder fôlego, as commodities como ouro e petróleo ganham força.

Por último, a questão da demanda direta. Nesse caso, o destaque vai para China e Índia que são grandes compradores de joias. Logo, quanto maior for o crescimento de ambos os países, maior será a demanda por esse tipo de mercadoria.

A lógica do ouro é sempre a seguinte: quando a bolsa se fortalece e o dólar se desvaloriza, o ativo mais buscado é ouro. Porém, assim que o dólar volta a subir, o metal começa a sofrer com a queda em seu preço.

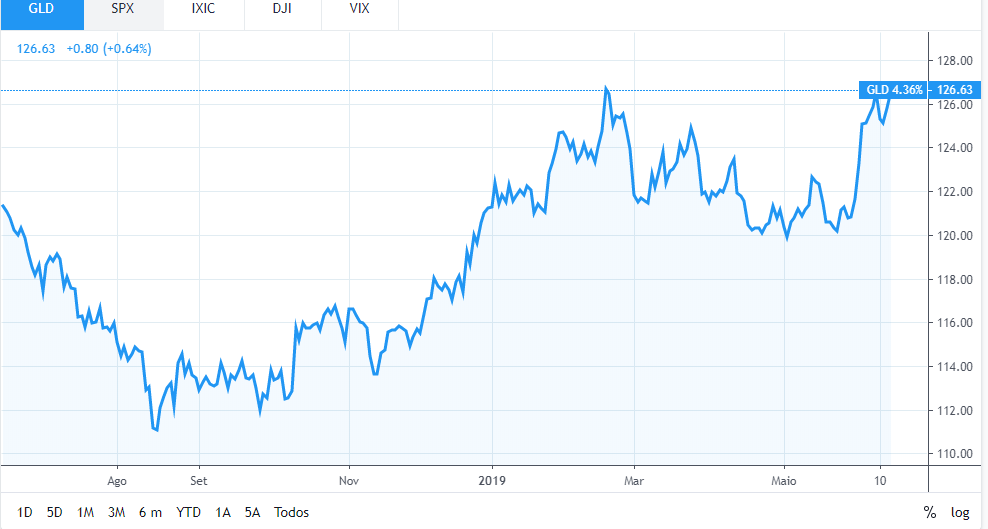

Desde que a guerra comercial entre Estados Unidos e China se intensificou, os investidores procuraram cada vez mais o ouro como forma de proteção. A prova disso é o aumento da busca pelos Exchange Traded Funds (ETFs) lastreados na moeda.

Fonte: TradingView

Esses ETFs nada mais são do que fundos de investimento que têm as cotas negociadas em bolsas de valores e que reproduzem os índices de ouro. Ao comprar uma cota, o investidor garante a variação do índice por um valor muito menor.

Além deles, o investidor que quiser investir na commodity pode optar por outras três formas como, ouro em barra, fundos de ouro e contratos futuros.

De qualquer forma, diante do cenário, é preciso se preparar. Afinal, os seguros não devem ser feitos apenas nos momentos de sufoco.

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu