‘Inshalá’ muito ouro! Investimento é porto seguro e pode entrar na carteira de formas diferentes

Os Bancos Centrais do mundo todo, por exemplo, compraram mais ouro no ano passado do que em todos os anos anteriores, desde 1971. Os dados são do World Gold Council

Apesar de não ser mais tão habitual hoje em dia, o penhor de joias era bastante utilizado no passado. Minha vó, dona Edna, que o diga. Lembro-me bem de uma história em que ela me disse que acabou colocando certas peças de ouro como garantia para o pagamento de dívidas na Caixa Econômica Federal e que depois perdeu tudo.

Além de funcionar como um salvaguarda quando o dinheiro fica curto, ele também é o refúgio de alguns investidores em momento de menor clareza externa, como agora.

Mesmo com os números melhores sobre a atividade na China em janeiro, o tom mais paciente do Federal Reserve (Fed, o banco central dos EUA) sobre os juros e o "fim" do shutdown nos Estados Unidos, o cenário externo ainda está "embaçado". O governo americano pode parar de novo a qualquer momento.

O investimento em ouro já é usado como trunfo por alguns investidores interessados em passar com maior tranquilidade por esse momento mais complicado fora do Brasil.

Os bancos centrais do mundo todo já seguiram por esse caminho. Eles compraram mais ouro no ano passado do que em todos os períodos anteriores, desde 1971. Apenas em 2018, os BCs de cada país adicionaram cerca de 651,5 toneladas de ouro aos seus cofres, o que representa um aumento de 74% em relação ao ano anterior. Os dados são do World Gold Council, uma das maiores instituições mundiais da área.

Refúgio na certa

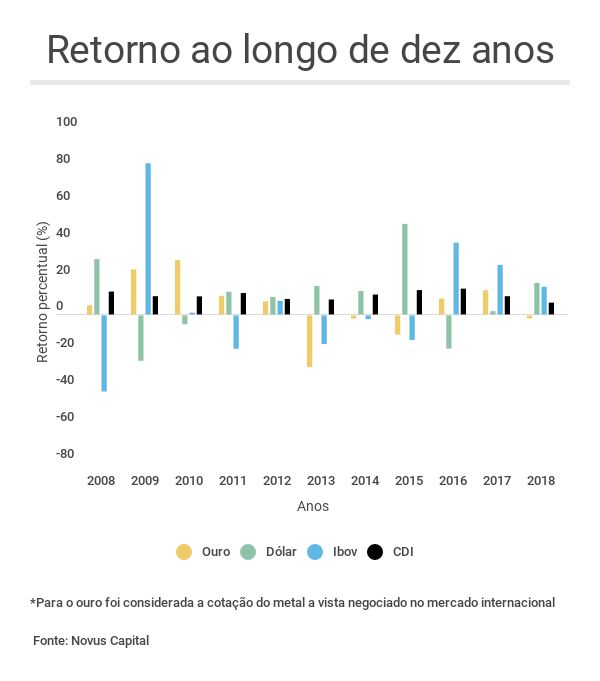

Se analisarmos o gráfico em que mostra a cotação do ouro à vista negociado no mercado internacional desde a última crise mundial, é possível ver que o retorno do ativo em relação ao dólar, CDI e Ibovespa (principal índice da B3), manteve-se com rendimentos positivos dois anos após a crise de 2008. Em comparação, no mesmo período, o dólar apresentou desvalorização em 2009 e 2010.

Leia Também

BTG Pactual lança o DEBB11, primeiro ETF de crédito privado do Brasil

A lógica do ouro é sempre a seguinte: quando a bolsa se fortalece e o dólar se desvaloriza, o ativo mais buscado é ouro. Porém, assim que o dólar volta a subir, o metal começa a sofrer com a queda em seu preço.

Mil formas de investir

O metal não é unanimidade no mundo dos investimentos. Há quem diga que ele é pouco líquido, ou seja, que é difícil fazer a venda do ativo. Mas, no geral, costuma depender do tipo de aplicação que o investidor optar. Para entender melhor as formas mais líquidas e mais interessantes para cada perfil de investidor, conversei com dois gestores experientes no tema.

Ricardo Kazan e Luiz Portella fazem a gestão dos fundos da gestora Novus Capital. Para eles, uma das formas mais fáceis da pessoa física acessar o ativo é por meio de fundos de ouro. Eu concordo com eles e também acho esse o melhor caminho para comprar.

Fundos de ouro

Quem não gosta de praticidade? Sou fã dos fundos porque eles possuem o menor grau de dificuldade e costumam ser mais certeiros na hora de investir. A razão disso é que a administração fica a cargo de um gestor, que geralmente tem maior experiência e está atento às oscilações do mercado financeiro.

Na prática, o sistema de um fundo funciona da mesma forma que um condomínio. Nele, o proprietário ou cotista adquire um apartamento ou uma cota. E o síndico é representado pela figura do gestor, que é o responsável pela composição dos ativos da carteira.

Além do metal, os fundos de ouro também costumam investir em títulos públicos e derivativos. Mas, na hora de escolher, é preciso atenção.

Há dois tipos de fundos: um com exposição exclusiva ao ouro e outro em que há um risco duplo ao se expor à variação do dólar e do ouro. Por isso, a especialista em fundos e diretora de conteúdo do Seu Dinheiro, Luciana Seabra, indica duas opções: Órama Gold FIM e Trend Gold FI Multimercado.

Ambos possuem investimento inicial baixo e as taxas de administração são de no máximo 1% ao ano. O primeiro está disponível apenas nas plataformas da Órama e do BTG e o segundo pode ser encontrado na Rico e na XP.

Diferenças entre os fundos

As principais diferenças entre os dois é que o primeiro investe em ouro por meio da B3. Com isso, a rentabilidade dele é influenciada pela variação do ouro e do dólar.

Já o segundo investe em ETF de ouro na bolsa de Chicago, mas ele não oferece exposição à variação cambial porque faz uma operação de conversão antes, que tem o custo próximo de 1% ao ano. Na prática, funciona como uma troca em que o gestor entrega a variação do dólar e recebe no lugar a diferença entre os juros brasileiros (CDI) e os americanos.

Hoje, há poucos fundos de ouro disponíveis no mercado, mas a vantagem é que as aplicações mínimas costumam ter valor mais baixo do que o investimento em contratos do metal negociados na B3.

Outro fator importante é a questão da liquidez. Se o investidor optar pelo resgate, ele não terá que pagar um "spread" como ocorre com o ouro físico, mas a liquidação não é imediata.

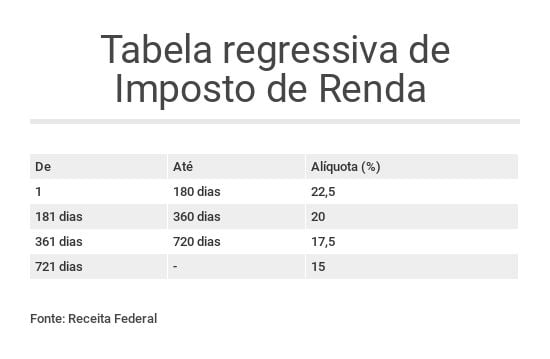

O primeiro fundo possui liquidação em D+4 dias úteis, enquanto o segundo é em D+10. Já em termos de tributação, ambos seguem a tabela regressiva do IR.

Ouro em barra

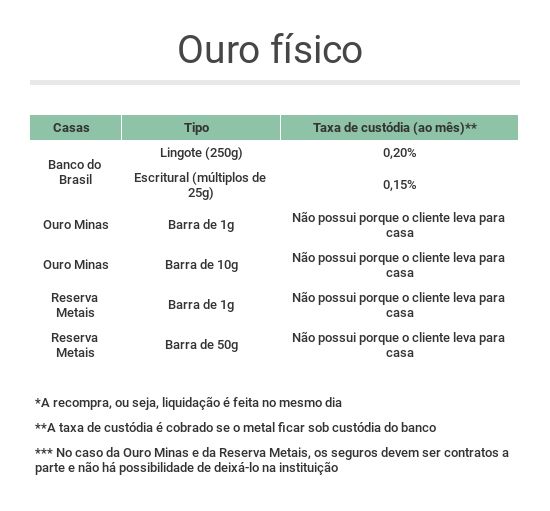

Seja nos países árabes ou no Brasil, o ouro físico sempre teve o seu valor. Porém, no mercado financeiro, a compra do metal em barra não costuma ser a opção mais recomendada. Para saber mais informações, conversei com algumas casas que fazem a venda do metal em barra como a Ouro Minas, a Reserva Metais e o Banco do Brasil.

Das lojas em que eu analisei, todas garantem a recompra do ativo com a nota fiscal de compra. Mas, na prática, ao realizar a venda, as casas de ouro me informaram que o valor de compra é da cotação do dia.

Logo, o investidor pode vender por um valor mais barato do que adquiriu, já que o preço da commodity é volátil. Além disso, há quem cobre um "spread", que seria a diferença entre a cotação do dia e o valor cobrado na recompra.

Para isso, a casa leva em consideração a disponibilidade de estoque e a demanda pelo produto, além dos custos operacionais para negociação e custódia do ativo.

No caso da tributação, é garantida a isenção tributária para valores abaixo de R$ 20 mil. Acima desse montante, há a incidência de 15% de imposto sobre o lucro da operação. O recolhimento do IR deve ser feito pelo próprio investidor até o último dia útil do mês subsequente ao da operação.

Contratos de ouro

Outra opção existente no mercado brasileiro é investir no metal por meio de contratos negociados na B3. Há algumas opções, mas a que possui maior liquidez é a de contratos de ouro à vista. A operação é semelhante à compra e venda de ações.

Para adquiri-lo, basta ter uma conta em uma corretora independente, já que a bolsa não recebe ordens diretamente dos investidores. A liquidação do contrato ocorre apenas no dia seguinte (D+1).

Com o objetivo de entender melhor como funciona esse tipo de negociação, eu conversei com Luiz Augusto Ceravolo, head de derivativos da corretora Guide. Ele me disse que, no caso dos contratos de ouro à vista, há dois tipos. O primeiro é o OZ1D (lote-padrão).

No caso dele, o contrato é de 250g. Se pegarmos a cotação da última sexta-feira (8), o contrato de maior tamanho estava sendo negociado a quase R$ 39.500. A cotação do ouro fechou o dia em R$ 157,79.

Já o segundo é OZ2D (lote-fracionário), que é um contrato de tamanho menor de 10g e que oferece menor liquidez se o investidor quiser vendê-lo.

"Ainda que o investidor de varejo não trabalhe muito com esse tipo de produto, o mais negociado é sempre o contrato de 250g porque ele é o de maior tamanho. No caso do contrato fracionário, o perigo é que, às vezes, o investidor acaba pagando uma taxa de corretagem alta, o que traz prejuízos para ele", destacou o analista.

Ao investir, as corretoras costumam cobrar taxas de corretagem e de custódia, além de uma taxa paga à B3 (emolumentos). A desvantagem é que no caso da taxa de custódia, ela pode ser cobrada de forma proporcional ao volume negociado.

Olha o exterior aí, gente!

Outra alternativa apontada pelos gestores da Novus Capital é comprar os papéis de empresas produtoras de ouro e que sejam negociadas nas bolsas americanas.

Kazan diz que há algumas opções no mercado como as ações da Newmount Mining (código NEM), Goldcorp (código GG) e Barrick Gold (código GOLD). Os papéis das três empresas são negociados na bolsa de Nova Iorque.

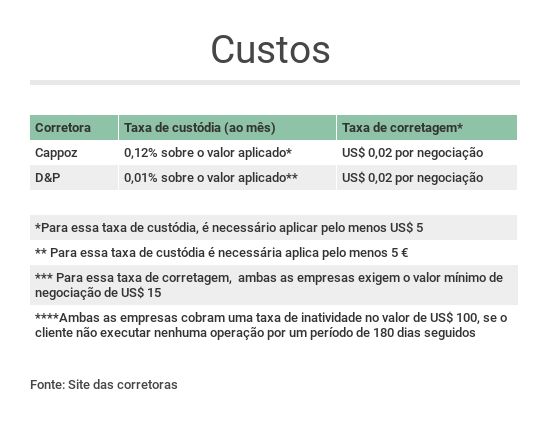

Por essa razão, é preciso ter uma conta em corretora estrangeira para investir nelas. Para facilitar, selecionei duas opções que contam com atendimento em português: Cappoz e D&P. Além do site em português, é possível tirar dúvidas on-line e em português pelo chat das empresas de forma rápida.

Mas é preciso cuidado. Kazan destaca que, ao investir em ações de mineradoras, a exposição ao ouro é indireta. Com isso, o investidor enfrenta um risco duplo porque algo pode acontecer com a empresa.

"A companhia pode quebrar ou ter um problema operacional. Além do que, como muitas operam com uma alavancagem maior, é possível que o preço das ações oscile bastante. Geralmente, entre 15 e 20%. Por isso, é preciso cuidado", alerta o gestor.

Com relação ao Imposto de Renda, os rendimento obtido com os dividendos devem ser declarados até o último dia do mês subsequente ao do resgate da aplicação, por meio do Documento de Arrecadação das Receitas Federais (Darf). Ficam isentos apenas os rendimentos até R$ 1.903,98.

Acima disso, o repórter Luis Ottoni explica direitinho como fica aqui. Também é necessário converter os valores em dólar com o da cotação atual do BC.

Facilidade é o lema

Depois de analisar todas as opções disponíveis no mercado e inclusive buscar por ETFs e COEs de ouro, percebi que a oferta de investimentos em ouro não é ampla. E que por isso, a melhor opção em termos de facilidade de entrada e saída é por meio de fundo de ouro.

Além disso, o ideal é não focar apenas no metal como forma de proteção para a sua carteira. O melhor é separar até 10% para investir em seguros como ouro e dólar e dividir o percentual entre os dois ativos para que o investidor consiga passar pelas grandes tempestades internas e externas com segurança.

Como declarar ETF no imposto de renda, sejam eles de ações ou renda fixa

Os fundos de índice, conhecidos como ETFs, têm cotas negociadas em bolsa, e podem ser de renda fixa ou renda variável. Veja como informá-los na declaração em cada caso

Investir em maconha vale a pena? Os fundos de cannabis despencaram, mas seus gestores seguem firmes na proposta; entenda por quê

Especialistas acreditam que avanços na regulamentação e na legalização da maconha devem prosseguir nos próximos anos, beneficiando esses fundos

Os fundos de cannabis acumulam perdas de quase 50% em 12 meses, mas seus entusiastas seguem firmes na tese de investimento; entenda por quê

Ainda que possa haver acomodação, os avanços na regulamentação e na legalização devem prosseguir nos próximos anos, beneficiando esses ETFs

Lucrando com a alta dos juros nos EUA: primeiros ETFs de renda fixa internacional estreiam na B3 e permitem investir nos Treasuries

B3 e BlackRock lançam seis BDRs de ETFs estrangeiros lastreados em títulos do Tesouro americano, cujos retornos vêm subindo com a iminência do aperto monetário nos EUA

B3 terá dois novos ETFs de criptomoedas com exposição aos DeFis — e o primeiro deles começa a ser negociado hoje

Com os novos fundos de índice, o investidor pode se expor ao novo mercado financeiro sem a necessidade de encarar telas complicadas

Warren Buffett está prestes a bater o retorno do fundo de empresas de tecnologia que brilhou na crise

As ações da Berkshire Hathaway, holding do bilionário, conseguiram lentamente se aproximar do retorno do ARK Innovation ETF, da badalada gestora Cathie Wood

Onde investir em 2022: Como ter dólar e ouro e fazer hedge de verdade para proteger os seus investimentos

A exposição a riscos no mercado financeiro demanda posições que evitem dilapidação do patrimônio financeiro, como em ouro e dólar

Novo ETF da B3 tem como foco games e e-sports — e inclui empresas como Nintendo, Nvidia e Ubisoft

O mercado global de games movimenta, hoje, cerca de US$ 175 bilhões, com 4% desse montante vindos diretamente da América Latina

Itaú (ITUB4) é a ação mais indicada para novembro; conheça outras apostas das corretoras para o mês

As ações dos bancos ficaram para escanteio, diante do temor dos investidores do estrago potencial com a entrada das novas empresas de tecnologia no setor financeiro, mas vêm sendo redescobertas pelo mercado

Chove bitcoin, molha ETF: fundos de índice brasileiros sobem até 19% em dia de recorde do BTC

Enquanto o primeiro ETF de criptomoeda dos Estados Unidos avança tímidos 3%, na B3, o avanço é de até 19,78%

É recorde! Bitcoin (BTC) renova máxima histórica com novo rali das criptomoedas

Aprovação de ETF nos EUA impulsionou a alta do bitcoin, mas a principal criptomoeda do mercado pode subir ainda mais, segundo analistas

Bitcoin (BTC) se aproxima das máximas históricas após estreia do primeiro ETF em criptomoeda nos EUA; acompanhe

Nos primeiros minutos de negociação, o ETF da ProShares movimentou cerca de US$ 280 milhões de acordo com o analista de fundos de índice da Bloomberg

Além do bitcoin (BTC): conheça os ETFs de criptomoedas da bolsa brasileira — e o que deu mais retorno até agora

Desde a estreia, todos os ETFs da B3 acumulam alta na casa dos dois dígitos, mas o campeão deles venceu com um avanço de mais de 100%

Bitcoin (BTC) tem correção após atingir US$ 62 mil com aprovação de ETF nos EUA

Na corrida para a aprovação do primeiro ETF de criptomoedas dos Estados Unidos, uma surpresa animou os mercados na última sexta-feira (15)

Com Itaú e um ativo internacional no pódio, confira as ações mais indicadas pelas corretoras em outubro

A segunda colocada deste mês roubou os holofotes da campeã ao marcar a primeira aparição de um ativo internacional no pódio

Estreia hoje na B3 ETF que reúne empresas de tecnologia com foco no Brasil; conheça o TECB11

O ativo soluciona um problema “internacional” para o investidor interessado no setor de tecnologia brasileiro

BTG lança SPXB11, ETF que segue o S&P 500, ampliando possibilidade de exposição ao EUA

S&P 500 é uma carteira teórica das 500 ações mais representativas e negociadas na Bolsa de Nova York e na Nasdaq, com um patrimônio em torno de US$ 20 trilhões; mercado brasileiro já oferece ETFs que usam a mesma referência

Vem aí mais um ETF: BTG Pactual lança o SMAB11, fundo que segue o índice de Small Cap da B3

Os produtos do tipo têm se popularizado cada vez mais na B3 por permitirem uma grande diversificação por um custo baixo

MERCADOS HOJE: Ativos brasileiros em NY fecham em alta, apesar da baixa em Wall Street

O EWZ, principal ETF do Brasil em NY, e os ADRs de empresas brasileiras subiram hoje em Wall Street, apesar da queda dos principais índices

MERCADOS AGORA: Bolsas americanas operam em queda, mas ativos brasileiros em NY sobem

Dados da balança comercial da China mexem com os mercados em mais um dia de liquidez reduzida; o ETF de Brasil em Nova York opera em alta

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP