O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Os resultados trimestrais da Netflix decepcionaram o mercado, em especial os números de expansão de novos usuários. Como resultado, as ações despencaram no after market de Nova York

A Netflix lançou um novo conteúdo no início da noite desta quarta-feira (17): seu balanço financeiro referente ao segundo trimestre de 2019. Só que as reações iniciais a essa série inédita não foram nada positivas.

Quem leu apenas a sinopse pode ter a falsa impressão de que essa produção original seria um sucesso: afinal, a receita líquida da companhia aumentou 26% em relação ao mesmo período de 2018, chegando a US$ 4,923 bilhões. Mas quem foi além dos trailers, se decepcionou.

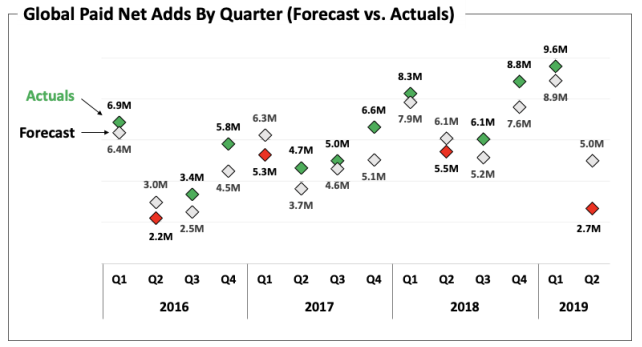

E o ponto que dominou os comentários negativos nas redes sociais foi a base de assinantes pagos da empresa. Ao todo, 2,7 milhões de novos usuários se cadastraram entre abril e junho deste ano — muito abaixo do previsto pela própria Netflix, que projetava um acréscimo de 5 milhões de espectadores no trimestre.

E dado que a expansão na base de assinantes é fundamental para manter a sustentabilidade da empresa no médio e longo prazo, os mercados não hesitaram em punir as ações da companhia: logo após a divulgação do balanço, as ações da Netflix (NFLX) chegaram a cair mais de 12% no after market de Nova York — uma espécie de prorrogação da sessão regular.

E esse movimento negativo teve continuidade nesta quinta-feira (18): os ativos da companhia desabaram 10,27%, a US$ 325,21. Veja aqui a cobertura completa das oscilações dos mercados financeiros hoje.

A decepção dos agentes financeiros com os resultados da Netflix ocorre num momento crucial para a empresa, uma vez que diversos pesos-pesados do setor de entretenimento possuem planos para entrar na arena dos serviços de conteúdo de vídeo on-demand nos próximos meses.

Leia Também

A Disney pretende lançar em novembro sua própria plataforma de transmissão de conteúdo, a Disney+, contando com todas as séries, filmes e franquias de seus próprios estúdios e de suas subsidiárias — como as gigantes Marvel, Pixar, 21st Century Fox e LucasFilm, detentora da marca Star Wars.

Além da Disney, a Apple, a Warner e a NBC/Comcast já anunciaram planos para colocar no ar seus serviços de streaming. Assim, além da maior concorrência, há também o fator conteúdo, já que as rivais irão retirar conteúdo próprio da Netflix para usarem em seus canais — a casa do Mickey, por exemplo, já está fazendo isso.

"Grande parte do catálogo doméstico — e, eventualmente, global — da Disney — será retirado dos nossos quadros ao longo dos próximos anos, assim como as séries Friends, The Office e outros conteúdos licenciados", diz a Netflix, em seu balanço trimestral. "Isso abrirá espaço em nosso orçamento para a criação de novos conteúdos originais".

Esse aumento na competição é citado diversas vezes ao longo dos comentários da administração da Netflix a respeito dos números do segundo trimestre. Além dos novos entrantes, a empresa cita os serviços de conteúdo de vídeo on-demand que já estão no mercado, como Hulu, Amazon Prime e YouTube.

"A competição pelo tempo livre dos consumidores é feroz para todas as companhias", pondera a empresa.

Em seu balanço trimestral, a Netflix diz que a expansão menor que a esperada na base de assinantes pagos ocorreu em todas as regiões, mas em intensidade ligeiramente maior nas áreas em que ocorreram aumentos de preço — a empresa, no entanto, não fornece mais detalhes acerca dos resultados por país ou mercado geográfico.

Essa elevação nas taxas de assinatura foi responsável por gerar o aumento na receita, mesmo com o crescimento mais lento do número de usuários. No entanto, os preços de entrada mais altos também são um ponto que preocupa os mercados, já que os novos concorrentes podem apresentar tarifas potencialmente mais baratas na fase de lançamento.

Mas, apesar de a sombra da concorrência atormentar a Netflix, a empresa ressalta que esse fator não foi determinante para os resultados do segundo trimestre, uma vez que, entre abril e junho, não houve maiores mudanças no panorama do setor.

"Acreditamos, sim, que o quadro de conteúdo disponível gerou menos crescimento na base de assinantes que o previsto", diz a empresa. Entre os lançamentos da Netflix no segundo trimestre deste ano, estão as séries "Olhos que Condenam", "Nosso Planeta" e "Disque Amiga Para Matar", e os filmes "Mistério no Mediterrâneo" e "O Date Perfeito".

O mau desempenho das ações da Netflix impediu que o Nasdaq, índice abriga os papéis da empresa, tivesse ganhos mais expressivos nesta quinta-feira. Ao fim da sessão, o Nasdaq teve alta de 0,27%, aos 8.207,24 pontos.

Com a forte baixa de hoje, os ativos da Netflix retornaram aos patamares de preço do início do ano — os papéis não encerravam um pregão abaixo do nível de US$ 330 desde janeiro.

Apesar do fraco resultado do crescimento da base de clientes, a Netflix não pretende reduzir as expectativas para o restante do ano. Pelo contrário: a empresa projeta um aumento de 7 milhões no total de usuários pagantes no terceiro trimestre.

Esse otimismo se deve às diversas estreias previstas para a segunda metade do ano: já está no ar a terceira temporada de Stranger Things — e, de acordo com a companhia, as duas primeiras semanas de exibição tiveram um resultado bastante forte.

A lista de conteúdos inéditos ainda inclui novas temporadas de outras séries de sucesso, como La Casa de Papel, The Crown e Orange is the New Black. Em relação aos longas-metragens, a Netflix destaca os filmes The Irishman, dirigido por Martin Scorsese, e 6 Underground, de Michael Bay.

O Magazine Luiza reportou lucro líquido de R$ 131,6 milhões no quarto trimestre de 2025, queda de 55% na comparação anual, pressionado pelo avanço das despesas financeiras em meio aos juros elevados

As maiores reestruturações da história recente ajudam a explicar como o ambiente financeiro mais duro tem afetado até grandes companhias brasileiras

A CSN reiterou seus esforços de melhorar a estrutura de capital e reduzir a alavancagem financeira daqui para a frente, mas esse caminho não será fácil

“A recuperação de sua divisão de mercadorias continua sendo sustentada por melhorias nas estratégias de precificação, maior assertividade nas coleções e gestão de estoques mais eficiente”, destacaram os analistas do Safra

O banco defende que o Mercado Livre ainda é considerado uma boa tese de longo prazo, mas não deve refletir suas qualidades nos preços da ação em 2026

A Casas Bahia finalmente conseguiu virar a página de sua crise financeira, que a levou a pedir recuperação extrajudicial em 2024,? A resposta não é tão simples.

Resultado negativo chega a R$ 721 milhões no quarto trimestre, enquanto empresa tenta reorganizar dívidas

O plano da Raízen poderá envolver uma série de medidas, como uma capitalização pelos seus acionistas e a conversão de parte das dívidas em participação acionária

Receita cresce, margens avançam e varejista ganha participação de mercado em meio a avanços no plano de reestruturação

O banco tinha recomendação de venda para o papel, enquanto a agência de classificação de risco rebaixou a nota de crédito da varejista em moeda local de CCC para C

Itaú BBA e Santander mantêm visão positiva para a empresa, citando o ciclo global de investimentos em redes elétricas, mas apontam riscos e pressões no horizonte mais próximo

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades

Joint venture de Cosan e Shell busca 90 dias de suspensão de pagamentos enquanto negocia reestruturação com bancos e investidores