O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Bank of America Merrill Lynch também mostra mais gestores trabalhando com Selic abaixo de 5,5% e dólar entre R$ 3,80 e R$ 4,0

Os gestores consultados pelo Bank of America Merrill Lynch estão menos otimistas com relação ao último trimestre do ano. Nenhum dos consultados trabalha com Ibovespa acima dos 120 mil pontos na sondagem de setembro, contra 15% em agosto. No entanto, para a maioria (54%), o índice deve estar acima dos 110 mil.

Com relação à taxa de câmbio, as expectativas caminharam com os preços do mercado. Apenas 16% acreditam que o dólar pode estar baixo de R$ 3,80 no fim do mês, contra 66% na pesquisa anterior. Agora, mais de 60% trabalham com dólar entre R$ 3,80 e R$ 4,0.

Já para a taxa Selic, subiu de 44% para 57% a fatia dos que esperam juro abaixo de 5,5% no fim de 2019. A decisão do Copom é amanhã e a mediana do mercado por aqui é de juro em 5% no fim deste ano, mas temos casas trabalhando com 4,5%, como o Santander.

Segundo o banco, com a reforma da Previdência devendo ser concluída no começo de outubro, os participantes querem ver crescimento econômico e progresso nas demais reformas.

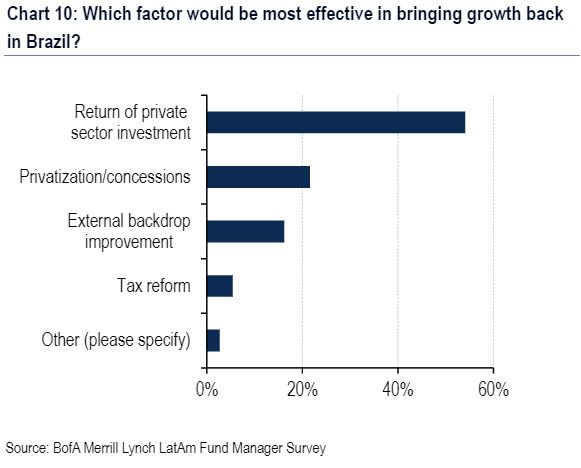

Por sorte, diz a instituição, a percepção é de que a agenda microeconômica ganha tração, e os investidores acreditam que a retomada dos investimentos privados (54%) e privatizações e concessões (22%) serão os vetores mais relevantes para impulsionar o crescimento no Brasil.

Interessante que poucos acreditam que uma melhora do quadro externo seria o vetor mais eficaz para impulsionar o crescimento, mesmo com a maioria dos gestores falando que a guerra comercial e preço das commodities seguem como os maiores riscos para a América Latina.

Leia Também

A pesquisa com os gestores globais tem como título: É hora de estímulo fiscal, já que os investidores citaram estímulos fiscais por parte da Alemanha, corte de juros de 50 pontos-base pelo Federal Reserve (Fed), banco central americano, e investimentos chineses em infraestrutura como as políticas que seriam mais positivas para os ativos de risco nos próximos seis meses.

No front americano, o gasto em infraestrutura foi identificado como a área que encontraria maior apoio de republicanos e democratas.

A preocupação com uma recessão continua presente, com 38% acreditando nesse quadro dentro dos próximos 12 meses, maior leitura desde agosto de 2009.

No entanto, quando questionados sobre a inversão da curva de juros americana (ativos de dois anos contra os 10 anos), 64% não acham que isso é sinal claro de recessão.

Os gestores seguem com maiores posições em ativos que costumam ter melhor desempenho em ambientes de juro baixo e crescimento fraco e não mostram sinais de fazer uma rotação para ativos que tem maior relação com lucros crescentes e juros maiores (value).

A alocação nas ações dos EUA é o trade preferido dos gestores pesquisados, sendo que 17% deles têm posições acima da média nesse mercado. Já a alocação em ações globais segue liquidamente “abaixo da média”.

Entre os riscos, a preocupação com guerra comercial tem 40% das menções, seguida da eventual falta de potência da política monetária e bolha no mercado de títulos, com 13%. Desaceleração da China teve 12%.

A pesquisa foi feita entre os dias 6 e 12 de setembro com 235 participantes, responsáveis por US$ 683 bilhões em ativos. A pesquisa global foi respondida por 182 gestores, com US$ 562 bilhões, e as pesquisas regionais tiveram 107 participantes, com US$ 256 bilhões.

Os convidados do Market Makers desta semana são Axel Blikstad, CFA e fundador da BLP Crypto, e Guilherme Giserman, manager de global equities no Itaú Asset

A fragilidade desses sistemas se deve principalmente por serem projetos muito novos e somarem as fraquezas de duas redes diferentes

Estima-se que cerca de US$ 8 milhões (R$ 41,6 milhões) tenham sido drenados de carteiras Phantom e Slope, além da plataforma Magic Eden

Esse montante está sendo gasto em equipamentos militares, como drones, armas, coletes a prova de balas, suprimentos de guerra, entre outros

Com sede em Miami, a Bit5ive é uma dos pioneiras a apostar no retorno com a mineração de bitcoin; plano é trazer fundo para o Brasil

Os hacks estão ficando cada vez mais comuns ou os métodos para rastreá-los estão cada vez mais sofisticados? Entenda

Mercados repercutem balanços de gigantes das bolsas e PIB da Zona do Euro. Investidores ainda mantém no radar inflação nos EUA e taxa de desemprego no Brasil

Ibovespa acumula alta de pouco mais de 2,5% na semana; repercussão de relatório da Petrobras e desempenho de ações de tecnologia em Wall Street estão no radar

Aperto monetário pelo Banco Central Europeu, fornecimento de gás e crise política na Itália pesam sobre as bolsas internacionais hoje

Hoje, investidores mostram-se animados com os balanços do Wells Fargo e do Citigroup; por aqui, repercussões da PEC Kamikaze devem ficar no radar

Por aqui, investidores ainda assistem à divulgação do relatório bimestral de receitas e despesas pelo Ministério da Economia

Os números do primeiro trimestre foram pressionados pela onda da variante ômicron, alta sinistralidade e baixo crescimento orgânico, mas analistas seguem confiantes na Hapvida

Entenda porque a perda de paridade com o dólar é importante para a manutenção do preço das demais criptomoedas do mundo

Entenda porque a perda de paridade com o dólar é importante para a manutenção do preço das demais criptomoedas do mundo

Mesmo com a retomada de hoje, as criptomoedas acumulam perdas de mais de dois dígitos nos últimos sete dias

Investidores também digerem inflação na zona do euro e número de pedidos de auxílio-desemprego nos EUA

Os dados internos da blockchain do bitcoin mostram que a maior criptomoeda do mundo permanece no meio de um “cabo de guerra” entre compradores e vendedores

A segunda maior criptomoeda do mundo está em xeque com o aprofundamento do ‘bear market’, de acordo com a análise gráfica

Putin a favor da mineração de criptomoedas, Fed e Joe Biden no radar do bitcoin, Elon Musk e Dogecoin e mais destaques

O plano do presidente americano pesava a mão na taxação de criptomoedas e ativos digitais, no valor de US$ 550 bilhões