O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Veja como fica o retorno das aplicações conservadoras de renda fixa agora que o Banco Central cortou a Selic mais uma vez

O Comitê de Política Monetária do Banco Central (Copom) efetuou, nesta quarta-feira (11), um novo corte na taxa básica de juros, a Selic. Com a redução de 0,5 ponto percentual, os juros atingem nova mínima histórica, de 4,5% ao ano, dentro da expectativa do mercado.

Nesta última super quarta do ano também teve decisão de juros nos Estados Unidos. Mas, por lá, o Federal Reserve (Fed) decidiu manter as taxas na faixa entre 1,50% e 1,75% ao ano, interrompendo o ciclo de corte de juros. A manutenção também era esperada pelo mercado.

A inflação controlada permitiu, ao nosso Banco Central, realizar mais um corte de juros, mas o ciclo de queda da taxa Selic também pode estar se aproximando de um fim.

Nossa economia já começa a reagir, o que deve pressionar um pouco mais os preços no ano que vem; além disso, a inflação conta com alguns pontos de pressão pontuais, como o real desvalorizado e os preços da carne.

De acordo com o último boletim Focus do Banco Central, a atual expectativa do mercado é que a Selic termine 2020 exatamente onde chegou hoje, em 4,5% ao ano. Mesmo que haja novos cortes, não há mais espaço para uma grande queda.

De qualquer maneira, é consenso no mercado que os juros no Brasil devem se manter baixos ainda por algum tempo. E mesmo que precisem subir um pouco, para se ajustar a uma inflação maior decorrente de um reaquecimento na atividade, essas altas serão somente ajustes. Se continuarmos na toada das reformas, é improvável que retornemos ao patamar de dois dígitos.

Leia Também

Nesse novo cenário, os investimentos mais conservadores, cuja remuneração é atrelada à Selic ou à taxa DI - taxa de juros que costuma acompanhar a taxa básica - estão pagando menos. É o caso do Tesouro Selic (LFT), da caderneta de poupança, dos fundos DI e de títulos como CDB, LCI e LCA pós-fixados.

Os ativos de risco, no entanto, mais ligados à economia real, continuam a ser beneficiados. É o caso das ações, dos imóveis e dos fundos imobiliários.

Com isso, os investidores ultraconservadores sofrem. Mas mesmo que você aceite um pouco mais de risco na sua carteira, certamente verá o rendimento da sua reserva de emergência minguar.

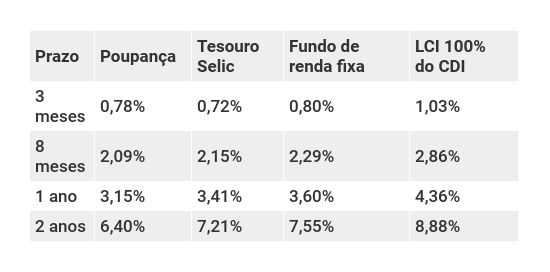

Para você ter uma ideia de como o retorno da renda fixa conservadora está apertado, eu fiz uma simulação de rentabilidade com quatro aplicações pós-fixadas no novo cenário de juros: caderneta de poupança, Tesouro Selic (LFT), fundo de renda fixa e Letra de Crédito Imobiliário (LCI). Considerei Selic constante de 4,5% ao ano e o CDI constante de 4,40%, um pouco abaixo, como costuma acontecer.

A poupança atualmente paga 70% da taxa Selic mais Taxa Referencial (TR), que no momento encontra-se zerada. Não tem taxas nem imposto de renda, e sua rentabilidade é mensal, apenas no dia do aniversário.

Já o Tesouro Selic é um título público que paga, no vencimento, a Selic mais um ágio ou deságio. Se vendido antes do vencimento, o retorno é levemente sacrificado em função de uma diferença entre as taxas de compra e venda do papel (spread), o que pode deixar a rentabilidade inferior à Selic do período.

O rendimento é diário, e há cobrança de IR e de uma taxa de custódia obrigatória de 0,25% ao ano, paga à B3. Considerei, ainda, que a corretora utilizada para operar no Tesouro Direto não cobra taxa de agente de custódia.

Para simular o retorno do fundo de renda fixa, considerei um fundo que só invista em Tesouro Selic e não cobre taxas. Supus, portanto, que seu retorno represente a variação do CDI no período menos o imposto de renda. Seria similar, por exemplo, para um CDB, RDB ou conta de pagamentos que pagasse 100% do CDI.

Vale aqui uma observação: os fundos com esse perfil não têm pago 100% do CDI. Sua remuneração tem ficado um pouco abaixo disso. A simulação é apenas ilustrativa.

Por fim, simulei o retorno da LCI porque se trata de um título isento de taxas e de IR. Considerei um papel que pague 100% do CDI (às vezes surge uma dessas por aí), apenas para você ver que 100% do CDI, atualmente, não é lá grande coisa.

Escolhi quatro prazos de forma a contemplar as quatro alíquotas de IR possíveis, no caso das aplicações tributadas (Tesouro Selic e fundos). Usei datas reais para poder usar o simulador do Tesouro Direto para calcular o retorno do Tesouro Selic, de modo a incluir a taxa de custódia e o spread nos cálculos no caso de uma venda antes do vencimento.

Para calcular o retorno da poupança utilizei os prazos em meses e anos. Já para simular os retornos do fundo e da LCI, levei em conta o número de dias úteis entre as duas datas reais consideradas em cada prazo.

Como você pode ver, mesmo os melhores investimentos conservadores em termos de rentabilidade e segurança - aqueles que remuneram ao redor de 100% do CDI - já estavam pagando pouco e agora vão passar a pagar ainda menos. Aquela realidade de ganhar 1% ao mês com baixo risco, que o investidor brasileiro tanto aprecia, fica cada vez mais distante.

Um ponto muito importante é baratear o seus investimentos conservadores o máximo possível. Fundo com taxa de administração alta simplesmente não dá mais, minha gente.

Mas mesmo que você invista em um fundo ou título que pague, líquido, perto de 100% do CDI, você pode ver que isso não representa mais grande coisa. Afinal, 100% de quase nada é quase nada.

Ou seja, para ganhar mais, não tem jeito, é preciso se abrir à possibilidade de correr mais risco, seja de bolsa, seja no mercado imobiliário, seja em aplicações de renda fixa menos conservadoras.

Quer aprender a investir em ações por conta própria? Baixe agora nosso ebook exclusivo com o que você precisa saber desde o primeiro passo!

Apenas tome cuidado para, na avidez de ganhar mais, não acabar investindo um percentual muito alto das suas reservas em ativos de risco, ou então acabar correndo riscos desnecessários.

Se você já tem um bom patrimônio, não precisa deixar todo o seu dinheiro em aplicações conservadoras, pois é improvável que você precise gastá-lo todo amanhã, mesmo em caso de emergência.

Mas também não precisa ser suicida e migrar tudo para o risco. Mantenha sempre, sempre, sempre uma boa reserva de emergência em aplicações conservadoras e de alta liquidez, mesmo que elas estejam rendendo pouco. Mas escolha uma que renda perto de 100% do CDI. Nada de poupança, ouviu?

Fique atento também ao prazo dos seus objetivos financeiros, à sua idade e, é claro, ao seu estômago. Se você tem um objetivo para se concretizar dentro de alguns meses ou está aposentado, por exemplo, preservar seu capital é mais importante do que ganhar uma grande rentabilidade.

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado