O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Quando entra um risco de cauda no jogo, todas as peças do tabuleiro precisam ser reposicionadas. Não estamos mais num mundo bem-comportado. Não sabemos o que vai acontecer, o que não significa que não temos nada a fazer

“Entrai pela porta estreita; porque larga é porta, e espaçoso o caminho que conduz à perdição, e muitos são os que entram por ela;

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADEE porque estreita é a porta, e apertado o caminho que leva à vida, e poucos há que a encontrem.”

Mateus 7:13,14

Eu poderia começar dizendo que é muito prematura qualquer inferência sobre o comportamento futuro dos preços do petróleo, hoje o principal assunto para os mercados em nível global. De fato, seria verdade.

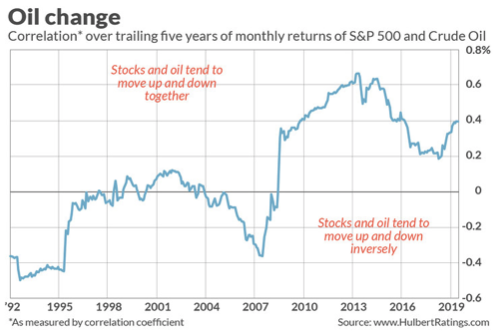

Quem sabe haveria espaço para tomar emprestadas as palavras dos analistas Abhishek Deshpande e Shakil Begg, do JPMorgan Chase, que sugerem que preços do petróleo até 90 dólares por barril têm efeito líquido positivo para o crescimento global. Ou, eventualmente, até resgataria a constatação de Ben Bernanke, que identificou uma correlação positiva a partir de 2008 entre os retornos mensais do S&P 500 (o principal índice da Bolsa de Nova York) e os preços do óleo bruto.

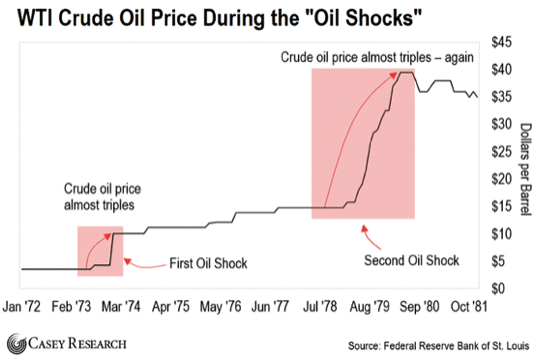

Ainda no sentido de tentar minimizar qualquer possibilidade de pânico, complementaria identificando um salto percentual muito superior nos choques anteriores da commodity, em 1973 e 1979, como mostra o gráfico abaixo:

Leia Também

Também poderia afirmar que, em não havendo novas surpresas, a produção deveria se normalizar nas próximas semanas, com consequente acomodação dos preços. O cenário de desaceleração global, a possibilidade de uso de estoques estratégicos e a retomada expressiva da produção de xisto nos EUA, viabilizada com preços mais altos da commodity, sugerem dificuldade para o petróleo se manter em níveis elevados por mais tempo.

Todas as considerações poderiam ser pertinentes, admitidas como “normais”, aqui no sentido de gaussianas, lineares e bem comportadas. Ocorre que os fenômenos sociais e geopolíticos obedecem a outro tipo de distribuição e de lógica — se é que há alguma lógica neles.

Recorrendo mais uma vez a Nassim Taleb — não há como fugir de si mesmo e daquilo em que se acredita —, “start looking from the tail”, ou seja, comece pensando pela cauda, pelos eventos considerados improváveis, mas que, muitas vezes, podem ter efeitos brutais e definir toda uma trajetória.

Quando se está diante de um potencial evento considerado raro e cujas consequências podem ser devastadoras, você não pode pensar apenas com a expectativa de consenso, contemplando apenas o cenário de maior probabilidade. Você seria um habitué da ponte aérea se a probabilidade de queda dos aviões fosse de “apenas” 10 por cento? Lembre-se de que um habitué voa mais de dez vezes por ano.

Eis um alerta importante para quem venera as Finanças Comportamentais e acha tão descoladinho o conceito de aversão à perda identificado por Daniel Kahneman e Amos Tversky: só há uma única definição possível de racionalidade e ela se liga à ideia de sobrevivência.

Quando você vê um indivíduo sendo avesso ao risco diante de uma situação de lucros potenciais e disposto ao risco num cenário de prejuízos ou ferimentos potenciais, isso nada tem a ver com vieses cognitivos ou desafios à racionalidade estrita. Isso se liga exclusivamente à sobrevivência e é perfeitamente racional.

Hoje, estando saudável e lendo essas pobres linhas, você aceitaria ser cobaia de um tratamento promissor para o câncer de pâncreas que, no entanto, também traria riscos de severos efeitos colaterais? Provavelmente, você não toparia, sendo avesso ao risco.

Agora, eu pergunto: e se você estivesse acometido por um câncer de pâncreas, já flertando com estado terminal? Não parece razoável topar a mesma proposta nesse caso. Se você está sob real ameaça, é natural assumir uma postura em favor do risco, porque a sobrevivência está em jogo. E, obviamente, há um corolário dessa construção: nenhuma estratégia que envolva risco de sobrevivência deve ser adotada, independentemente do benefício potencial.

Por que estou falando tudo isso? Porque entrou um risco de cauda na história, que se liga a um eventual recrudescimento das relações entre EUA e Irã, cujas consequências extremas poderiam levar a um fechamento, mesmo que parcial, do Estreito de Ormuz.

É uma pequena extensão, de 54 quilômetros de largura mínima e com trecho mais largo inferior a 100 quilômetros, mas representa um dos mais estratégicos “choke points” do planeta, por onde passam diariamente até 19 milhões de barris de óleo por dia. Isso significa cerca de um terço do petróleo negociado por mar do mundo e aproximadamente 1,2 bilhão de dólares em valor.

Veja: não se trata do cenário mais provável, nem tampouco da minha expectativa central. Mas o quadro precisa ser considerado, porque o Irã exerce importante influência na área, podendo afetar dramaticamente como uma espécie de “cartada final”.

Quando entra um risco de cauda no jogo, todas as peças do tabuleiro precisam ser reposicionadas. Não estamos mais num mundo bem-comportado. Não sabemos o que vai acontecer, o que não significa que não temos nada a fazer.

A medida imediata a se tomar é montar uma posição em ouro. Seguro clássico contra um eventual problema geopolítico. Representa escassez, reserva de valor e unidade de conta supranacional. Ademais, se o choque do petróleo for inflacionário, isso representa perda de valor da moeda fiduciária, o que também sugere ativos físicos, como o ouro, para cima. E já se o impacto maior for sobre a atividade econômica, os bancos centrais vão reagir cortando ainda mais os juros e empurrando os ativos para a profundidade do terreno negativo, aumentando a atratividade relativa daquilo que tem yield zero (de novo, como o ouro).

“Ah, mas e se não tiver guerra?” Tudo bem também, porque o metal precioso já vem subindo. Ele não depende da materialização do cenário de cauda para se valorizar, entende? Se vier, apenas fica como catálise adicional.

E a outra atitude parece um tanto óbvia. Pode até ser em termos estritamente pragmáticos, mas as razões efetivas talvez não sejam tanto. Entendo que devemos ter Petrobras e PetroRio em carteira. Não necessariamente porque tenho expectativa de preços do petróleo ascendentes. A verdade é que, a esta altura, ninguém sabe ainda o que vai acontecer com os preços da commodity.

O ponto é que essas ações gozam de valuation atrativo e drivers interessantes, sem depender de uma escalada adicional do petróleo para estarem atrativas. Possivelmente ainda mais interessante seja o fato de que a recente conjuntura do setor, embora recheada de dúvidas e incerteza, parece ter afastado um quadro de petróleo abaixo de 55 dólares por barril no horizonte tangível. Então, tendo isso como piso, a margem de segurança para comprar esses dois papéis aumenta significativamente. Podemos ter um pouco mais de convicção de que as certezas estarão no campo positivo.

Mercados iniciam a terça-feira em clima predominantemente negativo. Ainda pesam as incertezas em torno do futuro do setor de petróleo, além de haver certa cautela na véspera da conclusão das reuniões do Fed e do Copom. Alguma frustração com a falta de novidades da política monetária na China também impede maior disposição ao risco.

Agenda local é bastante tímida, enquanto nos EUA a produção industrial chama a atenção.

Ibovespa Futuro abre em baixa de 0,72 por cento, dólar e juros futuros sobem.

Programa funciona como uma poupança educacional, paga até R$ 9.200 por aluno e tem depósitos ao longo do ano

O certame, marcado para 13 de março, reúne 223 lotes de produtos que vão de eletrônicos a joias, com preços abaixo do mercado

Mineradora capitaliza reservas e incorpora duas empresass em meio a questionamentos do mercado sobre o fôlego das ações VALE3

Lotofácil foi a única loteria a ter ganhadores na rodada de quinta-feira (26). Além da Mega-Sena, a Quina, a Dia de Sorte e a Timemania também acumularam.

Uma cidade do interior do Rio Grande do Sul foi considerada uma das cidades mais baratas para se comprar imóveis residenciais

Levantamento aponta mudança no mapa das regiões mais valorizadas do Brasil e revela disparada de preços em área nobre de São Paulo

Pedro Jobim, economista-chefe e sócio-fundador da Legacy Capital é o convidado desta semana no podcast Touros e Ursos

Impacto é mais que o dobro do maior caso da história do fundo, mas Jairo Saddi diz que não há risco sistêmico e defende ajustes sem pressa

Os ganhadores do concurso 3621 da Lotofácil vão embolsar mais de R$ 750 mil, mas as bolas na trave na +Milionária, na Dupla Sena e na Lotomania também chamaram a atenção.

Em evento do BTG Pactual, o chairman e sócio sênior do banco indicou quais os melhores ativos para investir neste ano; confira

Durante evento do BTG Pactual, Marco Freire afirmou que a inteligência artificial deve transformar empregos e investimentos no longo prazo, mas descarta ruptura imediata

Após DNA negativo, defesa recorre à tese em disputa bilionária pela herança de João Carlos Di Genio; veja os detalhes

Penalidade é aplicada automaticamente e pode chegar ao valor de R$ 1.467,35

Ao contrário: em um ano de juros muito altos, avanço machuca bastante o varejo e a indústria de transformação, disse economista-chefe do BTG.

Prazo termina hoje para concorrer a uma das 60 vagas com remuneração equivalente a cerca de 14 salários mínimos

Estudo do LinkedIn aponta competências técnicas e comportamentais em alta, destacando IA, gestão de projetos e comunicação estratégica em diferentes áreas

Aeronaves ficam isentas; 25% das vendas ao país terão taxa de 10%

Há processos e investigações envolvendo a Ambipar, Banco de Santa Catarina, Reag Investimentos, Reag Trust e outras empresas conectadas ao caso

Enquanto a Lotofácil tem vencedores praticamente todos os dias, a Mega-Sena pagou o prêmio principal apenas uma vez este ano desde a Mega da Virada.

Cidade do interior de Minas Gerais ficou conhecida por ser o ‘Vale da Eletrônica’ no Brasil