Retornos acima de dois dígitos em um ano ruim para Wall Street? O gestor do maior fundo de investimentos te diz como conseguir

Os resultados acima do esperado pelo mercado já fazem parte da rotina da gestora Bridgewater, que possui cerca de US$ 160 bilhões em ativos sob sua gestão. O fundo Pure Alpha tem oferecido, na média, retornos de dois dígitos ao longo de mais de 28 anos de história

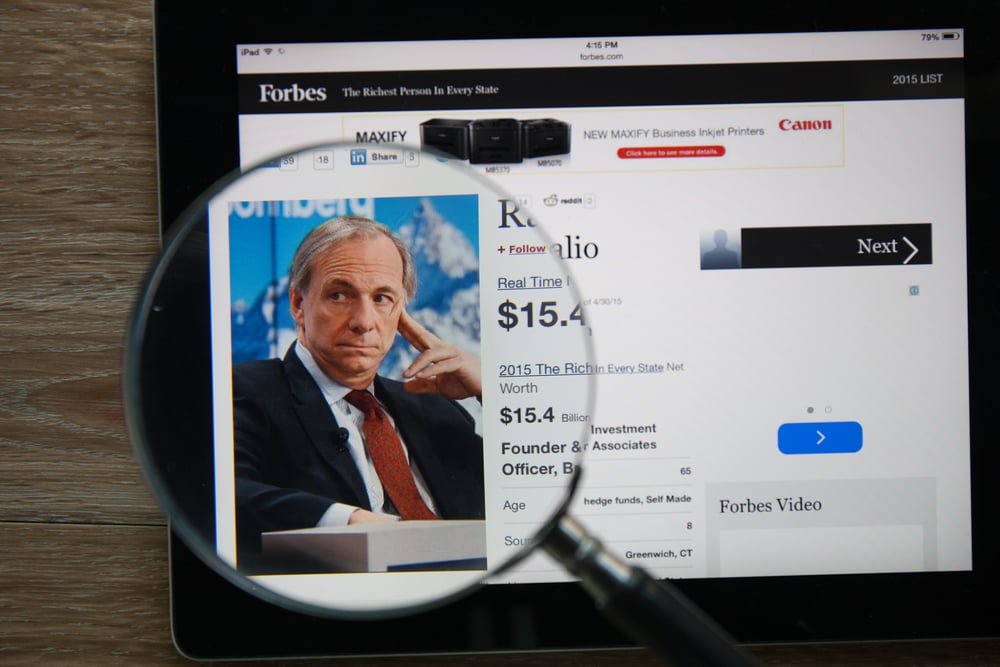

Em um período em que as Bolsas norte-americanas fecharam o ano no vermelho e amargaram as piores perdas em uma década, o gestor bilionário Ray Dalio, responsável pela gestão do maior fundo de investimento do mundo, - o Pure Alpha -, conseguiu uma façanha e tanto.

Ao contrário de boa parte do mercado, o fundo de Dalio foi contra a corrente e deu um banho nos concorrentes no último ano. Ele não só conseguiu fechar o ano no azul, como também obteve um ganho de 14,6% ao longo de 2018.

Mas os resultados acima do esperado pelo mercado já fazem parte da rotina da gestora Bridgewater, que possui cerca de US$ 160 bilhões em ativos sob sua gestão. O fundo Pure Alpha tem oferecido, na média, retornos de dois dígitos ao longo de mais de 28 anos de história.

Diante dos resultados positivos, Dalio deu alguns conselhos em sua conta no LinkedIn e disse que o principal erro do investidor está relacionado a portfólios desbalanceados.

"Se você fica preocupado quando a Bolsa cai e fica feliz quando ela sobe, provavelmente isso é um sinal de que o seu portfólio não está balanceado. Se o seu salário está atrelado ao desempenho da economia, você está duplamente em risco porque o seu portfólio pode sofrer uma boa queda, caso o seu salário diminua, o que é assustador", disse Dalio na publicação.

Segundo Dalio, a chave está em manter a estrutura do seu portfólio e dos salários de maneira de que elas se protejam mutuamente e estejam bem balanceadas. "Alcançar um bom equilíbrio é o mais importante", destacou.

Leia Também

A estratégia do gestor está em montar uma carteira diversificada, porque determinados ativos têm um desempenho específico de acordo com o crescimento econômico e inflação de um país.

Para fazer isso, ele pensou em um mix de alocações balanceado que pudesse estar protegido contra perdas inesperadas, mas que não perdesse a rentabilidade ao longo do tempo.

Diferentes ativos têm uma performance melhor de acordo com cenários positivos ou negativos.

Uma economia aquecida e o PIB com estimativas de crescimento, por exemplo, costumam valorizar os ativos de renda variável.

Podemos citar um exemplo claro disso, analisando o que aconteceu recentemente com a Bolsa brasileira.

As últimas (e constantes) quedas na taxa Selic ocorreram na mesma época com que a Bolsa bateu recordes históricos: mais de 90.000 pontos neste ano.

Claro que esse não foi o único motivo para essa recuperação expressiva, mas de alguma forma, contribuiu para que o movimento de mercado fosse mais favorável para as ações.

Por outro lado, os anos anteriores – com a inflação mais alta e a economia estagnada – fizeram com que as aplicações em renda fixa e títulos públicos, por exemplo, tivessem uma atratividade maior.

Mas, ao ter investimentos diversificados, você pode aproveitar a melhor rentabilidade de acordo com o mercado, mesmo com a alta volatilidade.

Dupla de FIIs de logística domina lista dos fundos imobiliários mais recomendados para agosto; confira os favoritos de 10 corretoras

Os analistas buscaram as oportunidades escondidas em todos os segmentos de FIIs e encontraram na logística os candidatos ideais para quem quer um show de desempenho

Clima de eleições embala grande reencontro do mercado financeiro na Expert XP – e traz um dilema sobre o governo Bolsonaro

Com ingressos esgotados, a Expert XP 2022 não pôde fugir do debate entre Lula e Bolsonaro, mas esqueceu-se da terceira via

Onde os brasileiros investem: CDBs ultrapassam ações no 1º semestre, e valor investido em LCIs e LCAs dispara

Volume investido em CDBs pelas pessoas físicas superou o valor alocado em ações no período; puxado pelo varejo, volume aplicado por CPFs cresceu 2,8% no período, totalizando R$ 4,6 trilhões

Bitcoin e Ibovespa têm as maiores altas do mês e reduzem as perdas no ano; veja o ranking completo dos melhores investimentos de julho

Neste início de semestre, os humilhados foram exaltados, o dólar deu algum alívio, mas os títulos públicos atrelados à inflação continuaram apanhando

Bolsa, juros, dólar ou commodities: o que comprar e o que vender segundo duas das principais gestoras de fundos brasileiras

Especialistas da Kinea e da Legacy Capital participaram do primeiro painel da Semana da Previdência da Vitreo e contaram suas visões para o cenário macroeconômico e os ativos de risco nos próximos meses

Deu ruim para as startups: aportes em venture capital no Brasil caem 62% no segundo trimestre; investidor muda foco para o private equity

Os investidores que estão em campo procuram empresas já estabelecidas e com resultados mais robustos; startups ainda estão no radar

Virou poupança? Nubank só vai começar a pagar rendimento na NuConta após 30 dias; entenda

Mudança de rendimento da conta do Nubank deve começar no final de julho e será aplicada exclusivamente ao saldo dos novos depósitos

Investimento numa hora dessas? Sim! De renda fixa a ações, de FIIs a criptomoedas, saiba onde investir no segundo semestre

O momento macroeconômico é difícil e pode ser que você tenha menos recursos para investir do que antes, mas ainda assim existem oportunidades. No podcast Touros e Ursos desta semana, falamos sobre elas

Onde investir no 2º semestre: fundos imobiliários de tijolo estão muito baratos, mas ainda não é hora de abandonar completamente os FIIs de papel

Montar uma carteira mais equilibrada, capaz de marcar pontos tanto com a defesa quanto com o ataque, é a dica dos especialistas em FIIs para o segundo semestre

Crise dos unicórnios e demissões em massa têm explicação: investimentos em startups caíram 44% no primeiro semestre

Inflação global, escalada da alta de juros e a Guerra da Ucrânia geraram incertezas no mercado e “seguraram” os investimentos; as mais afetadas são as startups de late stage e unicórnios

Fundos de papel retornam ao topo da preferência dos analistas; veja quais são os FIIs favoritos para julho

Em meio ao temor de recessão global, as corretoras consultadas pelo Seu Dinheiro voltaram-se novamente para a proteção do papel

Onde investir no 2º semestre: receio com próximo governo, inflação e juros representam riscos para a economia, diz Figueiredo, da Mauá Capital

Na abertura do especial “Onde Investir” no 2º semestre de 2022, o gestor detalha os prognósticos para a economia brasileira

Dólar dispara em junho e é o melhor investimento do mês; mas com a alta dos juros, primeiro semestre foi da renda fixa

Bitcoin, por outro lado, vem apanhando em 2022, e foi o pior investimento do mês e do semestre

Entenda por que a Regra da Morte (ainda) não foi acionada mesmo com bitcoin abaixo dos US$ 21 mil — e se ainda existe chance de acontecer

O motivo pelo qual o gatinho não acionou a regra é incerto, mas ainda existe a chance dele ser disparado

Selic vai mesmo parar de subir? Saiba se é finalmente hora de comprar títulos prefixados no Tesouro Direto

Com fim da alta dos juros, prefixados parariam de se desvalorizar, passando a subir quando a Selic finalmente começasse a cair. Mas já está na hora de assumir essa posição?

Bitcoin (BTC) está a menos de US$ 2.500 do gatilho da ‘Regra da Morte’ — e isso pode fazer criptomoedas derreterem ainda mais; entenda

A Microstrategy tem mais de US$ 3 bilhões de bitcoin em caixa, o que ameaça as cotações à vista da maior criptomoeda do mundo

Conheça quatro formas de conseguir dinheiro para abrir ou expandir o seu negócio

Antes mesmo de conseguir dinheiro para o seu negócio, é preciso pensar no propósito e nos objetivos da empresa a longo prazo

Semana do bitcoin (BTC) teve dividendos em criptomoedas, renda fixa digital e um mês do fim da Terra (LUNA); saiba o que esperar dos próximos dias

Nesta sexta-feira (10), a maior criptomoeda do mundo volta a cair após a inflação dos Estados Unidos vir pior do que o esperado

Ethereum (ETH) explode ‘bomba de dificuldade’ da rede e criptomoeda se aproxima da sua versão 2.0; entenda o que isso significa

O processo final de atualizações deve acontecer entre o terceiro e o quarto trimestre deste ano, de acordo com os desenvolvedores

Bitcoin (BTC) sente fraqueza antes da inflação dos Estados Unidos e criptomoedas devem fechar mais uma semana pressionadas

O mercado reage à decisão do Banco Central Europeu de subir os juros no futuro, em linha com o esperado pelos investidores

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP