O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Economatica fez um levantamento do desempenho de fundos de renda fixa, multimercados e ações em comparação com seus benchmarks em janelas de um até 10 anos

A consultoria Economatica levantou a mediana do prêmio de todos os fundos de renda fixa, multimercados e de ações e comparou com os referenciais (benchmarks) de cada segmento em diferentes horizontes de tempo. Resultado, bater o tal do CDI é um desafio, mas a avaliação geral é que esse quadro já começa a mudar com o recente movimento de queda de juros.

No geral, a Economatica nos mostra que as categorias renda fixa e multimercado são melhores no curto prazo e que os fundos de ação se saem melhor no longo prazo. A mediana aqui nos mostra que 50% dos fundos da amostra são menores ou iguais à mediana e outros 50% são maiores ou iguais. Outros tipos de comparação são possíveis.

Vale o alerta de que temos aqui as medianas nos diferentes grupos e que a escolha de um fundo em particular deve levar em conta o perfil do investidor, bem como um conhecimento prévio das estratégias, gestores e consistência de resultados.

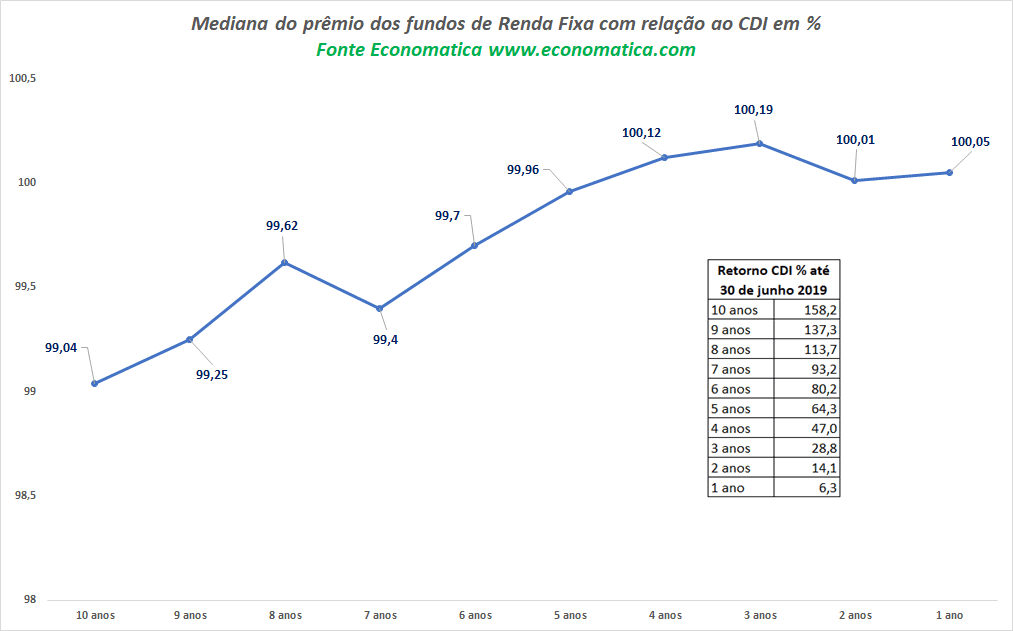

A mediana do prêmio com relação ao CDI foi calculada para todos os fundos de todas as classificações de renda fixa da Anbima tomando como data base o dia 28 de junho de 2019 e em períodos de um até 10 anos.

Conforme o gráfico abaixo nos mostra, a mediana do prêmio dos fundos de renda fixa em um ano até o dia 28 de junho é de 100,05%, sendo que o CDI valorizou no período 6,3%.

Somente nas aplicações de 1, 2, 3 e 4 anos a mediana dos fundos de renda fixa supera o CDI. Já nos períodos de cinco a 10 anos a mediana fica abaixo de 100% de CDI.

Leia Também

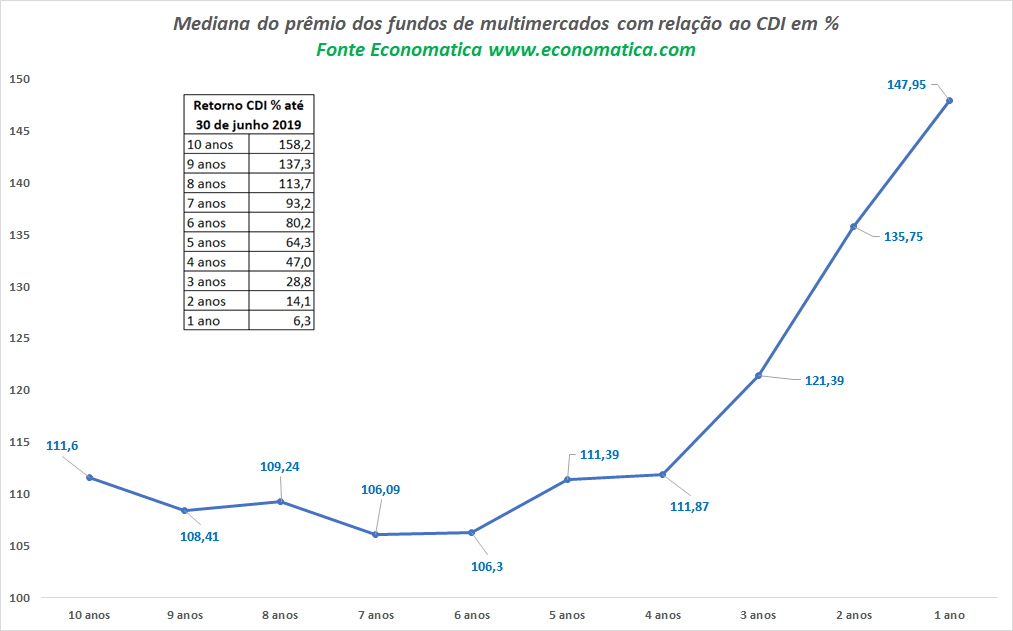

A mediana do prêmio dos fundos multimercado conforme classificação Anbima em 12 meses é de 147,95% do CDI. E em todos os períodos estudados a categoria bateu o referencial. Foram excluídos os “Long and Short”. Nos 10 anos até 28 de junho de 2019 a mediana dos multimercados é de 111,6%, sendo que no período o CDI valorizou 158,2%.

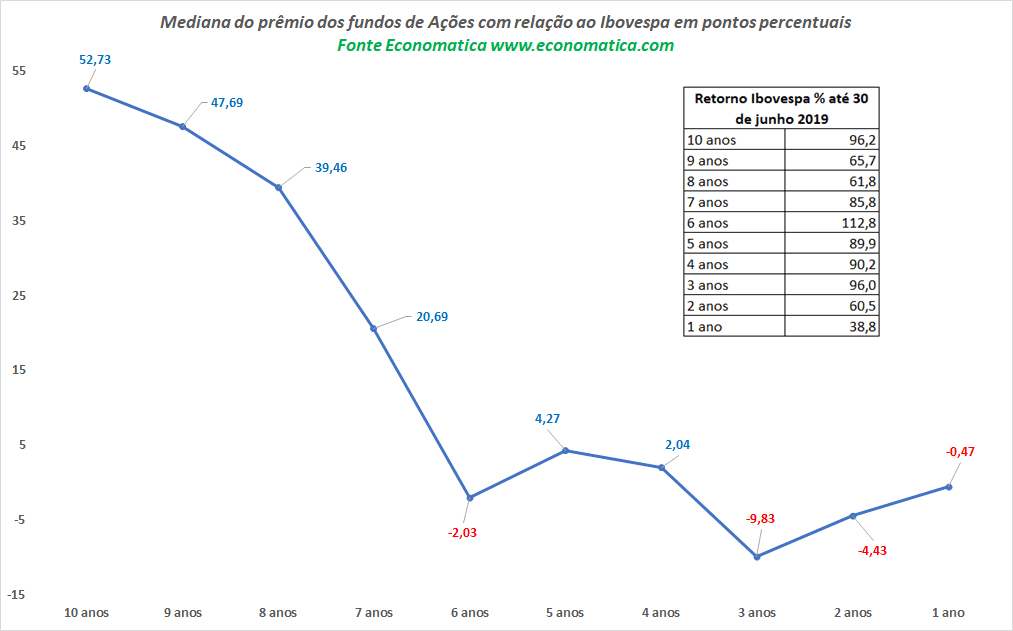

Aqui, a Economatica também considerou a classificação da Anbima para levantar todos os fundos de ações. Ficam de fora os fundos mono ação e aqueles atrelados ao FGTS.

Nos últimos 12 meses até 28 de junho, o segmento perde para o Ibovespa, seu referencial, em 0,47 ponto percentual. Nesse mesmo período o Ibovespa teve alta de 38,8%.

Alongando o horizonte para 10 anos, temos que a mediana dos fundos de ações superou o Ibovespa em 52,73 pontos percentuais, sendo que o principal índice de ações teve valorização de 96,2%. Ainda assim, ficou devendo para o tradicional CDI, com valorização de 158,2%.

Nas dez observações, a mediana dos fundos de ações fica abaixo do Ibovespa somente em quatro oportunidades 1,2,3 e 6 anos, porém a valorização do Ibovespa nesses períodos é de 38,8% em um ano, 60,5% em dois anos, 96% em 3 anos e 112,8% em seis anos. O que garante ao investidor uma rentabilidade bem superior ao do CDI.

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior