O rei das emergências: os melhores fundos para a sua reserva de curto prazo

Conheça os três fundos DI que não possuem taxa de administração e saiba até quando é mais interessante investir nesses tipos de fundo ou no Tesouro Selic

Você tem um certo dinheiro guardado e vê um mundo de opções para investir: ações, títulos públicos e de crédito, câmbio, fundo imobiliário e até mesmo criptomoedas. Acontece que essa é aquela grana que você pode precisar em caso de emergência. É o carro que quebrou e você teve que pagar o mecânico. O seu filho que ficou doente e teve que fazer um exame que o plano de saúde não cobre. E tem sempre aquele risco de você perder o emprego ou, se for autônomo ou empresário, seu negócio ficar mal das pernas. O fato é que quem tem conta para pagar precisa ter na mão o mínimo para bancar sua sobrevivência.

Por mais tentadoras que sejam as perspectivas de retorno daquele fundo multimercado ou de uma ação, você deve separar uma parte do seu dinheiro para deixar em aplicações seguras e com alta liquidez. É a famosa reserva de emergência.

Isso não significa que você deve deixar o dinheiro parado na sua conta corrente ou mesmo colocar na poupança. Felizmente, existem alternativas mais rentáveis e que te oferecem liquidez e segurança.

Uma das opções mais interessantes é o fundo DI. Apesar de não ter um nome muito convidativo, os fundos DI nada mais são do que fundos de investimentos que aplicam a maioria do dinheiro em títulos públicos pós-fixados (Tesouro Selic) e que, portanto são os mais seguros do mercado, já que possuem o risco soberano. Como o próprio nome já diz, esses títulos possuem como garantia o próprio governo.

Todo fundo DI é uma boa?

O fundo DI é um investimento "basicão", mas há diferentes opções no seu banco ou corretora. A primeira coisa que você precisa saber é que alguns desses fundos investem até 50% do seu capital em títulos de crédito privado, como CDBs e debêntures. Isso significa que eles carregam, também, o risco de crédito do emissor, que é maior do que o do governo. Para saber se o fundo tem crédito privado na carteira, basta verificar se ele possui a palavra "crédito" ao fim do nome.

Como se trata de sua reserva de emergência, o dinheiro que você não pode perder de jeito nenhum, é melhor optar por fundos que se expõem apenas ao risco do governo.

Leia Também

Há outro ponto de atenção na hora de escolher o seu fundo DI. É a taxa de administração cobrada por alguns gestores. Em tese, por ser um investimento em títulos públicos, o fundo DI não deveria cobrar taxas altas dos investidores, já que não é uma carteira que exige que os gestores suem a camisa. Mesmo assim, há fundos com taxas indecentes, acima de 2%, que comem parte da rentabilidade do investidor.

Para facilitar a sua vida, eu selecionei três fundos indicados pela Luciana Seabra, colunista do Seu Dinheiro e especialista em fundos de investimento, como opção para a sua reserva de emergência. Todos eles investem apenas em títulos públicos pós-fixados, têm taxa zero de administração e estão disponíveis em plataformas de investimento gratuitas dos seus emissores. São eles:

- Órama DI Tesouro FIRF Simples LP;

- BTG Pactual Digital Tesouro Selic FI Renda Fixa Simples

- Pi Tesouro Selic FI Renda Fixa Simples.

O interessante dos fundos selecionados é que, além de não possuírem taxa de administração, os valores de aplicação inicial são baixos. Dá para levar o fundo do BTG, por exemplo, a partir de R$ 500. Há também a opção de começar com R$100 no fundo da Órama e para módicos R$ 30 no caso da Pi, que igualou o aporte inicial à aplicação mínima no Tesouro Direto.

E qual é a rentabilidade deles? Pelo fato de o fundo da Pi ser novo, o retorno acumulado ainda não foi repassado pelos gestores do fundo. Mas, no caso da opção oferecida pela Órama, a rentabilidade líquida anualizada do fundo foi de 5,22%, por exemplo. Enquanto isso, o fundo do BTG apresentou rendimento líquido anualizado um pouco melhor de 5,29% ao ano. Os fundos da Órama e do BTG cobravam taxa até março e isentaram o investidor diante da competição.

Para quem ainda insiste na poupança vale lembrar que a aplicação tem rendimento anual de 4,55% com a Selic em 6,5% ao ano.

Tesouro Direto X Fundo DI

Agora você deve estar se perguntando se não é mais vantajoso comprar títulos atrelados à Selic no Tesouro Direto em vez de aplicar em fundos que investem nos mesmos papéis. É uma dúvida válida, especialmente para quem paga elevadas taxas de administração nos fundos DI.

A vantagem dos fundos é que eles compram títulos públicos pelo Sistema Especial de Liquidação e Custódia, o Selic, que é onde se faz a custódia e o registro das transações desse títulos. Já o pequeno investidor que compra seus títulos pelos Tesouro Direto precisa deixá-los "guardados" na B3 e pagar uma taxa de custódia, atualmente de 0,25% ao ano. É como se o fundo comprasse o título no "atacado" e o investidor pessoa física no "varejo".

A liquidez faz pouca diferença. No caso dos investimentos em fundos, o resgate do montante é diário. Basta fazer o pedido até às 13h30 e o valor cai exatamente no mesmo dia na conta de quem aplicou. Já no Tesouro Direto, o montante leva cerca de um dia útil para ser depositado na sua conta.

Não fizemos o comparativo dos fundos DI com CDBs com liquidez diária e com rentabilidade bruta de 100% do CDI, como o que é oferecido em bancos como Sofisa e Inter ou com o RDB do Nubank. Apesar de serem interessantes, eles possuem um risco maior do que fundos que investem apenas em títulos públicos. Ao adquirir esse tipo de título, você está exposto ao risco de crédito do emissor (banco), que é maior do que o risco do governo.

Como o gestor ganha dinheiro?

Claro que ninguém no mercado financeiro oferece um fundo de investimento com taxa de administração zero porque é "bonzinho". Esses fundos são uma forma de atrair o investidor para as plataformas de investimentos dos emissores - no caso Órama, BTG e Pi.

É um estímulo para que você abra uma conta nessas corretoras e quem sabe invista também em outros produtos. Mas nada impede que você abra uma conta só para investir no fundo DI.

Qual a desvantagem do DI?

Uma desvantagem dos fundos DI sobre o investimento no Tesouro Direto é a questão do come-cotas de 15%. Ele funciona como uma antecipação do Imposto de Renda cobrada dos investidores de fundos nos meses de maio e novembro de forma automática e incide sobre os ganhos.

No caso do Tesouro Selic, as alíquotas cobradas de imposto são exatamente as mesmas seguindo a tabela regressiva do Imposto de Renda, mas a diferença é que a cobrança ocorre apenas na venda do título ou no seu vencimento.

De olho nos cálculos

Mesmo com uma rentabilidade um pouco abaixo do CDI, será que os fundo DIs sugeridos são de fato a melhor opção para a sua reserva de emergência? Para verificar isso, pedi a ajuda do professor do Laboratório de Finanças da FIA, Marcos Piellusch.

Na avaliação, utilizamos como referência a taxa Selic de 6,5% ao ano, taxa DI de 6,4% e o novo spread que passou a ser cobrado em 5 de abril deste ano pelo Tesouro Direto, de 0,01% ao ano (ou 1 ponto-base). Esse spread é o "desconto" que o Tesouro cobra para quem resgatar um título antes do vencimento.

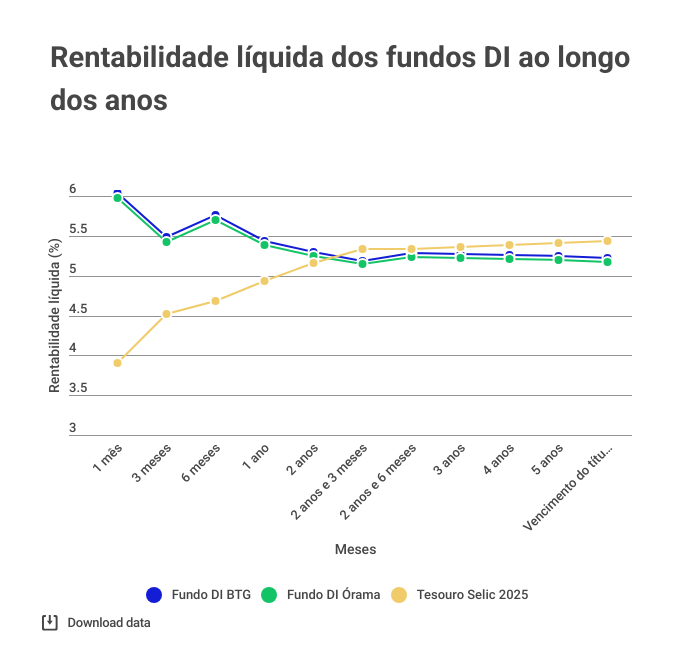

Fizemos uma estimativa para saber como deverão se comportar as rentabilidades dos fundos e as comparamos com o investimento no título Tesouro Selic 2025, cujo vencimento será em 1/03/2025.

Ao analisar o gráfico, os fundos DI se mostram mais interessantes do que o Tesouro Selic para resgates até dois anos. Após esse período, os dois investimentos permanecem um tempo com rentabilidades bem próximas e depois os fundos DI começam a perder ligeiramente do Tesouro Selic 2025.

O motivo é que o spread cobrado pelo Tesouro vai ficando cada vez menor à medida em que o título vai se aproximando do seu vencimento e com isso, a sua rentabilidade acaba aumentando em relação aos fundos DI, que também sentem o efeito do come-cotas.

Como estamos aqui falando da sua reserva de emergência, os fundos DI com taxa zero levam uma certa vantagem em relação ao Tesouro Selic. Afinal, é um dinheiro que você não tem ideia de quando precisará sacar.

Investidor de Nubank e Inter, Softbank tem maior prejuízo trimestral da história

Com o naufrágio das empresas de tecnologia na bolsa, o grupo japonês registrou prejuízo trimestral equivalente a R$ 122 bilhões

Gestor de um dos fundos mais voláteis — e rentáveis — do mercado teme “terceiro turno” na disputa entre Lula e Bolsonaro

Gestor-trader Cláudio Coppola calcula probabilidade de 20% de Bolsonaro pedir recontagem após segundo turno acirrado contra Lula

Melhor momento para investir em renda fixa ainda está por vir – mas convém evitar emissores desses setores

Ulisses Nehmi, da Sparta, e Marcelo Urbano, da Augme, gestoras especializadas em crédito privado, falam das perspectivas para a renda fixa e os setores mais promissores ou arriscados

Populares, mas pouco transparentes? Anbima vai criar novas regras para fundos que investem em criptomoedas

O patrimônio de fundos que investem em ativos digitais disparou 680% de dezembro de 2020 a abril de 2022, para os atuais R$ 4,7 bilhões

Vinci Partners quer levantar US$ 1,4 bilhão para novos fundos de private equity e de energias renováveis

O fundo atual da Vinci, gestora formada por ex-sócios do atual BTG Pactual, possui na carteira empresas como rede de pizzarias Domino’s e o banco digital Agi

Apesar dos resgates, fundos multimercados conseguem fechar o 1º semestre no azul; emissões de renda variável desabam 75% no período

Período difícil para ativos de risco beneficiou a renda fixa e levou investidores a fugirem de fundos de ações e multimercados

Fundos de papel retornam ao topo da preferência dos analistas; veja quais são os FIIs favoritos para julho

Em meio ao temor de recessão global, as corretoras consultadas pelo Seu Dinheiro voltaram-se novamente para a proteção do papel

Após dar calote, fundo de criptomoedas Three Arrows Capital (3AC) pede falência nos EUA

Fundo hedge que operava alavancado está com dificuldade de pagar credores e busca proteção contra credores americanos

Itaú Asset “apimenta” família de fundos Global Dinâmico com opção alavancada

Fundo Global Dinâmico Ultra foi desenhado para alocar até 40% do patrimônio no exterior e está disponível só para investidores qualificados

Com a Selic nas alturas, é hora de esquecer a bolsa? Não para os grandes gestores, que enxergam oportunidades no mercado

Pesquisa mensal da série “Os Melhores Fundos de Investimento”, da Empiricus, mostra que gestores mudaram de posição sobre a bolsa brasileira

XP capta fundo de R$ 915 milhões em parceria com fundador do Buscapé para investir em até 25 startups

A captação contou com mais de 12 mil investidores qualificados e superou a oferta base inicial; a duração do fundo Headline XP é de 10 anos

Corretoras apostam em um fundo imobiliário de papel e outro de tijolo para lucrar em junho; veja quais são os FIIs do mês

Ao contrário do que ocorre na brincadeira de pedra, papel ou tesoura, no caso dos FIIs não é preciso escolher entre as duas classes para montar uma carteira vencedora

Vitreo lança fundo de vinhos com opção de resgate na forma de garrafas

Novo fundo da Vitreo em parceira com a Oeno Asset é voltado para investidores profissionais e pretende captar até R$ 150 milhões

Não tenho FGTS, como faço para investir na oferta de ações da privatização da Eletrobras (ELET3)?

Pessoas físicas também poderão participar das maneiras tradicionais: por meio da compra direta de ações ou do investimento em fundos de ações que participem da oferta

Vai investir seu FGTS na Eletrobras (ELET3)? Veja os fundos disponíveis até agora e saiba qual escolher

Recursos do FGTS destinados à compra de ações da Eletrobras deverão ser aplicados em fundos especialmente constituídos para a ocasião, os FMP-FGTS. Mas já existem 24 deles no mercado. Qual escolher?

Advent International capta US$ 25 bilhões para fundo global. E pode usar uma parte desse dinheiro para comprar empresas no Brasil

Esse é o décimo fundo global da Advent, que tem presença no Brasil desde 1997 e recentemente investiu em empresas como Tigre e Grupo CRM, dono da Kopenhagen

Maxi Renda (MXRF11) sobe após CVM recuar e encerrar polêmica sobre a distribuição de dividendos do fundo imobiliário

O FII é um dos destaques da indústria, que respira aliviada após a xerife do mercado de capitais reconhecer a regularidade do pagamento de proventos com base no “lucro caixa”

CVM recua e libera distribuição de dividendos do fundo imobiliário Maxi Renda FII (MXRF11) com base no ‘lucro caixa’ — relembre o caso

A xerife do mercado de capitais reconheceu “a existência de obscuridade e contradição” na decisão original

Ao declarar fundos no imposto de renda, qual CNPJ informar? O do fundo ou o da administradora?

Esta é uma das dúvidas mais comuns entre os investidores, mas em 2022 parece que finalmente a Receita deixou isso claro

Mais um fundo imobiliário suspende dividendos para pagar dívida com a Rede D’Or (RDOR3); entenda a situação do HCRI11

O FII Hospital da Criança segurará o pagamento de maio para saldar parte de uma dívida de quase R$ 1 milhão com a empresa

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP