Dólar já subiu demais e mercado desenha correção. Vai ter Disney?

Casa de análise mostra que real foi a moeda que mais caiu entre pares emergentes quando consideradas nossas vulnerabilidades externas. Mercado abre apostas de dólar entre R$ 3,80 a R$ 3,90

O dólar. Esse foi o tema de maior discussão nos grupos de “Whatsapp” que participo ao longo da quarta-feira. Também pudera, depois de uma longa arrancada, lambendo os R$ 4,20, a moeda teve a maior queda diária desde 2 de janeiro, ao cair 1,76% e fechar a R$ 4,1053. As apostas, agora, são de dólar abaixo da mítica linha dos R$ 4,0 ainda na semana.

No dia 20 de agosto, tinha juntado elementos para dizer que deveríamos nos acostumar com dólar mais caro. Entre eles a troca de dívida externa por interna, o menor diferencial de juros entre Brasil e o resto do mundo, um ambiente global de maior aversão ao risco e economia americana comparativamente melhor que os pares desenvolvidos.

Esses vetores todos seguem atuantes, mas o mercado sempre “exagera” para um lado ou para o outro. Não existe meio termo entre o paraíso e o desespero. E o câmbio é o mercado que melhor e mais rapidamente espelha isso.

Antes de seguir adiante, repito aqui o conselho prático já dado entre outras conversas. Seja qual for o comportamento futuro do câmbio, é prudente você sempre manter uma exposição em dólar na sua carteira. Nós inclusive já escrevemos uma reportagem para ajudar você nessa tarefa.

Veja bem...

O que começou a acontecer na terça-feira à noite e tomou forma na quarta-feira é como se fosse um movimento de “despertar”. Um famoso “espera aí”, “veja bem”. Tudo bem que há vetores que asseguram uma cotação mais elevada, mas isso não pode estar já um pouco exagerado?

O que acontece nesses momentos é que o comprado, que ganha com a alta do dólar, capitula e embolsa lucro. E o vendido, que ganha com a perda (mas já tinha sido estopado), volta a vender e acha as boas razões para dizer que "estava certo, mas no momento errado”. O que é estar errado, mas tem muita gente que precisa se justificar para si mesmo, acionistas e patrões. É natural.

Leia Também

Olhando no lado dos fundamentos, nada mudou entre o dólar sair de R$ 3,80 no fim de julho, para R$ 4,19 no começo da semana. As contas externas seguem sem problemas, temos reservas internacionais monumentais, mesmo com o BC fazendo a troca de swaps por dólar de verdade, a inflação segue baixa e o mercado mantém as apostas de Selic em queda.

O que teria impulsionado a cotação são eventos que têm de estar no preço, como aumento nas tensões comerciais, dúvidas com Brexit, a crise Argentina, entre outros. Mas, como sempre, eles parecem ter sido exacerbados e agora cabe alguma correção.

Com isso, abrimos a temporada de palpites: até que preço cai o dólar? O palpite que mais ouvi foi para algo entre R$ 3,80 a R$ 3,85, muito influenciado pelos comentários de um tesoureiro de banco estrangeiro. Outro número bastante repetido foi o R$ 3,90.

De volta aos fundamentos

Para nos ajudar a medir o que seria esse contumaz exagero do mercado, vou lançar mão de um relatório elaborado pela empresa de pesquisas independentes Alpine Macro, sediada no Canadá.

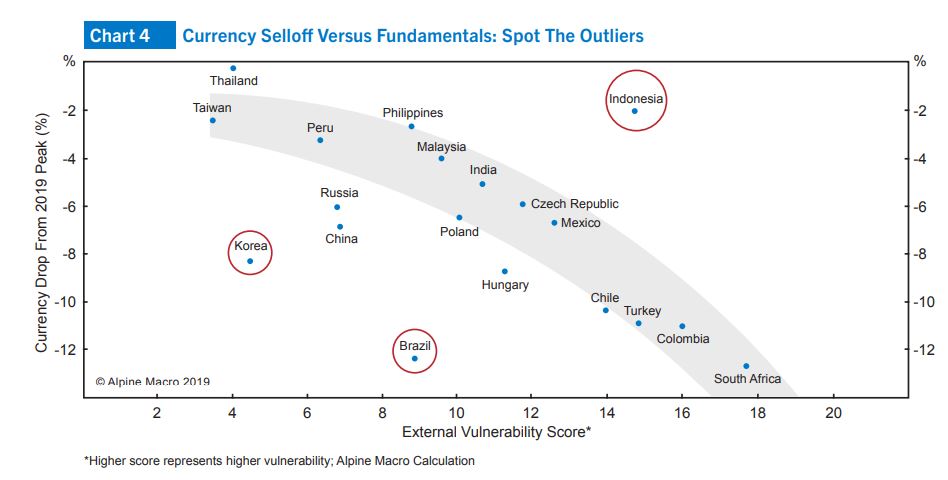

Os analistas da casa montaram um indicador para avaliar a depreciação cambial de algumas moedas emergentes versus seus fundamentos.

Eles pegaram a queda na cotação em comparação com o pico registrado no ano em um eixo e jogaram no outro eixo um score de vulnerabilidade, que leva em consideração a conta corrente, reservas sobre dívida externa de curto prazo e inflação doméstica. Quanto maior o score, pior a nota nesses quesitos. Veja o gráfico

Resultado: nosso real é a moeda que mais apanhou, com uma desvalorização não consistente com sua posição no ranking de vulnerabilidades. Outra moeda na mesma situação foi o won sul-coreano.

Moedas do Chile e de outros países asiáticos oscilaram em linha com o índice de vulnerabilidades. Destoando na ponta oposta a do real, ficou a moeda da Indonésia, que não sofreu quase nada apesar do ter uma posição ruim em termos de vulnerabilidade. Algo que deve durar pouco.

Para Alpine Macro, que vinha tendo uma posição negativa com relação ao real nos últimos meses, a queda da moeda brasileira foi exagerada e a casa fez uma avaliação mais apurada sobre o Brasil.

Conclusão: a Alpine recomenda a seus clientes que voltem a comprar dívida brasileira denominada em reais. Com relação à bolsa, eles mantêm uma posição “um pouco abaixo da média”, por considerar o preço dos ativos ainda elevado em comparação com os pares emergentes acompanhados.

A casa lembra que recomendou realizar lucro em dívida brasileira no começo de agosto. Desde então, o real caiu mais de 5% e os títulos tiveram aumento nas suas taxas. “Os investidores devem considerar recomprá-los”, diz o relatório.

Vamos às razões da Alpine: o Brasil não tem risco de uma crise no balanço de pagamentos, graças ao elevado nível de reservas. Além disso, a inflação tem sido “incrivelmente baixa e estável”, apesar da volatilidade cambial. Também há elevada ociosidade na economia, o que garante preços controlados mesmo que o crescimento ganhe força.

Outro ponto destacado pela consultoria é a uma rara combinação em terras brasileiras. Juros e moeda caindo. Historicamente, o BC sempre teve de subir a taxa de juros de forma agressiva para proteger a moeda de uma forte desvalorização.

Mas, desta vez, a inflação baixa permite ao BC manter o viés de corte de juro mesmo com o real perdendo força. “Isso afrouxou significativamente as condições monetárias do país e é um bom presságio para o crescimento futuro”, diz a Alpine.

Estudo do Goldman Sachs também captou essa forte desvalorização do real em comparação com o que seria "normal". Para o banco, a moeda brasileira pode se recuperar se o apetite por risco melhorar. A ressalva do banco é que o real e o Brasil como um todo ainda podem sofrer contágio de novas pioras na Argentina.

Com real digital do Banco Central, bancos poderão emitir criptomoeda para evitar “corrosão” de balanços, diz Campos Neto

O presidente da CVM, João Pedro Nascimento, ainda afirmou que a comissão será rigorosa com crimes no setor: “ fraude não se regula, se pune”

O real digital vem aí: saiba quando os testes vão começar e quanto tempo vai durar

Originalmente, o laboratório do real digital estava previsto para começar no fim de março e acabar no final de julho, mas o BC decidiu suspender o cronograma devido à greve dos servidores

O ciclo de alta da Selic está perto do fim – e existe um título com o qual é difícil perder dinheiro mesmo se o juro começar a cair

Quando o juro cair, o investidor ganha porque a curva arrefeceu; se não, a inflação vai ser alta o bastante para mais do que compensar novas altas

Banco Central lança moedas em comemoração ao do bicentenário da independência; valores podem chegar a R$ 420

As moedas possuem valor de face de 2 e 5 reais, mas como são itens colecionáveis não têm equivalência com o dinheiro do dia a dia

Nubank (NUBR33) supera ‘bancões’ e tem um dos menores números de reclamações do ranking do Banco Central; C6 Bank lidera índice de queixas

O banco digital só perde para a Midway, conta digital da Riachuelo, no índice calculado pelo BC

Economia verde: União Europeia quer atingir neutralidade climática até 2050; saiba como

O BCE vai investir cerca de 30 bilhões de euros por ano; União Europeia está implementado políticas para reduzir a emissão de carbono

A escalada continua: Inflação acelera, composição da alta dos preços piora e pressiona o Banco Central a subir ainda mais os juros

O IPCA subiu 0,67% em junho na comparação com maio e 11,89% no acumulado em 12 meses, ligeiramente abaixo da mediana das projeções

Focus está de volta! Com o fim da greve dos servidores, Banco Central retoma publicações — que estavam suspensas desde abril

O Boletim Focus volta a ser publicado na próxima segunda-feira (11); as atividades do Banco Central serão retomadas a partir de amanhã

Greve do BC termina na data marcada; paralisação durou 95 dias

Os servidores do Banco Central cruzaram os braços em abril e reivindicavam reajuste salarial e reestruturação da carreira — demandas que não foram atendidas a tempo

Vai ter cartinha: Banco Central admite o óbvio e avisa que a meta de inflação para 2022 está perdida

Com uma semana de atraso, Banco Central divulgou hoje uma versão ‘enxuta’ do Relatório Trimestral da Inflação

Greve do BC já tem data pra acabar: saiba quando a segunda mais longa greve de servidores da história do Brasil chegará ao fim — e por quê

A data final da greve dos servidores do BC leva em consideração a Lei de Responsabilidade Fiscal, sem previsão de acordo para a categoria

O fim da inflação está próximo? Ainda não, mas para Campos Neto o “pior momento já passou”

O presidente do BC afirmou que a política monetária do país é capaz de frear a inflação; para ele a maior parte do processo já foi feito

O Seu Dinheiro pergunta, Roberto Campos Neto responde: Banco Central está pronto para organizar o mercado de criptomoedas no Brasil

Roberto Campos Neto também falou sobre real digital, greve dos servidores do Banco Central e, claro, política monetária

O Banco Central adverte: a escalada da taxa Selic continua; confira os recados da última ata do Copom

Selic ainda vai subir mais antes de começar a cair, mas a alta do juro pelo Banco Central está próxima do pico

A renda fixa virou ‘máquina de fazer dinheiro fácil’? Enquanto Bitcoin (BTC) sangra e bolsa apanha, descubra 12 títulos para embolsar 1% ao mês sem estresse

O cenário de juros altos aumenta a tensão nos mercados de ativos de risco, mas faz a renda fixa brilhar e trazer bons retornos ao investidor

Sem avanços e no primeiro dia de Copom, servidores do BC mantêm greve

A greve já dura 74 dias, sem previsão de volta às atividades; o presidente do BC, Roberto Campos Neto, deve comparecer à Câmara para esclarecer o impasse nas negociações com os servidores

Precisamos sobreviver a mais uma Super Quarta: entenda por que a recessão é quase uma certeza

Não espere moleza na Super Quarta pré-feriado; o mundo deve continuar a viver a tensão de uma realidade de mais inflação e juros mais altos

Greve do BC: Vai ter reunião do Copom? A resposta é sim — mesmo com as publicações atrasadas

A reunião do Copom acontece nos dias 14 e 15 de junho e os servidores apresentaram uma contraproposta de reajuste de 13,5% nos salários

Nada feito: sem proposta de reajuste em reunião com Campos Neto, servidores do BC seguem em greve

Mais uma vez, a reunião do Copom de junho se aproxima: o encontro está marcado para os dias 14 e 15 e ainda não se sabe em que grau a paralisação pode afetar a divulgação da decisão

Inflação no Brasil e nos EUA, atividade e juros na Europa; confira a agenda completa de indicadores econômicos da semana que vem

Nesta semana, o grande destaque no Brasil fica por conta do IPCA, o índice de inflação que serve de referência para a política monetária do BC

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP